В американских онлайн-магазинах набирает популярность новый способ оплаты товаров – «покупай сейчас, плати потом» (Buy Now, Pay Later; BNPL). Потребителей BNPL привлекает простой, оперативностью и отсутствием процентов (в отличие от традиционных рассрочек и кредитных карт), а ритейлеров – ростом чека и импульсивными покупками. Какие риски в себе таит BNPL и как новый способ оплаты влияет на рынок e-commerce – читайте в этой статье.

Фото: Artur Szczybylo/shutterstock

Простота – залог успеха

Сегодня услуги BNPL предоставляют десятки крупных финтех-компаний и небольших стартапов: Affirm, AfterPay, Four, Klarna, Sezzle, Zip и т. д. У каждой платформы есть свои отличительные условия, преимущества и недостатки. Попробуем представить усредненную модель работы таких сервисов.

Что получает клиент?

-

При оформлении заказа на сайте интернет-магазина среди способов оплаты клиент выбирает BNPL и тариф, по которому будет возвращать сумму. Чаще всего предлагается разделить платеж на 4 или 6 равных частей, первую из которых необходимо оплатить для получения товара, а оставшиеся – каждые 2 недели. Некоторые сервисы предлагают тариф на 48 месяцев (Affirm), а некоторые – только на один месяц (Klarna).

-

После выбора тарифа клиент привязывает дебетовую или кредитную карту, делает первый взнос и ожидает товар.

-

Каждые 10, 14, 30 дней (в зависимости от сервиса и тарифа) с карты клиента автоматически считываются равные доли за покупки, пока его долг не будет полностью оплачен.

-

При своевременном возврате долга большинство платформ не берут комиссии с клиента – он возвращает 100% стоимости товара с покупки (исключение составляет Zip, которая считывает $1 с каждого раунда возврата). Но в случае просрочки платежа все сервисы берут процент с клиента (хотя PayPal и Klarna недавно отказались от таких штрафов).

Что получает ритейлер?

-

Онлайн-магазин заключает соглашение с BNPL-компанией и интегрирует платежный инструмент у себя на сайте.

-

После совершения покупки магазин получает полную сумму за товар от платформы – обычно в течение 3 дней.

-

За перевод каждой доли продавец выплачивает комиссию сервису. Например, Sezzle взымает у ритейлеров 6% + 30 центов с каждой транзакции – это средний уровень по рынку.

Преимущества для покупателей

Потребители все чаще выбирают BNPL по нескольким причинам: стремление к финансовой гибкости, способ избежать долгов по кредитной карте, желание покупать товары, выходящие за рамки их бюджета. Давайте сравним BNPL с другими популярными в США видами кредитования.

POS-кредитование требует более частых проверок кредитоспособности клиента, а также взымает большие проценты и штрафы за просрочку, в отличие от BNPL. Чаще всего к POS-кредитованию обращаются при покупке дорогостоящих товаров.

Зарезервированный товар (Layaway) клиент забирает только после полной оплаты заказа, тогда как BNPL позволяет получить товар уже после первого взноса.

Кредитные карты уступают BNPL в вопросах процентной ставки и сложности оформления. Согласно результатам недавнего опроса C+R Research, 56% пользователей BNPL предпочитают этот способ займа кредитным картам, а 38% опрошенных убеждены, что BNPL и вовсе скоро заменят кредитные карты.

В этом году потребители купят товаров с помощью BNPL почти на $100 млрд. Для сравнения, в 2020 г. этот показатель составлял $24 млрд, а в 2019 г. – $20 млрд. Доля представителей поколения Z в США, использующих BNPL, выросла в 6 раз — с 6% в 2019 г до 36% в 2021 г. По итогам этого года, как прогнозируют аналитики eMarketer, 75% пользователей BNPL будут представителями поколений Z и Y. В отчете Bank of America говорится, что к 2025 г. рынок BNPL увеличится в 10–15 раз. А по данным FIS Worldpay, BNPL – это самый быстрорастущий способ оплаты в электронной коммерции в мире.

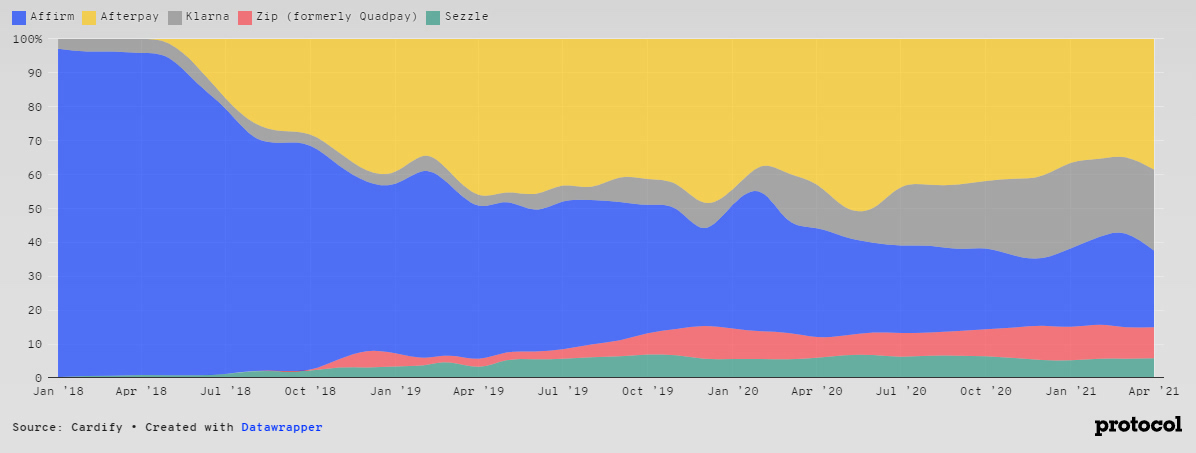

Распределение рынка BNPL в США.

Праздничная стратегия розничных гигантов

Для ритейлеров преимущества BNPL еще более очевидны. По оценкам RBC Capital Markets, BNPL поднимает коэффициент розничной конверсии на 20–30% и увеличивает размер среднего чека на 30–50%. Например, магазин женской одежды Rue21 зафиксировал рост среднего чека на 73% после интеграции BNPL с платформой Klarna.

Введение BNPL становится для покупателей решающим фактором в импульсивных покупках, за которыми гонятся любые розничные продавцы. Если у клиента появляется возможность разделить $300 на 6 равноценных платежей на 2 месяца, он с большей охотой покупает понравившийся ему товар.

В Affirm заявляют, что онлайн-ритейлеры, сотрудничающие с сервисом, фиксируют 20% повторных покупок с помощью BNPL (а рост чека составляет 85%). Кроме того, в McKinsey выяснили, что опытные пользователи BNPL используют сервис от 15 до 20 раз в год и заходят в приложения от 10 до 15 раз в месяц.

Крупные ритейлеры признают, что BNPL привлекает новых клиентов. Так, генеральный директор сети универмагов Macy’s Джеффри Дженнетт недавно заявил: «Благодаря сотрудничеству с Klarna мы продолжаем наблюдать увеличение количества новых молодых клиентов, 45% из которых моложе 40 лет. Наша цель – превратить всех их в постоянных клиентов Macy’s, которые будут возвращаться к нам за будущими покупками».

За последний год платежные сервисы BNPL интегрировали в свои онлайн-магазины практически все крупные американские ритейлеры: Amazon, Walmart, Kroger, Target, Apple, Nike, Adidas и др. При этом многие из них подключили BNPL совсем недавно, накануне рождественского бума в США, который в этом году начался уже в октябре. Эксперты сходятся во мнении, что именно во время Рождества 2021 г. начнется золотой век BNPL.

Ключевые игроки этой отрасли – AfterPay, Affirm, Zip, Klarna и Sezzle – доминируют на 70% рынка BNPL (их распределение можно увидеть выше на графике).

Фото: William Potter/shutterstock

Риски и будущее BNPL

Как и любая быстрорастущая отрасль BNPL таит в себе множество рисков – как для покупателей, так и для ритейлеров. Первый риск – приближающаяся волна госрегулирования. BNPL технически является ссудой, на которую распространяются те же правила, что и на банки и микрофинансовые организации. Некоторые сервисы скрывают от клиентов проценты в тарифах, а некоторые не предупреждают о штрафах, тем самым нарушая права потребителей. В Великобритании и Австралии уже разрабатываются законопроекты, регулирующие деятельность таких сервисов. Кроме того, магазины, сотрудничающие с BNPL-платформами, подозревают в неоправданном повышении цен на товары.

Второй риск – множащиеся случаи просрочки платежей. За последние 2 года 43% пользователей BNPL просрочили платежи. Две трети из них, однако, заявили, что это произошло из-за того, что они забыли перевести деньги или найти счет, и только треть назвали причиной отсутствие денег. Такая тенденция может привести к более жестким условиям займа со стороны BNPL-платформ.

Третий риск – сложность возврата товаров. При оплате товара с помощью BNPL пользователи часто сталкиваются с трудностями при попытках вернуть товар. Одни платформы сами берут на себя весь процесс возврата, другие – перекладывают ответственность на ритейлеров.

Четвертый риск – негативный социально-экономический эффект. Рост популярности BNPL неспроста пришелся на прошлый и текущий год – во многом он объясняется кризисом, вызванным пандемией COVID-19. Защитники прав потребителей критикуют BNPL за импульсивные покупки и последующие долги. Рождественский бум BNPL вполне может отрицательно сказаться на состоянии американских потребителей.

А теперь давайте рассмотрим возможные пути развития BNPL в 2022 г.

-

Все больше BNPL-платформ готовятся к выходу на международные рынки. Так, в сентябре 2021 г. об этом заявила американская Affirm после прихода на американский рынок шведской Klarna и австралийской Afterpay. Стоит ожидать приход этих сервисов на российский рынок или создание аналогичного направления отечественными компаниями – «Яндексом», «Сбером» или VK Group.

-

BNPL-сервисы постепенно будут превращаться в онлайн-ритейлеров, предлагая пользователям выбирать магазины, сотрудничающие с платформой, и покупать товары прямо в приложении.

-

BNPL-компании будут выходить на новые для себя рынки. Например, Scalapay начала сотрудничать с ювелирными и люксовыми магазинами в Италии.

Сергей Рыбачук, Retail.ru

Читайте также:

Главное в 2021: инфляция, M&A, уходы с рынка и рост лидеров

Поглощения, банкротства, новые игроки – как изменился ландшафт ритейла в 2021 году

Бум локальных fashion-брендов в Китае

Kroger: как американская сеть оживляет устаревающий формат супермаркетов

Shein: как загадочная платформа из Китая захватила американский fashion-рынок?