Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

Ресейл: новый драйвер рынка одежды

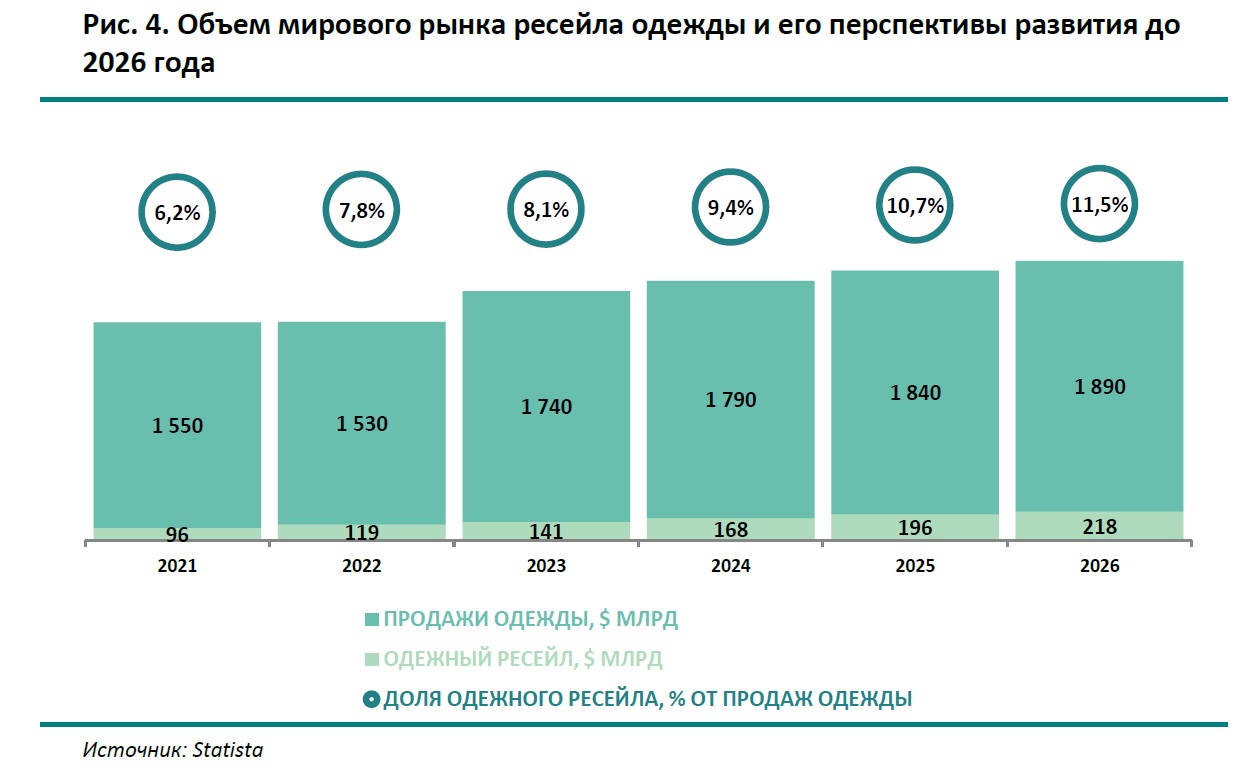

Ниша ресейла уже сегодня занимает до 8% мирового рынка одежды и, по прогнозам, к 2027 году ее доля вырастет до 11,5%. Ресейл-проекты имеют многомиллионную аудиторию посетителей и интерес к перепродаже использованных одежды и аксессуаров проявляют многие крупнейшие игроки. Можно уже говорить об устойчивом тренде, определяющем поведение покупателей и стратегии бизнеса. На основе исследования «Российский рынок ресейла одежды, обуви и аксессуаров 2023», подготовленного компанией «РБК Исследования рынков», рассказываем об основных тенденциях этого рыночного сегмента.

Фото: Vera Prokhorova/shutterstock

Мировой рынок перепродажи, или ресейла, одежды, обуви и аксессуаров в последние годы развивается крайне динамично и уже является значимым сегментом фэшн-индустрии. Его становлению способствовал мировой экономический кризис 2008–2013 годов, создавший запрос на рациональное потребление и более бережливое отношение к семейному бюджету. Именно тогда было запущено большинство крупнейших зарубежных ресейл-площадок: японская Mercari, американские TheRealReal, Poshmark, Thredup и другие. Развитию зарубежных проектов способствуют многомиллионные инвестиции, а также покупки конкурентов. По оценкам «РБК Исследований рынков», базирующихся на статистике dealroom.co, суммарный объем финансирования, полученный зарубежными ресейл-проектами за время своего существования, уже превышает 4,5 млрд долл.

Источник: «РБК Исследования рынков»

Международные консалтинговые компании единогласно отмечают перспективность ресейла. По данным GlobalData, в ближайшие годы мировой рынок одежного секонд-хенда будет расти втрое быстрее продаж новых вещей. Схожий взгляд и у аналитиков Statista: по оценкам компании, с 2022 по 2026 год объем рынка одежного ресейла увеличится на 83,2% и достигнет 218 млрд долл., в то время как «первичный» рынок одежды (продажа новых вещей) вырастет лишь на 23,5%: с 1,53 до 1,89 трлн долл. GlobalData и Statista ожидают удвоения рынка одежного ресейла к 2027 году.

Драйвером рынка ресейла являются не только инвестиционные вливания в специализированные recommerce-проекты. Идею перехода к экономике замкнутого цикла сегодня поддерживает все большее количество ритейлеров. Компании запускают ресейл-направление как собственными силами, так и прибегая к партнерству с проектами, имеющими опыт и компетенции в этой области. Так, с начала 2023 года продажу б/у товаров запустили мультибрендовый фэшн-ритейлер J.Crew, бренды Francesca's, Kate Spade New York, H&M, American Eagle, Fabletics, обувная марка Toms Shoes и другие.

Интерес к ресейлу обусловлен негативными ожиданиями ритейлеров, исходящими от возможности дальнейшего ухудшения состояния мировой экономики, что будет провоцировать интерес потребителей к ресейлу как стратегии рационального распределения семейного бюджета.

Источник: «РБК Исследования рынков»

А что в России?

В России перепродажа новой или б/у одежды не столь популярна, как за рубежом. Однако отставание от Запада сокращается. За 2022 год ситуация в российском фэшн-ресейле значительно изменилась. Уже к началу 2023 года рынок вышел из стадии статичного роста, наконец-то показав уверенную динамику.

До 2022 года развитию рынка препятствовали сразу несколько факторов. Крупные бренды, ритейлеры, инвесторы не верили в перспективность ресейла, считая его нишей, которой в рамках российских реалий и текущих потребительских привычек не суждено развиться до значимых оборотов. Скепсис был обоснован тем, что уровень принятия россиянами концепции вторичного потребления был крайне низким в сравнении со странами Запада. Россияне в большинстве своем отказывались от покупок б/у одежды, обуви и аксессуаров, предпочитая покупать реже, менее дорогие или менее «брендовые», но новые изделия. Покупка б/у в головах покупателей имела негативную коннотацию, сопряженную с чувством стыда и бедности. При этом ожидать сиюминутных изменений в восприятии покупателями ресейла не приходилось. Тренд на осознанное потребление, который менял рынок, требуя снижения углеродного следа за счет продления жизненного цикла вещей через покупку и повторное их использование, не находил столь активного отклика среди россиян, как за рубежом.

Источник: «РБК Исследования рынков»

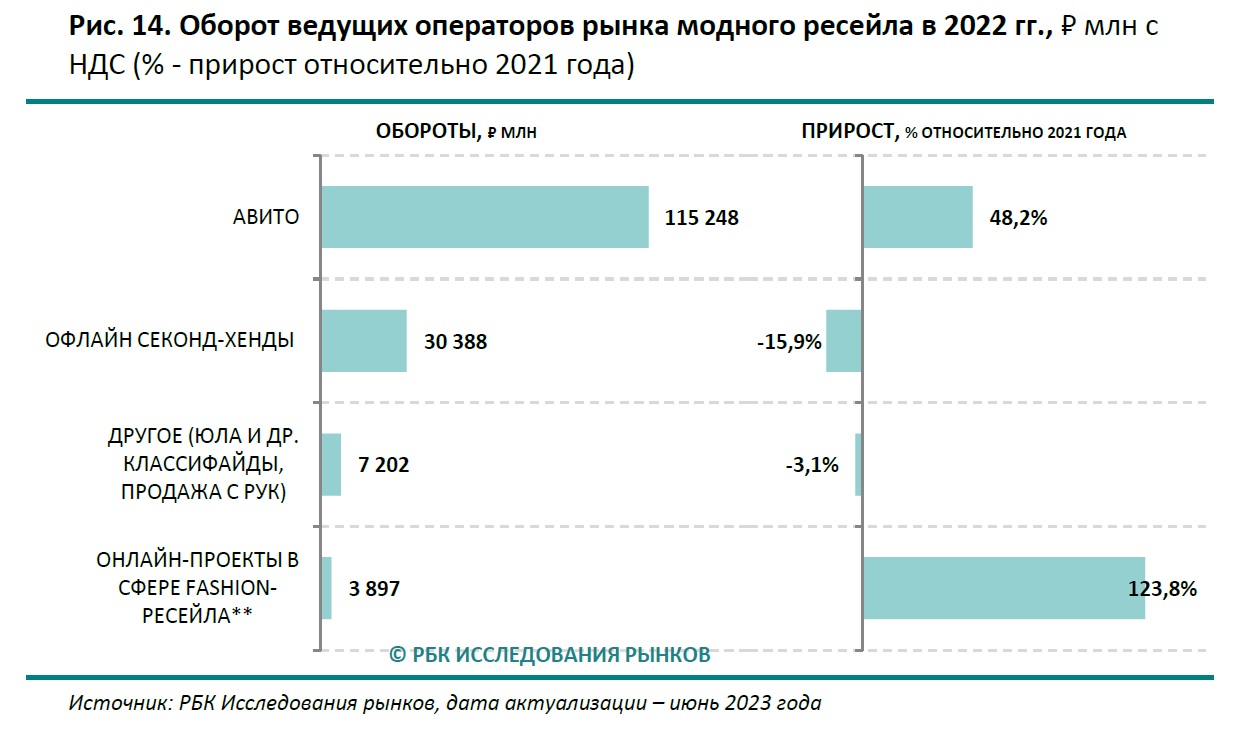

Поверить в перспективы ресейла позволили события 2022 года, радикально изменившие рыночный ландшафт и сломившие барьеры, которые многие годы сдерживали развитие рынка. Уход зарубежных брендов, а также санкции на люкс привели крупных офлайн- и онлайн-ритейлеров на рынок. Заинтересованность в развитии ресейла проявили Lamoda и «Яндекс Маркет», друг за другом запустившие разделы с б/у товарами в августе и октябре 2022 года. Затем и универмаг люксовых товаров ЦУМ также объявил о старте работы ресейл-платформы Tsum Collect. При этом лидер российского рынка классифайдов – «Авито» – решил закрепиться на рынке фэшн-ресейла, запустив сервисы аутентификации брендовой одежды, обуви и аксессуаров. Выход крупных игроков с широкой аудиторией лояльных покупателей на рынок ресейла, несомненно, повысил уровень доверия и принятия вторичного потребления среди россиян. Активно стали развиваться и специализированные онлайн-проекты в сфере фэшн-ресейла (например, Oskelly, The Cultt, Second Friend Store и др.), ассортимент которых чаще включает дорогие лоты: от брендов среднего + ценового сегмента до тяжелого люкса.

Отметим, что помимо событий 2022 года на популярности проектов сказался и рост онлайн-коммерции, получивший импульс в развитии в период пандемии. Росту продаж ресейл-операторов способствовало и удорожание лотов. Обвал рубля спровоцировал рост интереса покупателей к брендам с «инвестиционным» потенциалом – Chanel, Gucci, Hermes, Louis Vuitton, Balenciaga, Saint Laurent и др. Высокий спрос при ограниченном предложении существенно разогнал и ценник на такие юниты. Одновременно стремление населения к экономии стало не менее значимым драйвером рынка, проявлениями которой являются поиск покупателями товаров по лучшей цене, миграция спроса в более доступные ценовые категории либо сокращение потребления за счет снижения частотности покупок конечных товаров и услуг.

Фото: Creative Lab/shutterstock

В целом, российский рынок ресейла еще находится в процессе становления, в этой связи как позиции игроков, так и состав лидеров крайне переменчивы. Очевидно, что фэшн-сегмент ресейла будет расти более динамично с учетом значительного удорожания и ограниченной доступности части брендов. С целью обеспечения роста оборота ресейл-проекты планируют расширять ассортимент, а также выходить в новые товарные категории. Одним из наиболее интересных для операторов сегментов является перепродажа ювелирных изделий.

Ресейл-проекты и маркетплейсы заинтересованы в сотрудничестве, что позволяет рассчитывать на подключение проверенных ресейл-сервисов к пулу партнеров маркетплейсов. Впрочем, подобные сотрудничества будут происходить на условиях маркетплейсов, предпочитающих работать по модели дропшип, оставляя экспертизу по селекции, проверке оригинальности товара и доставку его до клиента на стороне партнера.

Российский ресейл развивается в фарватере мировых трендов. В этом плане перспективы взаимопроникновения ритейла и ресейла – это следующий этап развития российского рынка по перепродаже одежды, обуви и аксессуаров.

Retail.ru

Читайте также:

Как росли сети в 2023 году: наступление гигантов продолжается

Gulliver дорос до взрослой одежды и начал смотреть на Восток

12 актуальных трендов в сфере моды

Елена Мельник, «Моно-стиль»: «Одежда plus-size – давно уже не пустая ниша»

Международная автоматизация Faberlic на «1С:ERP»

Finn Flare запустил мобильное приложение «2 в 1» для разных стран

Gap: расплата за агрессивный рост

Исследование «Яндекса»: fashion-покупатель начинает с поиска в интернете и любит бренды

SPI robotics – интегратор сервисных роботов Pudu в России – расширил свой портфель решений.