Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

Какую одежду и обувь предлагает российский fashion-рынок в 2023 году

Фото: NDAB Creativity/shutterstock

Движение спроса в сторону масс-маркета

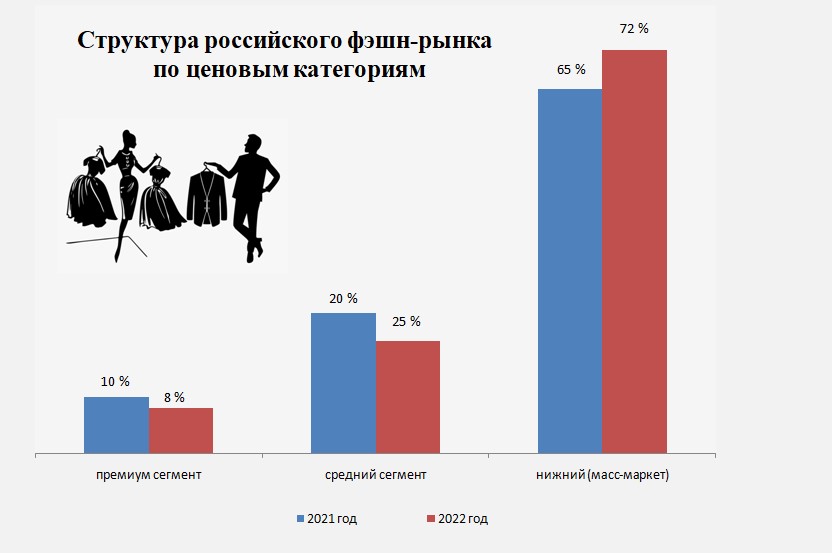

Последние годы аналитики fashion-рынка отмечают тенденцию к увеличению спроса на одежду и обувь сегмента масс-маркет и, соответственно, уменьшение спроса на товары средней ценовой категории и класса люкс. Подводя итоги 2022 года, гендиректор Fashion Consulting Group Анна Лебсак-Клейманс отметила, что доля бюджетного сегмента в 2022 году составила 72% продаж, что на 5% выше показателя 2021 года (65%), среднего ценового сегмента – 20%. Это соотношение значительно отличается от того, что наблюдалось в 2014 году, когда доля покупок в среднем сегменте составляла 41%, в бюджетной категории – 49%.

Сдвиг покупательского спроса в сторону масс-маркета определяется рядом причин. В первую очередь это снижение реальных доходов населения и, как следствие, запуск программы бережливости. Свою роль сыграл уход с российского рынка многих зарубежных компаний, представляющих fashion-товары преимущественно в среднем ценовом сегменте.

Продажи премиальной одежды и обуви снизились с 10 до 8%, хотя это наиболее стабильная группа. Здесь значительное влияние оказали санкции, не позволяющие ввозить в Россию «предметы роскоши» европейского и американского производства – вещи и аксессуары дороже 300 евро.

Изменение структуры спроса – не единственная особенность сегодняшнего fashion-рынка в России. С уходом зарубежных торговых сетей меняется его товарное наполнение, оно становится более сложным, разнообразным, конкурентным. Сегодня в продаже присутствуют импортная одежда и обувь, доля которой традиционно велика, и модная продукция российских производителей.

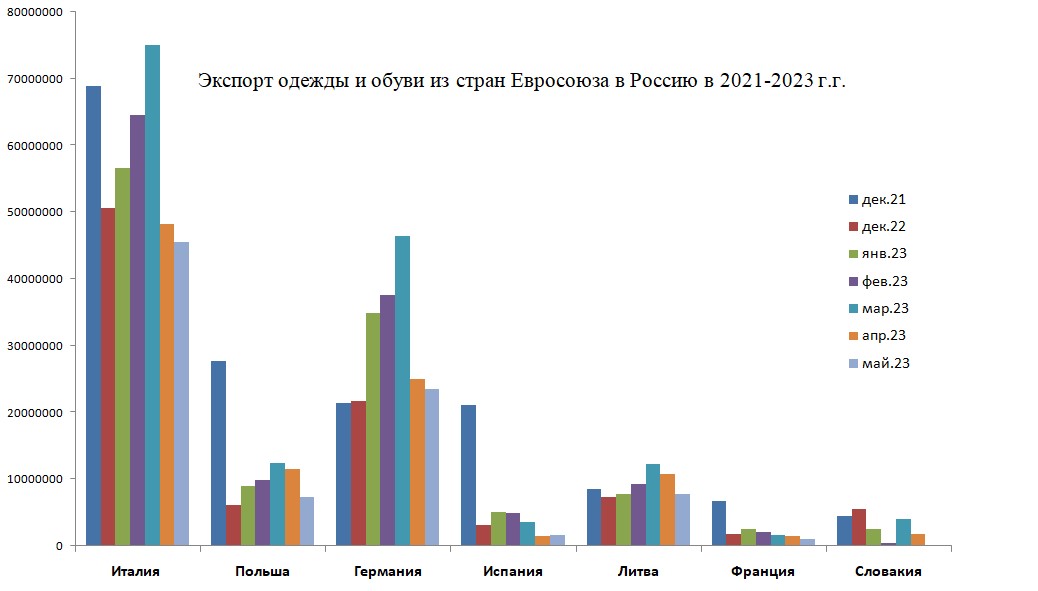

Европейская одежда и обувь

Товары европейских брендов поступают на российский рынок как напрямую, так и по схемам параллельного импорта. Последние включают преимущественно одежду, обувь, аксессуары премиального сегмента, причем из-за усложнившейся логистики все они стали дороже. Статистика Евростата показывает, что основные торговые партнеры российских fashion-ритейлеров – Италия и Германия – по-прежнему экспортируют товары в РФ, хотя и в меньшем количестве (за счет отсутствия люксовой категории). Резко уменьшилось поступление fashion-продукции из Польши, Испании и Франции. В остальном ежемесячные колебания связаны с обычным сезонным характером закупок.

По данным статистики Евростата.

По данным исследования РБК, в 2021 году ушедшей из России испанской компании Inditex (Zara, Massimo Dutti, Bershka, Stradivarius, Oysho, всего 8 брендов), предлагающей товары в средней ценовой категории, принадлежало примерно 6% российского fashion-рынка. Снижение импорта одежды и обуви из Польши связано с приостановкой деятельности LPP – крупнейшего польского холдинга, специализирующегося на производстве бюджетной одежды. В целом в 2022 году, по данным CORE.XP, из России ушли 26 брендов одежды, 16 приостановили деятельность. Некоторые вернулись. Российский бизнес Inditex купила ливанская Daher Group, а бренды польского LPP приобрел китайский консорциум. В Минпромторге сообщили, что сейчас в разных городах работают 242 магазина Maag (по сути, это Zara). Новый владелец магазинов LPP лишь переименовал бренды (Re вместо Reserved, Mohito превратился в М, а Sinsay – в Sin), при этом сохранился ассортимент товаров и практически прежними остались цены.

Нишу в средней ценовой категории активно занимают российские производители, а также приходящие на рынок турецкие и китайские бренды. В 2022 году в Россию пришли 10 новых продавцов fashion-товаров. По данным консалтинговой компании CORE.XP, в первом квартале 2023 года на российский рынок вышли 7 новых иностранных брендов одежды. В основном это турецкие марки – Loft Jeans, Network, Club, AC&Co и Madam Coco. Еще две – из Евросоюза: французская марка детской одежды Jacadi и польская PitBull West Coast. Все они работают в среднем ценовом сегменте. В CORE.XP отмечают, что как минимум 12 зарубежных сетей также планируют выход в Россию в 2023 году. В основном стоит ожидать игроков из Китая и Турции, европейские компании опасаются вторичных санкций.

«Наша компания специализируется на доставке fashion-товаров из Европы. За первое полугодие 2023 года отмечается активный рост объемов поставок – в два раза. Это сопоставимо с объемами доковидного периода в первом полугодии 2019 года, – рассказал Рамиль Сулейманов, генеральный директор логистической компании «Арт-Деливери».

– Среди торговых марок, которые мы доставляем российским ритейлерам, много итальянских: Cappelletti (Bogner), liujo, Diesel, Peserico, Bikkemberg, Rodolfo Zengarini, Fabi shoes, также возим одежду и обувь из Германии: Cinque, Strellson, Sportalm, Monari, Rabe, Karl Lagerfeld. Весь цикл от заказа до выдачи товара клиенту в Россию у нас занимает не более семи дней. Доставляем товары как под контракты заказчиков, так и свои, выполняя функцию технического импортера. Спрос на товары европейского производства в России есть, и его готовы удовлетворить многие производители из стран Евросоюза».

Российские ритейлеры и бренды

Главным бенефициаром ухода зарубежных брендов из России стали отечественные торговые сети. По данным Fashion Consulting Group (FCG), их продажи в 2022 году выросли на 10–25%. Крупнейшие российские ритейлеры заявили о существенном росте выручки в первом полугодии:

- ООО «ТрейдМенеджмент» – на 35% (мультибрендовые магазины Lady & gentleman, монобрендовые Armani, Alessandro Manzoni, Hugo).

- ООО «Тами и Ко» – 23% (торговые точки под брендом Henderson).

- ООО «Мы» – 154% (собственные торговые марки «We are Family» и «Anna Ricco»).

Продажи лидеров отечественного fashion-рынка – «Спортмастера», Gloria Jeans, «Детского мира», Kari, Melon Fashion Group, Familia – в 2022 году выросли на 10–20%. Они заняли первые места в офлайн- и онлайн-торговле, в сегментах повседневной, спортивной, вечерней одежды.

Компания Melon Fashion Group (торговые марки Sela, Love Republic, Zarina, Befree) запускает сеть Idol в премиальной ценовой категории и намерена в этом году открыть порядка 50 магазинов. Согласно годовому отчету группы, в 2022 году оборот всех ее брендов вырос на 23% и достиг 46 млрд рублей. Чистая прибыль увеличилась на 121% до 7,8 млрд рублей. Сопоставимые продажи увеличились на 10%.

Понятие «отечественный бренд» по содержанию приблизилось к общемировому уровню. Большая часть российских дизайнеров занимается проектированием одежды, созданием моделей и модных коллекций. Ткани закупаются в Италии, Франции, Бельгии, фурнитура – в Турции и европейских странах, отшиваются изделия на китайских и турецких фабриках, как и большая часть продукции зарубежных брендов мидл-масс-маркета.

Неудивительно, что в развитие российского модного рынка пошли инвестиции. Например, владелец «ВкусВилл» Андрей Кривенко вложил около 300 млн рублей в производителя одежды из Волгограда Семена Пименова, создавшего бренд Noun (12 магазинов в разных городах, к открытию планируется еще 15 точек). «Эконика» приобрела долю одежного бренда 2Mood (ООО «Два настроения»). Ирина Рябко, бывший гендиректор ТЦ «Цветной», открыла сеть универмагов «Ремарк», ассортимент которых на 60% состоит из моделей российских дизайнеров.

Товары из Китая и стран Азии

По исследованиям НИУ ВШЭ, в течение 2016–2020 годов общая доля импорта потребительских товаров в Россию составляла порядка 75% рынка, а в части одежды и обуви — около 80%. Безусловным лидером по поставкам этих товаров выступает Китай: на него приходится две трети всего импорта в количественном выражении и около половины в стоимостном. В 2021 году, по данным Ассоциации компаний розничной торговли, в импорте fashion-товаров также существенную долю занимали Бангладеш, Вьетнам (по 6%), чуть меньше – Индонезия. В 2022 году география поставок немного изменилась: выросла доля Узбекистана (до 7%), Турции (5%), Пакистана (3%).

По исследованиям информационного агентства INFOLine, доля российской одежды и обуви в 2022 году на рынке увеличилась с 20 до 30%, импортной – уменьшилась до 70%. В структуре импорта 53% принадлежит Китаю, странам ЕС – около 7%, остальное приходится на страны Азии и СНГ.

Текстильная и обувная продукция из Китая, Турции, Узбекистана, стран ЮВА отличается более низкой себестоимостью по сравнению с товарами европейского производства. В условиях, когда импорт из стран ЕС сократился, стоит ожидать еще большего увеличения объема поставок из стран Азии. В сложившейся ситуации именно они стали выгодоприобретателями, хотя и ранее входили в пятерку основных поставщиков импорта в части одежды и обуви.

Структура российского рынка одежды и обуви по данным информационно-консалтинговой компании INFOLine (май 2023 года).

В заключение выделим основные тенденции, проявляющиеся на российском fashion-рынке:

- растет спрос на товары бюджетной категории;

- увеличилась доля отечественных товаров;

- активно развиваются универмаги.

Возврат к универсальным, мультибрендовым магазинам ярко отражает процесс диверсификации на модном рынке. Универмаги нового формата занимают торговые площади, освобожденные зарубежными сетевыми магазинами. Об открытии до конца года 28 новых магазинов такого типа заявили «Телеграф» и Slava (Magic Group), в этом направлении расширяют присутствие на рынке «ТрейдМенеджмент», Melon Fashion Group и другие крупные игроки модного рынка.

Retail.ru

Читайте также:

INFOLine: в 2022 году импорт FMCG-товаров в Россию вырос

От весны 2022 до весны 2023: главные тренды потребительского и финансового поведения россиян

Селлеры подняли бунт против политики возвратов Pinduoduo

Бизнес-модель для Дубая: что надо знать, чтобы не прогадать с выходом?

Фэшн научился планировать вдолгую и искать новые направления поставок в Азии и Африке

Lamoda автоматизировала грузоперевозки

Как «1С» помогает ритейлерам принимать оплату через систему быстрых платежей

SPI robotics – интегратор сервисных роботов Pudu в России – расширил свой портфель решений.