Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

NielsenIQ: спрос на развесные сладости резко снижается

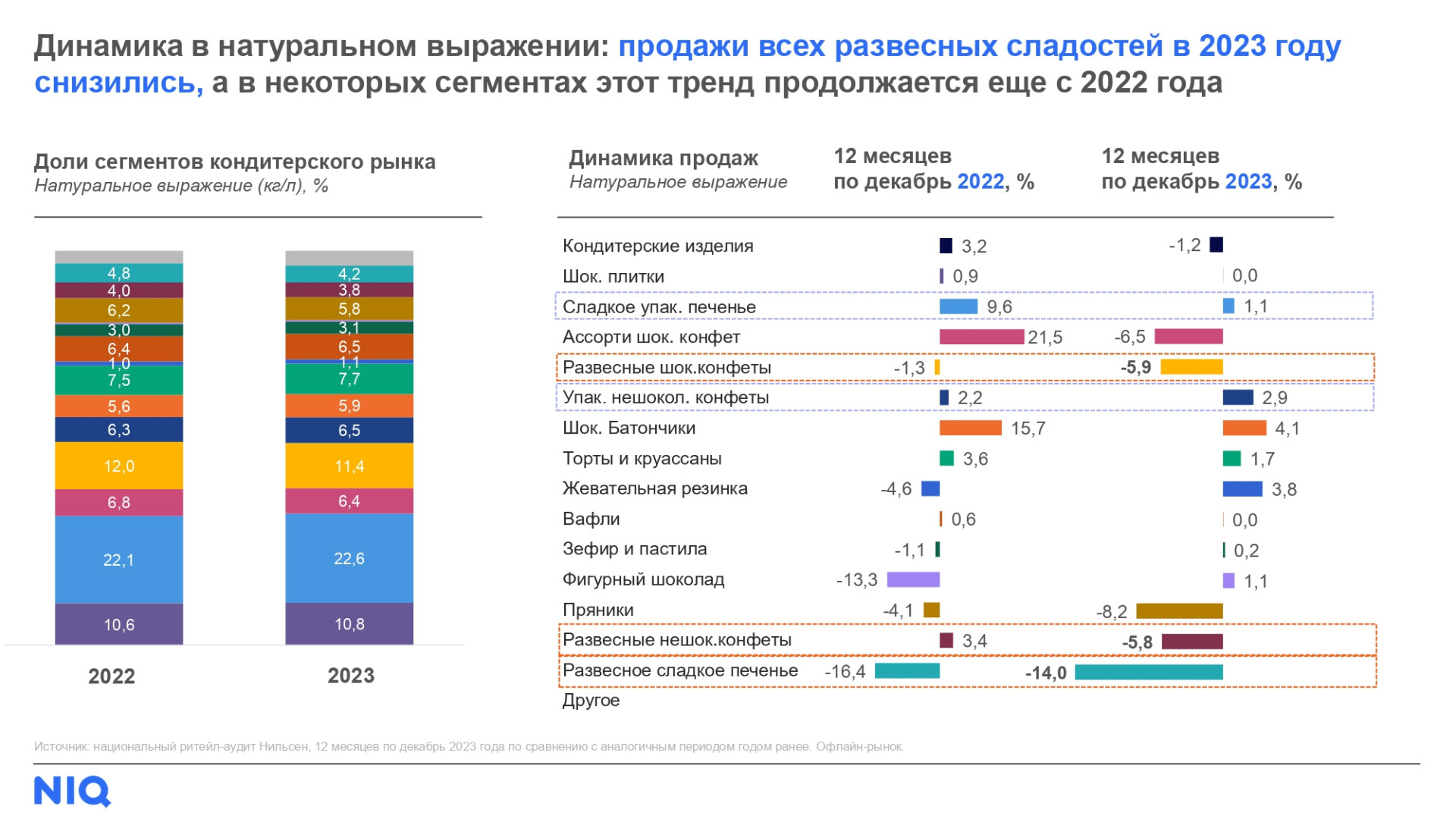

По данным ритейл-аудита NielsenIQ, основанного на наиболее широком покрытии продаж товаров повседневного спроса как в современной, так и в традиционной рознице, динамика всех сладостей на развес (шоколадные конфеты, не шоколадные конфеты, сладкое печенье) сократилась и в денежном, и в натуральном выражении в 2023 году. Ярче всего такое снижение заметно в развесном печенье: -7% и -14% соответственно.

Источник: Retail.ru

Годом ранее все кондитерские категории на развес росли в денежном выражении вплоть до 20–30% (на более высокой инфляции, характерной практически для всех групп товаров), а в сегменте развесных не шоколадных конфет — развивались и с точки зрения натуральных продаж (+3,4%).

Источник: NielsenIQ

Как развиваются категории развесных сладостей?

Сладости на развес оказались единственными категориями в кондитерской группе (за исключением еще одной категории товаров, пряников), динамика которых снизилась в 2023 году и в денежном, и в натуральном выражении. В обоих случаях сократилась и их доля в индустрии. Например, в объемах продаж она упала с 20,8% до 19,4% (-1,4 п.п.), что говорит о снижении реального потребления развесных изделий.

Перераспределение сил произошло в том числе в пользу аналогичных сладостей, но имеющих упаковку: например, сладкое упакованное печенье и упакованные не шоколадные конфеты усилили свою значимость по сравнению с 2022 годом.

Источник: NielsenIQ

Чем может быть обусловлено снижение продаж развесных сладостей?

В первую очередь развесные категории снижаются за счет сокращения покупательского спроса. Его замедление может происходить из-за нескольких причин: например, переключения покупателей между каналами продаж и, соответственно, товарами внутри корзины.

«Значимая доля развесных сладостей продается через магазины традиционной торговли, которые все больше теряют позиции на рынке в пользу современной розницы. Если проанализировать, за счет каких каналов снижаются денежные продажи сладостей на развес, то традиционная торговля обусловила около 20% падения в категории развесных шоколадных конфет, 40% не шоколадных конфет и почти 80% — сладкого печенья. При этом часть аудитории может переключаться с покупки весовых изделий на другие кондитерские сегменты, в том числе товары „импульсного потребления“: например, шоколадные батончики или вафли, покрытые шоколадом», — отметила Салтанат Нысанова, директор по работе с клиентами NielsenIQ.

Одновременно часть потребителей может переключаться на те товары, у которых заранее известна стоимость, чтобы еще при формировании корзины знать окончательную сумму покупки. Отчасти это подтверждается ростом доли аналогичных сладостей в упаковке, цена на которые известна покупателю заранее: например, сладкого упакованного печенья и упакованных не шоколадных конфет, динамика которых выросла и в денежном, и в натуральном выражении по итогам 2023 года.

NielsenIQ: 7 из 10 товаров на онлайн-рынке FMCG по итогам 2023 года были куплены по скидке

NielsenIQ: по итогам 2023 года рынок FMCG восстановился после прошлогоднего снижения

SPI robotics – интегратор сервисных роботов Pudu в России – расширил свой портфель решений.