Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

NielsenIQ: как изменились акции в 2023 году?

По мере восстановления FMCG-рынка постепенно восстанавливаются и инвестиции в промо: если в 2022 году многие производители и ритейлеры снизили активность продвижения товаров с помощью скидок, то к середине 2023 года его уровень почти достиг прежних значений. Аналитики NielsenIQ выяснили, что происходит с промо на рынке FMCG, как оно связано со стратегией EDLP и как меняются принципы работы со скидками.

8th.creator/ Shutterstock

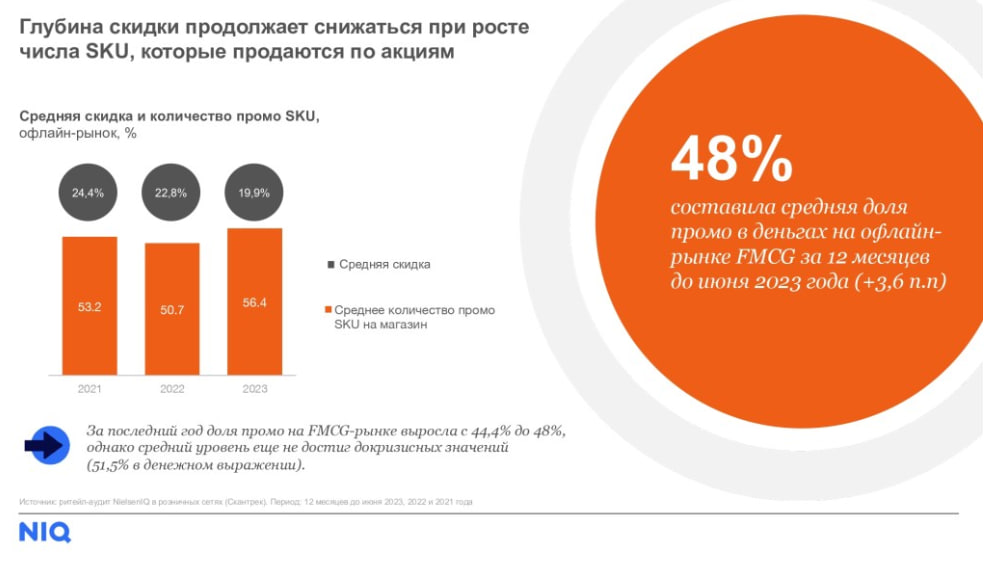

По данным NielsenIQ, за последние 12 месяцев доля продаж товаров повседневного спроса по акциям выросла на 3,6 п.п. до 48%. Текущий уровень еще не достиг значений 2021 года, когда он составлял почти 52%, однако игроки постепенно возвращаются к скидкам, чтобы подтолкнуть спрос на свои товары.

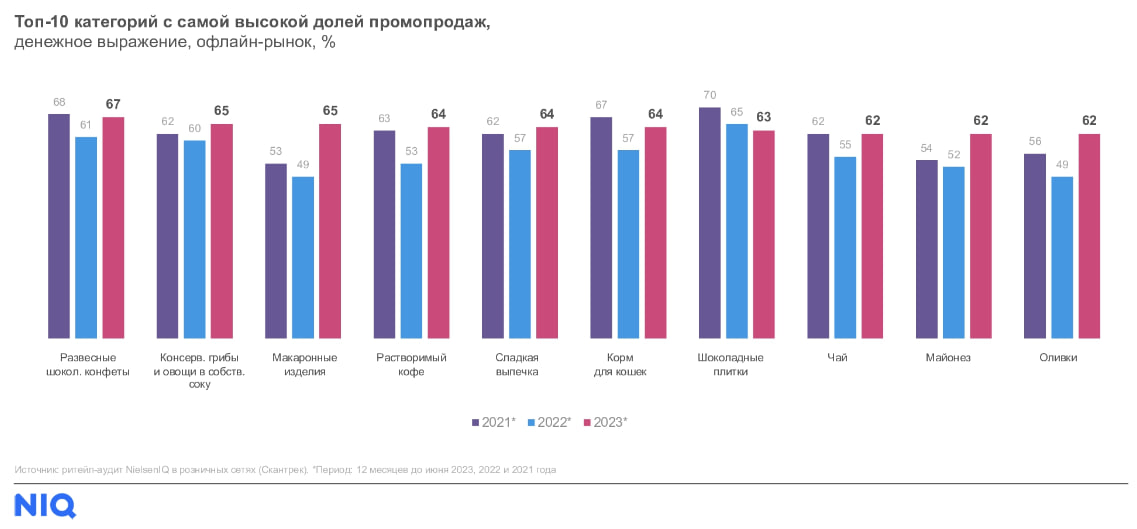

Особенно этот процесс заметен в отдельных категориях. Например, среди некоторых наиболее запромотированных из них (макаронные изделия, растворимый кофе, майонез) средняя доля промо выросла сразу на 10 п.п. и более к прошлому году. А в категории вафель, покрытых шоколадом, доля промо и вовсе увеличилась в полтора раза (+22 п.п. до 60%), что позволило ей впервые войти в список топ-категорий по доле промопродаж. И несмотря на то, что в каждом случае причины таких изменений индивидуальны, для всего рынка FMCG характерен идентичный тренд: доля продаж по акциям растет в первую очередь за счет увеличения количества магазинов, где эти товары можно купить со скидкой.

Источник: NielsenIQ

Одновременно с этим глубина скидок на FMCG-рынке снижается. Если за 12 месяцев до июня 2022 года средний уровень составлял почти 23%, то в аналогичный период 2023 он сократился до 19,9%.

Источник: NielsenIQ

В совокупности с ростом доли промопродаж это говорит о том, что игроки рынка стали вводить более частые, но менее глубокие скидки на товары в краткосрочном периоде.

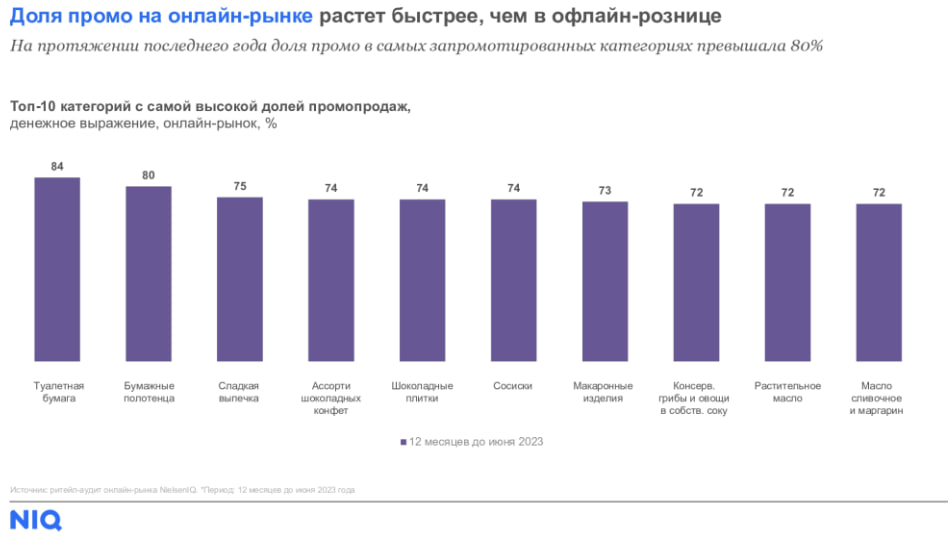

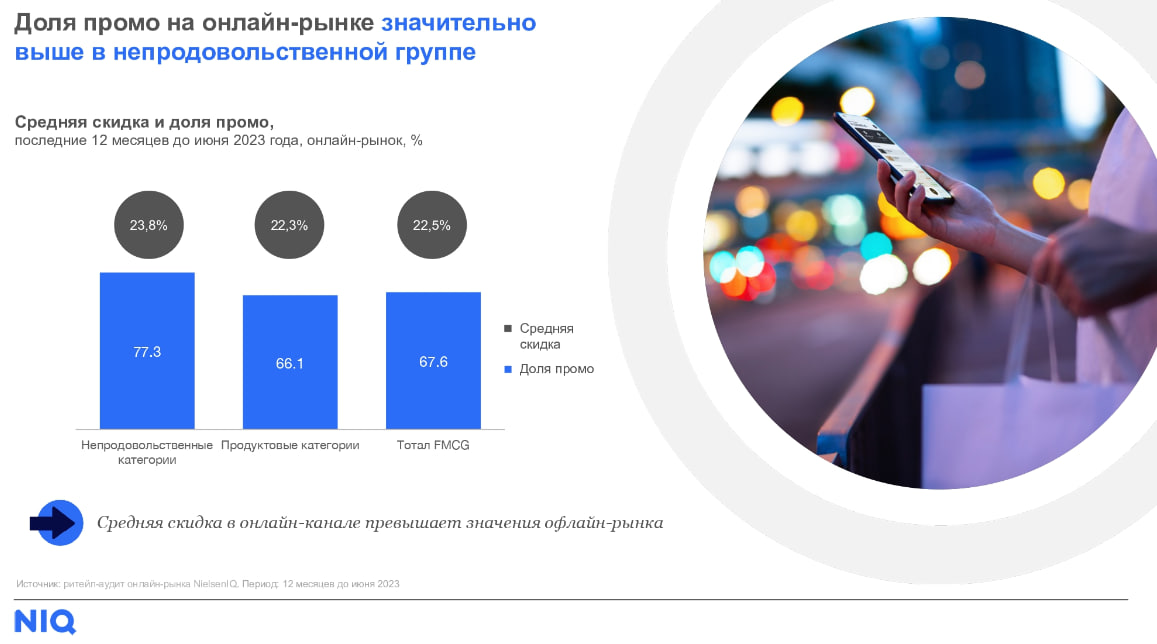

В отличие от офлайн-розницы, на рынке интернет-торговли уровень продаж со скидками восстанавливался значительно быстрее, а средняя доля промо в деньгах к июню 2023 года почти достигла 70%. Одновременно с этим на протяжении года увеличивалась и глубина скидки, составив 22,5%. Более частые и глубокие скидки в интернете остаются одним из стимулов роста продаж в этом канале, особенно на фоне того, что среди покупателей уже 48% говорят, что находят на онлайн-площадках товары по более выгодной цене.

Высокая запромотированность онлайн-рынка ярко заметна и в разрезе отдельных категорий, где доля промо в некоторых случаях достигает 80% и более. Особенно в группе непродовольственных товаров: на фоне того, что в этой индустрии спрос восстанавливается в разы медленнее, промомеханики остаются одним из немногих действенных способов быстро привлечь аудиторию.

Источник: NielsenIQ

На фоне восстановления уровня промопродаж важно отметить, что простые скидки остаются для покупателей наиболее понятной и привлекательной механикой: 66% респондентов по-прежнему называют их ключевым фактором для совершения покупки при заказе товаров онлайн. Второй по популярности ответ — бесплатная доставка, которая мотивирует к покупке более половины (55%) потребителей. А значит, игроки рынка могут концентрироваться не только на ценовом промо, но и инвестировать в другие направления в канале электронной торговли — в том числе развитие экспресс-доставок и снижение их стоимости для покупателей, что может повысить их лояльность к конкретному сервису.

Источник: NielsenIQ

«К середине 2023 года показатели доли промо на рынке FMCG как в офлайн-, так и в онлайн-канале выросли, однако такой рост во многом происходит за счет эффекта низкой базы прошлого года, когда многие игроки отказались от промопродвижения. И несмотря на то, что сейчас доля промо вернулась к росту, следует учитывать, что этот показатель все еще не достиг уровня докризисного 2021 года. Одновременно с этим изменился и сам подход к внедрению промомеханик. К примеру, все большую значимость приобретает модель длительных скидок на товары (EDLP, „низкие цены каждый день“), что, с точки зрения потребителей, может уже не являться акционным предложением и перетекает в регулярную цену» — рассказала Марина Волкова, директор по аналитике и консалтингу NielsenIQ.

Одним из актуальных трендов на рынке стало внедрение EDLP («низкие цены каждый день») — стратегии, при которой игроки рынка вводят промо на товар длительностью в несколько месяцев. Однако в таком промежутке длительные снижения цен могут восприниматься потребителями не как скидка, а уже как постоянная цена — и поэтому такие механики зачастую не отслеживаются как промо и переходят в разряд регулярных цен.

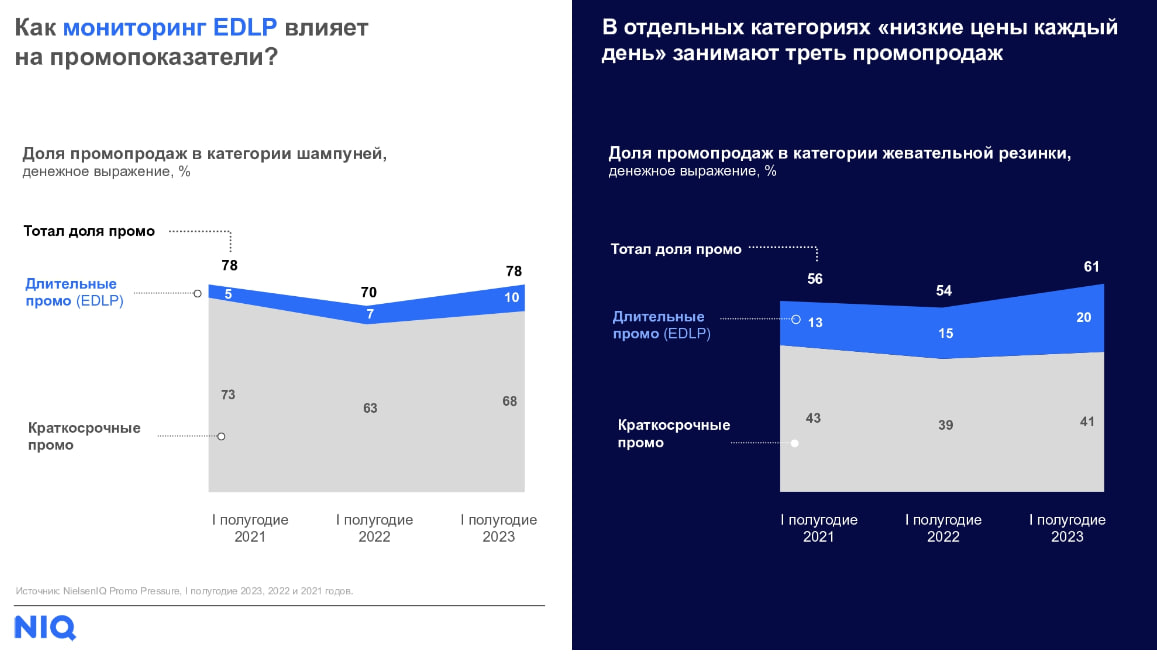

Тем не менее в некоторых FMCG-категориях вклад EDLP в промопродажи остается одним из самых существенных. Яркий пример — категория универсальных чистящих средств для дома, где в I полугодии 2023 года уровень длительных промо (в периоде более четырех месяцев) составил сразу 25%, а краткосрочных механик — 59%. Иными словами, если при стандартном отслеживании промо можно говорить о том, что только 6 из 10 таких средств на офлайн-рынке продается по скидке, то с учетом EDLP общая доля промопродаж в этой категории поднимается сразу до 75%.

Среди продуктовых сегментов высокий вклад длительных промо заметен в том числе в категории кофе и жевательной резинки, где без учета EDLP показатель уровня промо в категории сокращается почти на треть. А значит, для корректной оценки механик необходим комплексный подход к измерению промо, позволяющий увидеть более детальную картину рынка.

Источник: NielsenIQ

Несмотря на то, что на текущий момент для многих производителей EDLP остается экспериментальной механикой, во многом она становится попыткой получить более прогнозируемые продажи в условиях нестабильных цен и высокой конкуренции, что отражается на внедрении EDLP в различных товарных группах. На этом фоне показатели промо для различных категорий могут значительно отличаться, а промостратегии игроков фрагментироваться — а значит, в случае каждого отдельного производителя одной из ключевых точек роста становится планирование своей промостратегии с учетом всех нюансов и трендов рынка.

NielsenIQ: в РФ растет спрос на слабоалкогольные коктейли

SPI robotics – интегратор сервисных роботов Pudu в России – расширил свой портфель решений.