Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

NF Group: российским складам не хватает арендаторов

Аналитики консалтинговой компании NF Group выяснили, что по итогам 2022 года вакантность в сегменте складской недвижимости регионов России снизилась до 1,9%, субаренды практически не осталось.

ESB Professional/shutterstock

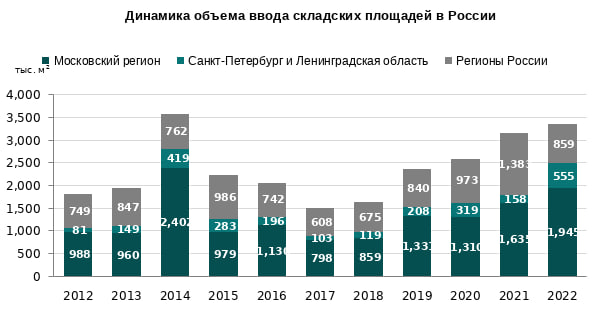

Согласно данным NF Group, совокупный объем складских площадей в России по итогам 2022 года составил 42,2 млн кв. м. Более половины из них (55% или 23,2 млн кв. м) приходится на Московский регион, 11% (4,6 млн кв. м) — на Санкт-Петербург и Ленинградскую область и порядка 34% (14,4 млн кв. м) — на остальные регионы России.

Источник: NF Group

За прошедший год в стране было введено 3,4 млн кв. м складской недвижимости, что на 6% больше, чем годом ранее. При этом 58% введенных площадей (1 945 тыс. кв. м) располагаются в Москве, 16% (555 тыс. кв. м) — в Санкт-Петербурге и 26% (859 тыс. кв. м) — в остальных регионах России.

«В Москве объем ввода вырос на 19% по сравнению со значением конца 2021 года, в то время как в Санкт-Петербурге показатель увеличился более чем в 3,5 раза. В отличие от двух крупнейших агломераций страны в регионах России (без учета Московского региона, Санкт-Петербурга и Ленинградской области) положительной динамики не наблюдалось: там объем завершенного строительства за аналогичный период сократился на 38%. Тем не менее, с учетом того, что 2021 год являлся рекордным по показателю ввода в регионах, а строительство запланированных объектов с начала 2022 года осуществлялось в условиях кризиса, такие результаты скорее демонстрируют сохранение тенденции развития региональных рынков, чем снижение интереса к ним со стороны девелоперов и клиентов», — рассказал региональный директор департамента индустриальной и складской недвижимости NF Group Константин Фомиченко.

Источник: NF Group

В 2022 году 45% введенных качественных складских площадей в регионах России пришлось на проекты built-to-suit: данное значение находится на сопоставимом с 2021 годом уровне. Среди крупнейших BTS-проектов — несколько объектов для компании Ozon: ИП «PNK Парк Чапаевск» в Самаре (135 тыс. кв. м), а также два новых корпуса в ЛП «Дорожный» (Ростов-на-Дону) и «Кольцовский» (Екатеринбург) площадью 42 тыс. кв. м и 39 тыс. кв. м соответственно.

Среди других завершенных BTS-проектов стоит выделить 2-ю фазу распределительного центра Wildberries в Краснодаре площадью 50 тыс. кв. м (общая площадь объекта достигла 100 тыс. кв. м), распределительный центр X5 Group в Брянске (35 тыс. кв. м) и логистический центр KazanExpress в Казани (30 тыс. кв. м).

Источник: NF Group

Доля площадей, построенных для сдачи в аренду, незначительно сократилась — на 3 п. п., до 32% в общем объеме ввода. Среди самых крупных объектов стоит отметить СК «ПФО Новосибирск» (45 тыс. кв. м), два новых корпуса в ОЭЗ «Алабуга» в Казани (по 37,9 тыс. кв. м каждый), СК «Абсолют» в Екатеринбурге (12 тыс. кв. м), 3-й корпус СК «Северный Обход» в Ростове-на-Дону (12 тыс. кв. м), а также 2-ю фазу СК на ул. Ноябрьская во Владимире (11,5 тыс. кв. м).

Наконец, порядка 23% складских площадей были введены собственниками (+5 п. п. по сравнению с IV кварталом 2021 года). Среди этого типа объектов лидерами по общей площади завершенного строительства стали 1-я фаза РЦ «Порядок» в Воронеже (40 тыс. кв. м), СК «Проф-Пресс» в Ростове-на-Дону (33 тыс. кв. м), новый корпус СК «Рамонский» (28 тыс. кв. м), 3-я очередь СК «Фармперспектива» в Самаре (20 тыс. кв. м) и РЦ «Почта России» в Уфе (15 тыс. кв. м).

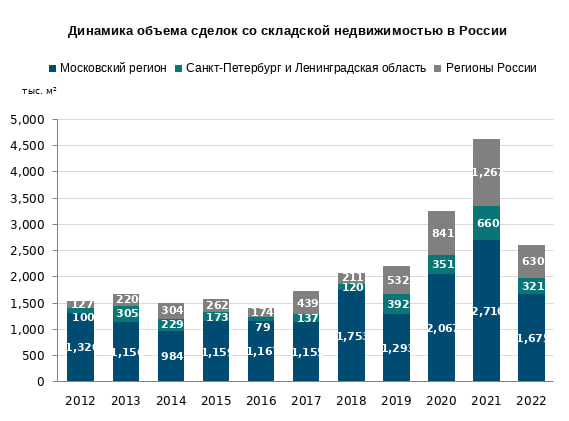

В 2022 году спрос на складскую недвижимость снизился. Лучше остальных кризисный период преодолел столичный регион, где объем заключенных сделок сократился на 38% за год до 1,7 млн кв. м. Более чувствительными к внешним факторам оказались рынки регионов России и Санкт-Петербурга (включая Ленинградскую область), где спрос снизился вдвое и составил 630 тыс. кв. м и 321 тыс. кв. м соответственно.

Источник: NF Group

I и IV кварталы 2022 года стали самыми активными периодами по объему заключенных сделок в регионах России. Как и ожидалось, пик спроса пришелся на последний квартал 2022 года (268 тыс. кв. м), что соответствует тенденциям предыдущих лет.

Среди арендаторов и покупателей складской недвижимости регионов России наибольшая доля сформирована представителями классического ритейла (61%). Таким образом, ритейл стал главным драйвером спроса, опередив сегмент онлайн-торговли (18%), что отличается от результатов 2021 года. Производственные компании и дистрибьюторы также нарастили доли в общем объеме сделок — на 8 п. п. и 5 п. п. соответственно. В 2023 году общий объем сделок с качественной складской недвижимостью может составить от 500 до 600 тыс. кв. м.

Источник: NF Group

Несмотря на стремительный рост вакантных складских площадей в регионах России в течение первых шести месяцев 2022 года до 3,8%, включая предложения по субаренде (до 2,5% — не включая субаренду), к III кварталу показатель вернулся на уровень 3,1% (2,5% — не включая субаренду). По итогам IV квартала значение снизилось до 1,9% (из них только 0,3% приходится на субаренду). Несмотря на высокий объем ввода и общую неопределенность, в регионах по-прежнему наблюдается острый дефицит свободных складских помещений. По прогнозам NF Group, доля вакантных площадей, предлагаемых в прямую аренду, в 2023 году может составить 2–2,5%.

Источник: NF Group

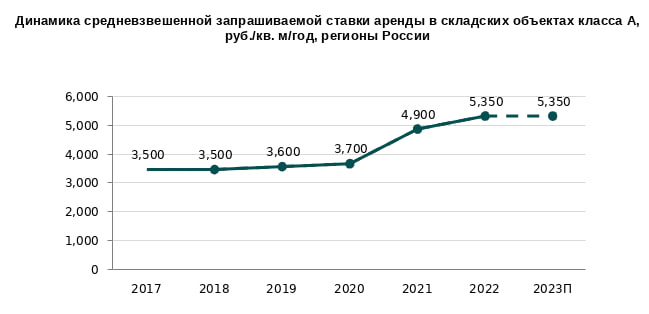

За 2022 год средневзвешенная ставка аренды в складских объектах класса A в регионах России выросла на 9% в годовой динамике и достигла значения 5 350 руб./кв. м/год (без НДС, ОРЕХ и коммунальных платежей). Таким образом, ускоренный рост ставки, наблюдавшийся по итогам 2021 года на уровне более 32%, замедлился в прошлом году и оказался сопоставим со средним уровнем индексации по договорам аренды (10%). Снижение темпа роста ставок аренды после 2021 года соотносится с общей ситуацией на крупных рынках Москвы и Санкт-Петербурга и связано в первую очередь с ростом вакансии и внешней неопределенностью.

Диапазон запрашиваемых арендных ставок на вторичном рынке в регионах России составляет 5 200–5 500 руб./кв. м/год triple net. На первичном рынке значения выше — порядка 5 500–6 000 руб./кв. м/год triple net.

«Следует учитывать, что в удаленных регионах с более высокой стоимостью строительства — например, таких как Красноярск, Хабаровск и Владивосток — ставки варьируются в пределах 7 000–9 000 руб./кв. м/год triple net. На стоимость аренды в этих регионах влияют такие факторы, как короткий строительный сезон, ограниченность пула поставщиков, дефицит квалифицированной рабочей силы, а также сложности с логистикой стройматериалов. По нашим прогнозам, средневзвешенная ставка аренды на складские площади класса A в 2023 году сохранится на уровне IV квартала 2022 года», — отметил Константин Фомиченко.

Источник: NF Group

SuperJob: как очередной виток дефицита кадров влияет на рынок складов и логистики?

«Яндекс Маркет» подскажет продавцам, где открыть склад для экспресс-доставки

Оператор индустрии развлечений делится планами.