Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

INFOLine: как изменился топ-100 ритейлеров в 2022 году?

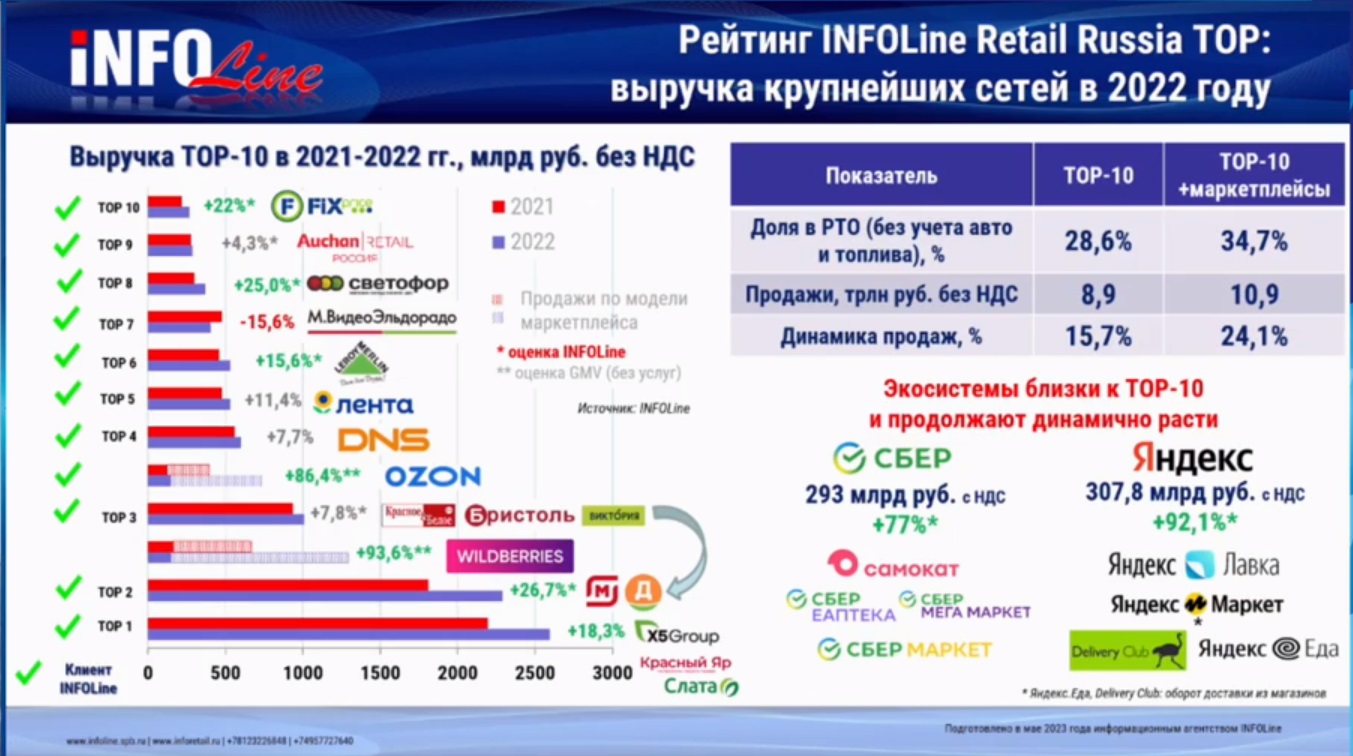

Уход иностранцев, падение позиций сотовых ритейлеров, рост дискаунтеров и e-com-гигантов, экосистемы подбираются все ближе к топ-10 – в рамках форума «Неделя российского ритейла 2023» исследовательская компания INFOLine представила свой ежегодный рейтинг крупнейших компаний розничной торговли INFOLine Retail Russia Top-100.

Источник:INFOLine

За 2022 год рейтинг топ-100 крупнейших ритейлеров России существенно изменился.

Одна из главных перемен – уход шести крупных международных ритейлеров: Ikea, Inditex, H&M, Adidas, Decathlon, Uniqlo закрыли магазины и полностью прекратили работу на российском рынке. В общей сложности им принадлежали 1199 точек, а их совокупные продажи составляли 541,7 млрд руб. – 3,8% розничного товарооборота непродовольственных товаров в стране.

Источник: INFOLine

Существенно ухудшили позиции (отмечены красным) сети, работающие в сегменте мобильной электроники. Их продажи упали в связи с уходом зарубежных брендов с российского рынка.

Рост в рейтинге топ-100 показали дискаунтеры: они существенно улучшили позиции (отмечены синим). Причем это не только продуктовые дискаунтеры, но и игроки в других продуктовых сегментах, например, «Галамарт» и «Апрель».

Улучшили позиции онлайн-ритейлеры: во многом именно эти компании стали бенефициарами ухода иностранных брендов и разрешения параллельного импорта.

К топ-10 крупнейших ритейлеров России быстро приближаются такие компании как «Яндекс» и «Сбер», представляющие собой экосистемы. Они серьезно нарастили активы в ритейле и стали серьезными игроками рознично бизнеса.

Источник: INFOLine

У компаний первой десятки результаты 2022 года отличаются. Компания «М.Видео-Эльдорадо» показала падение продаж (-15,6%), у ряда игроков рост не превысил темпов инфляции. Два лидера – X5 Group и «Магнит» – упрочили свои позиции. В 2022 году они продолжали открывать новые магазины и совершили крупные сделки по поглощению компаний-конкурентов.

В рейтинг топ-10 по показателю оборота (не выручки) можно включить маркетплейсы Wildberries и Ozon, которые продемонстрировали ошеломляющие темпы роста – 93,6% и 86,4% соответственно. «По многим категориям эти компании становятся лидерами продаж и будут в дальнейшем определять тенденции рынка, – прокомментировал Иван Федяков, основатель и глава группы компаний INFOLine. – Близко к десятке уже подошли экосистемы «Яндекса» и «Сбера», которые по итогам 2023 года, вполне вероятно, войдут в топ-10 крупнейших розничных ритейлеров. Там образом существую часть лидеров розничных компаний будут составлять компании e-соммеrce».

Консолидация на рынке усилилась и совокупный товарооборот топ-100 ритейлеров (19 трлн руб.) в 2022 году впервые с существенным отрывом обогнал совокупный товарооборот всех остальных розничных сетей в России (17,2 трлн руб). Если посмотреть на динамику последних 10 лет, то продажи топ-100 компаний неизменно росли (с 4,6 трлн в 2012 г.), а всех остальных сетей в совокупности практически не менялись год от года.

В целом рынок розничной торговли вырос на 7,7% в денежном выражении по итогам 2022 года. При этом позитивную динамику показали только сегменты продовольственных товаров (+11,8%), аптеки (+4,9%), детские товары (+2,4%). В остальных отраслях наблюдался спад продаж.

Существенное изменение произошло в структуре каналов продаж. В 2022 году продолжился рост продаж по модели маркетплейса. Доля этого канала увеличилась до 5,7% в общем РТО и впервые превысила долю рынков и ярмарок (5,5%). Доля РТО, который приходится на топ-10, продолжила расти с 27,5% до 28,7% за год. На долю Топ-100 торговых сетей сейчас приходится 53% РТО, в 2021 году было 50%.

Источник: INFOLine

Анастасия Агеенкова, Retail.ru

Читайте также:INFOLine: рынок общепита показывает динамику +10,7%

«Фасоль» планирует начать предлагать партнерам открывать дарксторы и хард-дискаунтеры по франшизе

Fashion Consulting: «За год на фэшн-рынке произошли сверхскоростные изменения»

NielsenIQ: доля СТМ превысила 10% на омниканальном FMCG-рынке

INFOLine: рынок DIY может упасть на 10% в 2023 году

О плюсах и минусах мерчандайзинга на аутсорсинге, нюансах совместного управления мерчандайзерами.