OR Group (бывшая « Обувь России») – торговая платформа, объединяющая маркетплейс westfalika.ru и сеть торговых точек под брендом Westfalika. Компания реализует как товары под собственными торговыми марками, так и товары партнеров. Для удобства взаимодействия с партнерами запущена торговая платформа Продаем.рф. У OR Group также есть инновационная программа лояльности «Арифметика», которая объединяет традиционную накопительно-дисконтную систему и набор дополнительных сервисов для покупателей: рассрочку платежа на покупку, денежные займы, платежи на кассе и т.п. Микрофинансирование является основной деятельностью ООО МКК «Арифметика», которая входит в OR Group. В структуре Группы также работает ООО «Обувь России», которое управляет производственными площадками в Новосибирске.

Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

Антон Титов, OR Group: «Интернет-торговля уже победила – через 10 лет розница станет пунктами выдачи»

Как «Обувь России» превращается в OR Group и оправдала ли себя трансформация в маркетплейс? Как для него подбирают партнеров и можно ли приучить к онлайн-покупкам потребителей в глубинке? Как компания планирует нарастить долю онлайн-продаж до 60%? На эти и другие вопросы в рамках встречи «Диалоги о ритейле онлайн» ответил директор и основатель OR Group Антон Титов. Интервью состоялось в рамках подготовки к выставке «MosShoes-2021. Весна» и делового форума Shoes Retail Congress, соорганизатором которого выступает портал Retail.ru.

– Почему вы отказались от слова «обувь» в названии группы компаний?

– В первую очередь это связано с изменением концепции бизнеса и динамичным развитием онлайн-торговли.

Аббревиатура OR в нашем новом названии означает «онлайн-ритейл», и наша задача – стать полноценным онлайн-игроком.

На сегодня мы уже интегрировали наши офлайн-магазины в систему логистики и стали довольно крупным оператором пунктов выдачи заказов. За прошлый год мы доставили более 1,2 млн посылок. Причем это посылки и сторонних маркетплейсов, и онлайн-магазинов. Мы работаем с 14 операторами. В этом году планируем доставить порядка 4 млн посылок. Интеграция в онлайн-торговлю – сейчас в целом тренд всего рынка. Вопрос лишь в выборе концепции. Мы для себя выбрали концепцию универсального магазина, поскольку считаем ее наиболее конкурентоспособной и наиболее востребованной с точки зрения потребителя. Но при этом фэшн-ритейл остается для нас важной частью бизнеса: как обувная компания мы тоже продолжаем работать.

– Как в связи с этим изменилась стратегия компании?

– Пошаговые изменения мы начали вводить еще в 2014 году. Начали развивать новые товарные группы, в первую очередь те позиции, которые сочетаются с обувью: аксессуары, сумки, верхняя одежда. В 2017 году, когда мы проводили IPO, мы уже были полноценным фэшн-ритейлером с большим выбором и одежды, и обуви. Далее развивали другие категории – товары для дома, текстиль. Так что в формат универсального магазина мы перешли планомерно.

– Какие категории и направления сейчас для вас являются приоритетными?

– Так сложилось, что Westfalika – это женский бренд. Девушки и женщины составляют 80% покупателей. Поэтому в первую очередь все наши офлайн-магазины и новые товарные позиции ориентированы на эту постоянную аудиторию. Это косметика, средства по уходу за собой, товары для детей, посуда, товары для дома, мелкая и крупная бытовая техника. Наша задача – расширить контакт с постоянным покупателем. Люди приобретают обувь не так часто, в среднем два раза в год. Зимнюю – раз в два года, поскольку доходы населения снизились.

Чтобы поддержать продажи и работать с нашими постоянными клиентами по другим категориям, мы расширяем ассортимент. Таким образом мы сглаживаем сезонность и имеем возможность увеличивать выручку.

Что касается развития онлайн-рынка, то мы изучали опыт российских и зарубежных игроков. Wildberries начинал как онлайн-магазин обуви. Ozon был книжным магазином. Сегодня это универсальные маркетплейсы. И мы приняли решение идти в этот формат как в рознице, так и в онлайне. В нашем случае магазины, которые работают по всей стране, – это офисы и склады для онлайн-магазинов. Мы ускоряем доставку, даем возможность познакомиться с ассортиментом и предоставляем большой выбор, который предполагает маркетплейс.

– Что сегодня представляет собой OR Group с точки зрения производства обуви и розничных торговых точек?

– У нас две производственные площадки. Основная находится в городе Бердск Новосибирской области. Это фабрика, которая работает по технологии прямого литья на заготовку, там производится бренд S-TEP. Кроме того, мы работаем c клеевым методом и методом вулканизации. То есть мы освоили достаточно широкий набор технологий и можем производить ассортимент от классической до спортивной обуви. Мы производим обувь не только для себя, но и для других компаний, в том числе и в B2B-сегменте. Например, много лет работаем со Сбербанком, поставляем обувь для охраны и службы инкассации. Вторая площадка находится в Новосибирске, там производится обувь из этиленвинилацетата. Это облегченные модели из летнего ассортимента и сверхтеплая зимняя обувь: бренды all.go и Pioneer of Arctic Travel. Что касается розничных магазинов, то сейчас у нас 670 собственных торговых точек и еще 170 франчайзинговых. Они преимущественно располагаются в Поволжье, на Урале, в Сибири и на Дальнем Востоке.

– Сколько сотрудников на производстве и в сети?

– На двух производственных площадках у нас работают 320 человек. В целом в компании – более 3500 сотрудников. Во время пандемии мы персонал не сокращали.

– Планируете ли вы увеличивать инвестиции в обувной бизнес или пока можно оставить все как есть?

– Мы не так давно обновили оборудование, сейчас у нас современные производственные площадки. У нас стоят автоматизированные раскройные станки, литьевые машины и швейные роботы от ведущих мировых производителей. Производственный потенциал очень большой. Задачи обновлять парк оборудования сейчас нет, потому капекс (CAPEX – капитальные затраты) именно на производственные мощности мы не планируем. Но, конечно, мы ежегодно инвестируем в расширение ассортимента, в обновление парка пресс-форм, модельного ряда и запуск новых моделей.

– Вы уже частично описали портрет вашего покупателя. А как он меняется со временем и как меняются его требования?

– История компании началась еще в 1993 году, изменения с тех пор, конечно, произошли колоссальные. Если говорить про последние пару лет, то особенно сильно заметно влияние онлайна. Он изменил не только конкурентное поле, но и потребителя.

Раньше ритейлеры ориентировались на потребительский опыт, создавали красивые магазины с бутиковой выкладкой. Делали все, чтобы задержать покупателя как можно дольше, предлагали ему кофе и удобные примерочные. Сейчас все это – уже лишний сервис. Весь потребительский опыт ушел в онлайн.

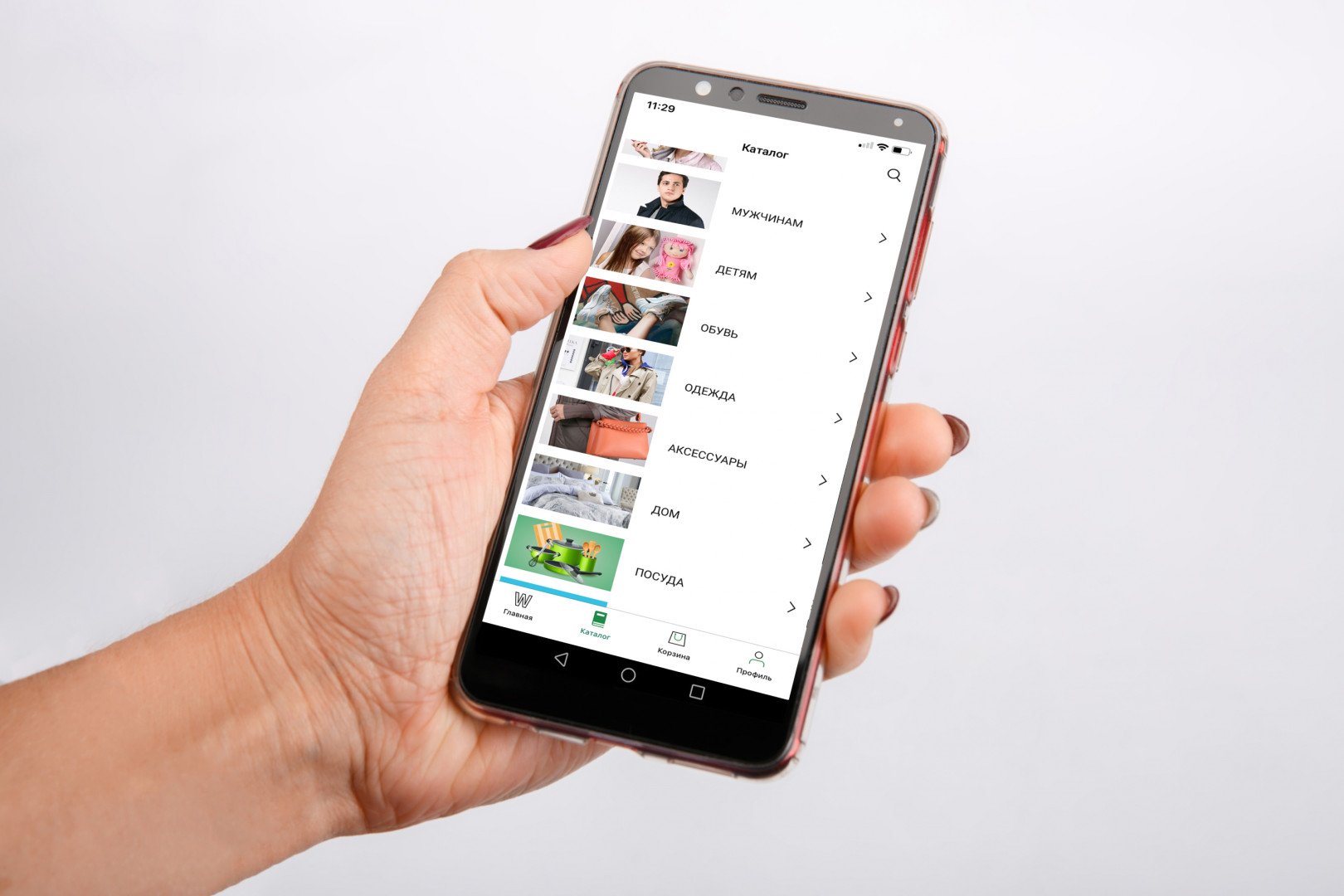

Свою роль сыграла и пандемия: люди опасаются долго находиться в торговых помещениях. Решение о покупке клиент теперь все чаще принимает до того, как попадает в магазин. И сервис сводится к тому, чтобы покупатель быстро забрал покупку и ушел. Потому магазины все больше принимают на себя функцию пункта выдачи и склада. Сейчас нужны удобные приложения с понятным функционалом: выбрал, отложил. Пришел, померил, забрал. Конечно, есть и спонтанные покупки каких-то вещей. У нас много товаров в прикассовой зоне из категории «для дома», их охотно берут.

– А что при этом происходит со средним чеком? Как он меняется?

– За последний год средний чек вырос по наполненности на 30%, то есть увеличилось число товарных позиций в чеке. Однако в финансовом выражении он снижается, это связано, как я уже говорил, с уменьшением доходов населения. Люди выбирают более дешевые товары, чаще всего в чеке есть акционные позиции. Это в целом тренд всего фэшн-рынка: ценник на одежду и обувь упал. Мы столкнулись с нестандартной консолидацией обувного рынка. Раньше обычно крупные игроки вытесняли мелких. Это можно было видеть на примере рынка сотовой связи или бытовой техники.

На обувном рынке консолидация произошла через онлайн-площадку. На том же Wildberries столкнулись тысячи поставщиков, которые начали демпинговать.

Распродажи теперь проходят даже до сезона, а скидка 50% в середине сезона никого не смущает. В течение нескольких лет это привело к тому, что товар стал гораздо дешевле. Но не за счет себестоимости или экономии производства. Снижение цены произошло за счет маржи. Снизились розничные наценки, и это важно учитывать в рамках развития компании. Почему мы делаем акцент на сервис: товарное наполнение может меняться, маржа в категориях может различаться. Но в любом случае мы придем к ситуации, когда интернет-торговля полностью заберет весь рынок.

– По-вашему, когда это случится и как к этому сценарию готовиться?

– Это произойдет в ближайшее время. Думаю, в ближайшие лет пять. Мы увидим пустые торговые центры, в которых уже сейчас снижается трафик. Интернет-торговля уже победила, вопрос – как в нее интегрироваться? Нужно либо создавать свой проект, либо встраиваться в существующий, либо придумывать какой-то еще способ. Кто этого не сделает, тот просто уйдет с рынка. На нашу географию этот тренд уже повлиял. Мы изменили формат офлайн-торговли, ушли из больших ТЦ. Больше работаем в стрите, присутствуем в малых городах. В Сибири и на Дальнем Востоке мы представлены везде вплоть до самых маленьких населенных пунктов. С точки зрения логистики это очень востребовано. Мы также активно развиваем дополнительные финансовые сервисы. Это и рассрочка, и финансирование клиентов – мы предоставляем денежные займы.

Магазин становится многофункциональной сервисной единицей, что дает возможность развиваться, быть прибыльными и проходить сложные периоды, такие, как пандемия.

– Как пандемия повлияла на вашу сеть магазинов? Закрытия были?

– В рамках оптимизации торговли мы закрыли порядка 50 магазинов, частично были релокации. Закрывали преимущественно ТЦ, поскольку помимо снижения трафика там не было конструктивной позиции по арендной ставке. В среднем в прошлом году за счет стрит-ритейла мы снизили арендную ставку по всей сети на 20%. Выручка тоже снизилась, поскольку физически магазины были закрыты с марта до середины июня. За прошлый год выручка составила порядка 10,8 млрд рублей. В 2019 году она была более 13 млрд. В этом году задача восстановить объемы продаж.

– У вашей сети широкая география. Какие региональные тренды можете выделить?

– Есть отличия с точки зрения цены. Понятно, что в небольших городах большую долю продаж составляет более дешевый и простой ассортимент. В миллионниках продается более дорогая продукция, и частота покупок там выше. В региональных городах покупатели также более консервативны в плане предпочтений: там чаще приобретают кожаную обувь. В крупных городах такой разницы нет, там неплохо продается и обувь из искусственных материалов. Стилистические отличия также есть: в регионах покупают обувь преимущественно черного цвета. Вообще, в целом, когда происходят какие-то кризисные явления, то цветная обувь сразу исчезает из ассортимента. В это время покупатели берут более универсальные товары. К сожалению, сейчас опять в моде черный цвет.

– А как сейчас обстоят дела с сырьем для производства? Ведь это тоже большая статья расходов, которая сильно влияет на себестоимость конечного продукта.

– На стоимость материалов, к сожалению, мы влиять практически не можем. Например, сейчас в мире возник большой дефицит этиленвинилацетата. Это материал, из которого изготавливается летняя обувь или подошвы для спортивной обуви. Цена этого компонента выросла почти вдвое. В России его производят мало, ассортимент ограничен. Остается напряженной ситуация в Китае, там под карантин попадают некоторые регионы, из-за чего происходят сбои по поставкам. Потому весь производственный цикл и программу нужно планировать намного раньше. Мы, конечно, нашли замену многим материалам в России и в рамках нашей программы достаточно стабильно себя чувствуем.

– Еще одно событие прошлого года для вас и ваших коллег по рынку – это маркировка обуви. Насколько сложно дался этот процесс вашей компании и ощутили ли вы пользу от этого проекта?

– Мы активно участвуем в этом проекте, были одними из инициаторов пилотного запуска. К сожалению, пока положительного эффекта от маркировки рынок не получил. На старте было много сбоев и с вводом кодов, и с передачей данных, хотя сейчас система уже функционирует. В нашей компании мы проводим маркировку на 100%. Но есть один не очень приятный момент: стопроцентно условия по проекту выполняют только крупные компании. Поскольку риск высокий и штрафы большие. Надо сказать, что для бизнеса маркировка – это затратный процесс. В первую очередь с точки зрения IT: нужно было переоборудовать все кассы, установить дополнительные сканеры, создать новые серверные мощности.

Но небольшие игроки рынка полностью проигнорировали все требования. Никаких проверок пока нет, и контрафактный товар как был на рынке, так и остается.

Мы задаем вопросы об этом «Честному знаку», однако там отвечают, что контроль должны производить другие службы. Вообще, 2020 год был не про это, и актуальность в маркировке была невысокая, страна решала другие проблемы. Надеюсь, что в этом году ситуация изменится в лучшую сторону.

– Если говорить о будущем обувного рынка в целом, то стоит ли ритейлерам сокращать физические магазины и сосредоточиться на онлайн-продажах?

– Нужно смотреть на международный опыт. Например, Adidas и Nike сейчас закрывают розницу. Перемещение торговли в онлайн, как мы уже заметили, – это мировой тренд. Если говорить про обувную розницу, то здесь есть определенное преимущество для того, чтобы дольше оставаться в офлайне.

Дело в том, что онлайн-примерки пока остаются больше маркетинговым ходом. Камера смартфона не позволяет подобрать обувь так точно, как нужно. Поэтому обувная офлайн-розница, особенно в сегменте классики, будет последней переходить в онлайн. Кэжуал и спорт уже сейчас можно спокойно приобретать в интернете.

И надо понимать, что покупатель меняется. Я смотрю на своих племянниц, которым по 17–20 лет. Они не ходят в ТЦ, как их мамы и папы. Они выбирают товары через Instagram. А если меняется потребитель, то и компания должна меняться. Ведь если стареть вместе с аудиторией, то и умирать, по закону жанра, мы должны вместе с ней. Обувной бизнес в принципе суперконсервативен: одинаковые магазины, стеклянные полки, похожая выкладка. При этом мы каждый месяц меняем ассортимент, модели и материалы. Не нужно бояться строить новые пути взаимодействия с покупателем.

– Вернемся к разговору о маркетплейсе. Как вы выбираете партнеров?

– Как я уже говорил, мы ориентируемся на потребителей, то есть на женскую аудиторию. В приоритете – товары, которые могут заинтересовать женщин в возрасте средний – средний плюс. К формату маркетплейс мы подходили с осторожностью. Сначала мы работали по системе офлайн-маркетплейса, предоставляя часть своего торгового пространства новым поставщикам. Для их удобства мы создали электронную площадку Продаем.рф, в прошлом году этот проект получил звание «Лучший IT-проект года» (организатор конкурса – IT-сообщество GlobalCIO|DigitalExperts). Через эту площадку было законтрактовано более 800 поставщиков. У нас разработан удобный личный кабинет. Поставщик может отследить местоположение товара, узнать наценку, увидеть действующие акции. Мы регулярно высылаем фотоотчеты, чтобы можно было влиять на мерчандайзинг. Поставщики сами принимают решение по распродажам, по необходимому ассортименту и географии продаж. Проект оказался уникальным, на него очень большой спрос.

Объем поставок через нашу платформу за прошлый год составил 4 млрд рублей. Это гораздо больше, чем мы ожидали.

– Как сейчас распределяется доля продаж в онлайне и офлайне?

– Доля интернет-продаж по итогам января достигла 23,4%, и мы планируем увеличить этот показатель до 30% к концу 2021 года. Постоянных покупателей в офлайне – около 80%. В онлайне этот процент меньше. Но если говорить про наши пункты выдачи заказов, то почти все посетители после получения первого заказа становятся нашими постоянными клиентами.

– Чем маркетплейс Westfalika отличается от конкурентов?

– Мы отличаемся сервисом и офлайн-поддержкой. У нас нет задачи переманить постоянных покупателей крупных маркетплейсов, которые уже имеют там историю покупок и персональные скидки. Наша задача – работать с новой аудиторией и привести в онлайн абсолютно новых игроков. Мы проводили много опросов среди наших офлайн-покупателей и узнали, что более половины из них не имеют никакого опыта покупок в интернете. Как правило, это люди в возрасте 45–50+. Они боятся, что товар придет не того качества, а деньги за него не вернут. Опасаются, что если оставят данные карты, то с нее спишут деньги. У кого-то нет e-mail, а кто-то не хочет, чтобы товар привозили домой. Но все опрошенные заявили, что в случае возникновения любой из этих проблем им нужен не робот кол-центра, а живой человек, с которым можно пообщаться. И наш формат идеально подходит для этой аудитории, которая, по подсчетам, может составлять порядка 35 млн потребителей. Мы запустили проект westfalika.ru на базе наших универсальных магазинов. Внешне для покупателя это выглядит как магазин с большим ассортиментом, где можно при необходимости через оператора заказать товар из каталога маркетплейса. И его оперативно доставят на точку.

– Сколько сейчас у вас точек выдачи?

– Точки выдачи онлайн-заказов у нас работают на базе магазинов, но подсчет мы ведем по операторам (партнерам проекта ПВЗ). С точки зрения локаций пунктов выдачи 670, по операторам – 2500. В будущем планируем также пробовать открывать отдельные пункты выдачи заказов, поскольку конкретно на них сейчас идет 20% трафика.

– У потребителя, с одной стороны, есть некая усталость от акций, но с другой стороны – он к ним уже привык. Есть ли какие-то еще варианты привлечь клиента, кроме низкой цены и лучшего предложения?

– Скидки никуда не уйдут. Это уже must-have рынка, учитывая ограниченные возможности потребителей. Сейчас есть еще один тренд, который ожидает российский рынок, – активное развитие финансирования покупок.

Мы начали продавать обувь в рассрочку в 2006 году, сейчас продаем в рассрочку абсолютно все товары. И в будущем так торговать будут все, причем без банка.

Потребитель не хочет брать еще один кредит, он хочет решать этот вопрос один на один с магазином. Этот тренд будет набирать обороты. Ритейлеры в Латинской Америке, Израиле, Бразилии уже работают с рассрочкой на 10 месяцев, в том числе и в фуд-ритейле.

– А вы в перспективе видите включение банка в свою структуру?

– Нам достаточно работы по микрофинансовой лицензии в рамках нашей программы «Арифметика», она закрывает все потребности наших клиентов. Мы нашли емкую нишу, и все наши накопленные данные и истории по рассрочкам дали хороший скоринг. Многие компании не занимаются этой частью бизнеса не потому, что не видят потенциала, а потому, что они не имеют качественных данных. Наша микрофинансовая компания существует уже десять лет, и по многим показателям она попадает в топ-10 микрофинансовых компаний России. Это достаточно большой бизнес. В прошлом году он дал половину прибыли нашей компании.

– Развитие современного ритейла в целом и онлайн-продаж в частности невозможно без IT-технологий. Как вы работаете в этом направлении?

– IT-служба у нас достаточно большая, порядка 100 человек. И это та служба, где набор сотрудников никогда не останавливается. Мы в свое время приняли верное решение не переходить с платформы «1С» на зарубежные аналоги, иначе мы бы просто не вытянули множество проектов. Специалистов на других платформах мало, в регионах их совсем нет. Или же они стоят дорого. «1С», помимо вышесказанного, – очень гибкая платформа. В нее можно вносить свои решения и подстраивать под любые бизнес-задачи. Мы произвели первое в стране внедрение блокчейна на базе «1С». При помощи этой технологии мы сейчас защищаем персональные данные наших клиентов, которые пользуются рассрочкой и денежными займами.

– Поговорим о планах на будущее. В Центральный округ планируете выходить?

– Пока мы больше ориентированы на ту географию, в которой работаем сейчас. Конкуренция там гораздо ниже, операторов меньше. Ближайший год будем работать в своих регионах.

– Каковы планы по работе на финансовом рынке? Есть ли планы по M&A? Может, планируете допэмиссию, вывод новых бизнесов на биржу?

– Планы по дальнейшей работе на финансовом рынке большие. Сейчас есть ограничения в плане реализации допэмиссии. Текущая стоимость акций категорически низкая – порядка 30 рублей за штуку. В рамках капитализации всей компании это меньше, чем задолженность наших клиентов по микрозаймам перед компанией. Но это рыночная цена, с ней нужно работать рыночными методами. Наша капитализация – это цена консервативного обувного бизнеса. Нужно информировать инвесторов о том, как меняется компания. В 2019 году наши результаты были просто фантастическими. Самая большая выручка за всю историю компании. Рентабельность по EBITDA составила более 26%. Мы перевыполнили все планы, анонсированные во время проведения IPO (первичного размещения акций). Но инвестиционный рынок это не оценил. Инвесторы не хотят заходить в классический офлайн-бизнес. Мы это понимаем, потому и хотим изменить его так, чтобы он стал суперпривлекательным для инвесторов.

– А что можете сказать о планах на будущее в разрезе ближайших лет и ближайшего десятилетия?

– Если говорить о совсем дальней перспективе, то будем работать над расширением торговых точек и дополнительными открытиями. В этом году задача – нарастить выручку текущих точек, доработать формат магазина. Наша стратегия пока отчасти находится в стадии тестирования, мы дорабатываем элементы, настраиваем ассортимент. Конечно, необходимо расширение географии, мы хотим в перспективе работать во всех округах. И хотим нарастить долю онлайн-продаж до 60–70%, а лет через десять – перейти полностью в онлайн, оставив магазины в качестве складов и пунктов выдачи.

Людмила Клыженко, Retail.ru

Фото: OR Group

Читайте также:

Владимир Денисенко, «Юничел»: «Маркировка сработает на «обеление» рынка минимум через полгода»

«Холодильник.ру» как центр построения бытовой экосистемы

Сергей Мещанюк, DNS: «Если делаешь «правильный бизнес», кризисы только ускоряют развитие»

Юлия Горощеня, «Декатлон»: «В марте мы запускаем продажи на новых популярных маркетплейсах страны»

SPI robotics – интегратор сервисных роботов Pudu в России – расширил свой портфель решений.