Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

«Любятово»: стратегия продаж через хард дискаунтеры

Сегодня хард дискаунтеры – самый быстрорастущий офлайн-канал розничной торговли, показавший рост 43% в 2022 году по сравнению с 2021 годом как за счет увеличения продаж, так и в результате открытия новых магазинов и сетей. Поставщику работа с хард дискаунтерами дает возможность существенно нарастить продажи, но у этого канала много особенностей, которые требуют разработки специальной стратегии. О том, как работать с дискаунтерами, в этой статье рассказывают эксперты бренда «Любятово» – Дмитрий Ермаков, директор по работе с каналами продаж, и Любовь Пащина, директор по развитию категории и работе с доходностью.

Фото: Pili Greem/shutterstock

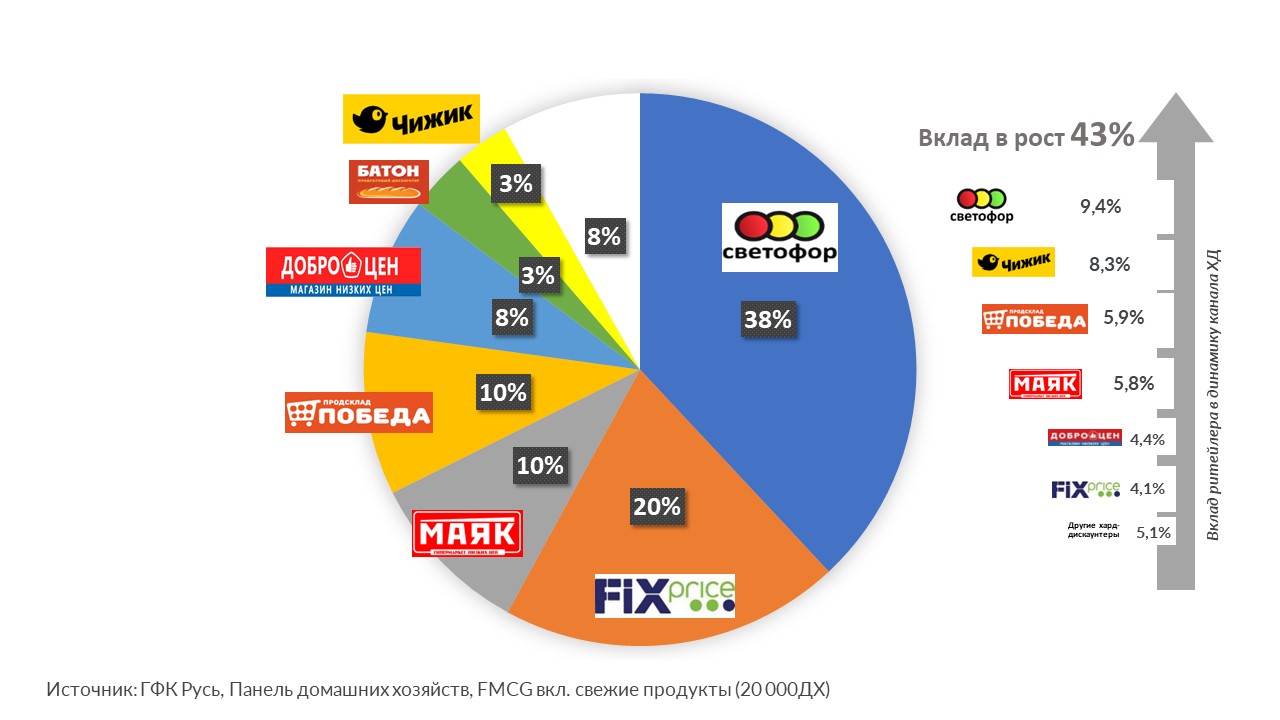

Привлекательные и пугающие хард дискаунтеры

По данным «ГФК Русь», 84% россиян в течение года хотя бы раз совершили покупку в хард дискаунтерах. А доля магазинов этого формата в 2022 году достигла 6% рынка FMCG в денежном выражении (в 2017 году она составляла 1%). К топ-10 игроков сейчас можно отнести сети «Светофор», Fix Price, «Чижик», «Маяк», «Находка», «Победа», «Моя цена», «Доброцен», «Батон» и «Амбар». В среднем посетители хард дискаунтеров совершают 25 покупок в год, а средний чек составляет 629 рублей (данные «ГФК Русь»).

Ключевые игроки канала хард дискаунтеров

Почему развитие канала хард дискаунтеров – это вызов для поставщиков?

В условиях бурного развития канала непредставленность в нем оказывает значительное влияние на долю бренда в рознице в целом. А быть представленным – при сильно ограниченной матрице и жестких условиях по ценообразованию со стороны хард дискаунтеров – становится очень сложной задачей. Например, чтобы оказаться на полке «Светофора», занимающего 38% доли рынка, стоимость продукта для покупателя должна быть ниже минимальной цены на рынке на 20%.

Рост совокупной доли дискаунтеров и хард дискаунтеров в структуре продаж компании неизбежно приводит к влиянию негативного канального микса на процент маржинальности бизнеса.

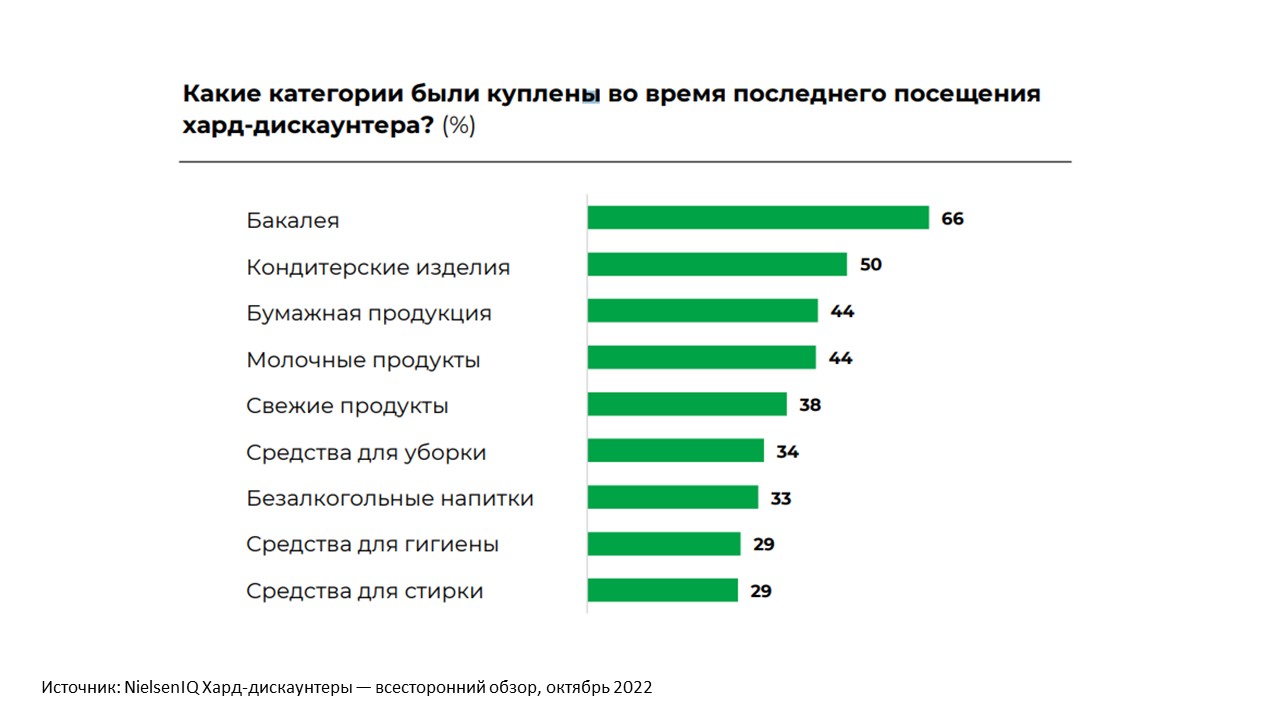

Какие категории наиболее популярны в хард дискаунтерах?

Магазины низких цен предлагают ограниченный ассортимент товаров, при этом наибольшей популярностью у покупателей пользуются категории «бакалея», «кондитерские изделия», «бумажная продукция», «молочные продукты».

Какова специфика работы с хард дискаунтерами?

Текущие тренды говорят о том, что ценовая дифференциация как между каналами, так и внутри рассматриваемого канала будет усиливаться. В этом ключе ассортиментная дифференция может стать основным инструментом минимизации ценовых конфликтов на рынке.

Важно понимать, что одновременно работать со всеми участниками канала сложно. Игроки мониторят друг друга и очень ревностно относятся к поставщикам, представленным у конкурентов, тем более с разной ценой. Поставщику необходимо приоритезировать наиболее значимые для каждой категории сети и в первую очередь пытаться выстроить работу с ними.

При этом в данном канале можно наблюдать гораздо меньшую бренд-зависимость, что значительно повышает конкуренцию среди производителей за попадание в матрицу.

Некоторые дискаунтеры, например «Чижик», составляют свой ассортимент на 75% из СТМ. Кто-то предпочитает более плотно работать с локальными брендами. Перед выходом с предложением к сети важно максимально детально изучить ее политику и сложившееся конкурентное окружение.

И нельзя не учитывать, что в канале возможна представленность не только экономного сегмента, но и среднего. Это обусловлено в том числе тем, что разница в портрете покупателя между каналами также сокращается.

Существенным риском в работе с каналом, к которому надо изначально подготовиться, является невысокая финансовая дисциплина оплаты заказов. Важно учитывать, что в ряде сетей поставщик может получить оплату только по факту реализации продукции.

Как же работать с хард дискаунтерами, чтобы и лицо не потерять, и продажи повысить?

«Продукция под маркой «Любятово» входит в одну из самых популярных категорий в канале хард дискаунтеров – это готовые завтраки и печенье, – рассказывает Любовь Пащина, директор по развитию категории и работе с доходностью бренда «Любятово». – Мы определили для себя самые оптимальные подходы по работе с хард дискаунтерами, которые позволяют нам увеличивать продажи и при этом не жертвовать имиджем качественного продукта. Я бы выделила три возможных подхода, которые могут хорошо работать для различных поставщиков:

-

Классический, при котором хард дискаунтеры являются необъемлемой частью всего сплита. Такой подход может иметь место в случае, если доходность канала будет не менее средней доходности каналов гипермаркетов, дискаунтеров и традиционной торговли. И важно иметь в виду, что любое повышение цены после входа будет приводить к пересмотру матрицы сетью (в случае со «Светофором» это билет на вылет. И, чтобы заново войти, поставщику придется снова проходить ассортиментный комитет).

-

Дозагрузка производственных мощностей, которая позволяет максимально использовать производственные линии за счет больших дополнительных объемов. При таком подходе низкая цена будет перекрываться снижением себестоимости основного ассортимента бизнеса, что приводит к очень неплохим результатам.

-

Отдельное бизнес-направление, ориентированное на работу исключительно с хард дискаунтерами. Эта модель больше всего подходит для локальных игроков с лимитированными производственными мощностями и ограниченным бюджетом для продвижения, при котором все подстраивается под требования хард дискаунтера.

Каждый поставщик может выбрать для себя оптимальную стратегию, исходя из своих возможностей и долгосрочных целей. Однако хотела бы предостеречь производителей, что лежащее, казалось бы, на поверхности решение – поставлять в канал продукты более низкой себестоимости за счет снижения его качества – может привести к серьезным негативным последствиям для бренда и всех его линеек, с которыми потом придется долго и сложно разбираться».

Отличаются ли продуктовые стратегии для национальных и канальных брендов?

Дмитрий Ермаков, директор по работе с каналами продаж бренда «Любятово», считает, что «для национального бренда продуктовое решение должно формироваться, исходя из существующего ассортимента компании и сложившейся на рынке ценовой архитектуры. Выход в канал для национальных брендов несет в себе высокий потенциал продаж и одновременно риск ценовых конфликтов.

Успешными решениями могут стать:

-

форматная стратегия (специальный вес продукта для канала для минимизации конфликта цен между каналами);

-

выпуск специальных продуктов с более дешевой (= простой) рецептурой, но с уровнем качества бренда;

-

оптимизация упаковочных решений (материал самой упаковки, квант вложения).

Для канального бренда продуктовое решение формируется на основе конкурентной среды канала:

-

форматная стратегия должна учитывать специфику среднего веса в канале внутри категории (двигаться в сторону среднего и выше);

-

крайне важен баланс между ценой и качеством;

-

оптимизация упаковочных решений аналогично национальным брендам.

Канальные бренды обладают большей гибкостью в принятии решений, особенно если речь идет о новых игроках, для которых нет риска влияния на бренд. При этом для работы с хард дискаунтерами критичной будет долгосрочная низкая ценовая политика».

Несмотря на существенные отличия в стратегиях работы с каналом хард дискаунтеров по сравнению с другими, компании-производители могут извлечь для себя большие преимущества от представленности в одном из наиболее растущих сегментов розничной торговли. Учитывая специфику каждого игрока рынка, преимущества от работы с ним, а также своих производственных возможностей и особенностей позиционирования, хард дискаунтеры могут стать прибыльным и эффективным каналом для реализации продукции.

Retail.ru

Читайте также:

Как росли сети в 2022 году: алкомаркеты и дискаунтеры задают темп

Ренессанс физической розницы в США

Дальневосточный дискаунтер «Близкий»: пять местных особенностей формата

Как «1С» помогает ритейлерам принимать оплату через систему быстрых платежей

Эквайринг: что не устраивает бизнес?

«Монетка»: нулевая терпимость к хищениям персоналом

Ритейл-2022: разрыв связей, уход брендов, параллельный импорт

NielsenIQ: рынок молочных продуктов в 2023 году

Современные розничные food-форматы: перспективные пути развития

Бренд-шеф сети ресторанов рассказал о кухне, конкуренции, рынке и развитии заведений.