В очередном экспертном материале Ивана Буторина, экс-заместителя коммерческого директора сети «Магнит» и основателя портала для байеров Buygroup.info, речь пойдет о розничных ценах, ценовых стратегиях ритейлеров и их влиянии на продажи. Эксперт сравнивает ценовые стратегии EDLP и High-Low в России и Великобритании и анализирует проблемы роста крупнейших сетей рынка.

Об отношениях между ритейлерами и поставщиками в информационном поле существует немало некорректных утверждений и далеких от реальности стереотипов. Например, что «сети выжимают все соки из производителей». На самом деле это не так: чистая прибыль сетей составляет всего 2–3%, при этом многие крупные производители имеют двухзначные показатели чистой прибыли – 10–14% (это легко проверить, так как на рынке много публичных компаний). Плюс не стоит забывать, почему сети вынуждены «давить» на производителей, – они защищают интересы своих покупателей! Другое утверждение: «производители устанавливают неоправданно высокие цены», – тоже не совсем обоснованно. Да, есть примеры – и по итогам 2021 года таких немало, – показывающие, что производители фиксировали рост прибыли и при этом проводили повышение цен, но, скорее всего, решение вызвано рисками неопределенности, объективными причинами, а совсем не стремлением воспользоваться ситуацией. Считаю, что все тезисы надо рассматривать с цифрами, расчетами и фактическими примерами, то есть – объективно.

Сравнение ценовых стратегий EDLP vs High-Low в России и Англии

Лидерами рынка России в статье названы два первых игрока рейтинга крупнейших сетей – Х5 Group и «Магнит». Для сравнения ценовых стратегий в качестве примера дискаунтеров выбраны группа «Меркурий» («КиБ» + «Бристоль») и Fix Price, которые также входят в топ-10 крупнейших сетей РФ.

Российские лидеры используют стратегию ценообразования High-Low (регулярная-акционная), дискаунтеры, по определению, придерживаются стратегии EDLP (каждый день – низкие цены).

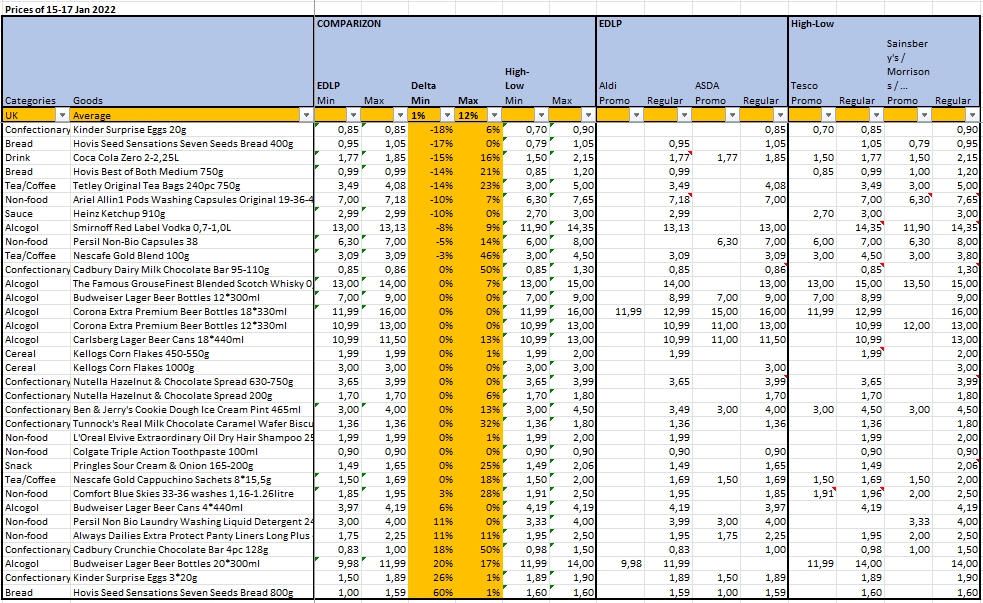

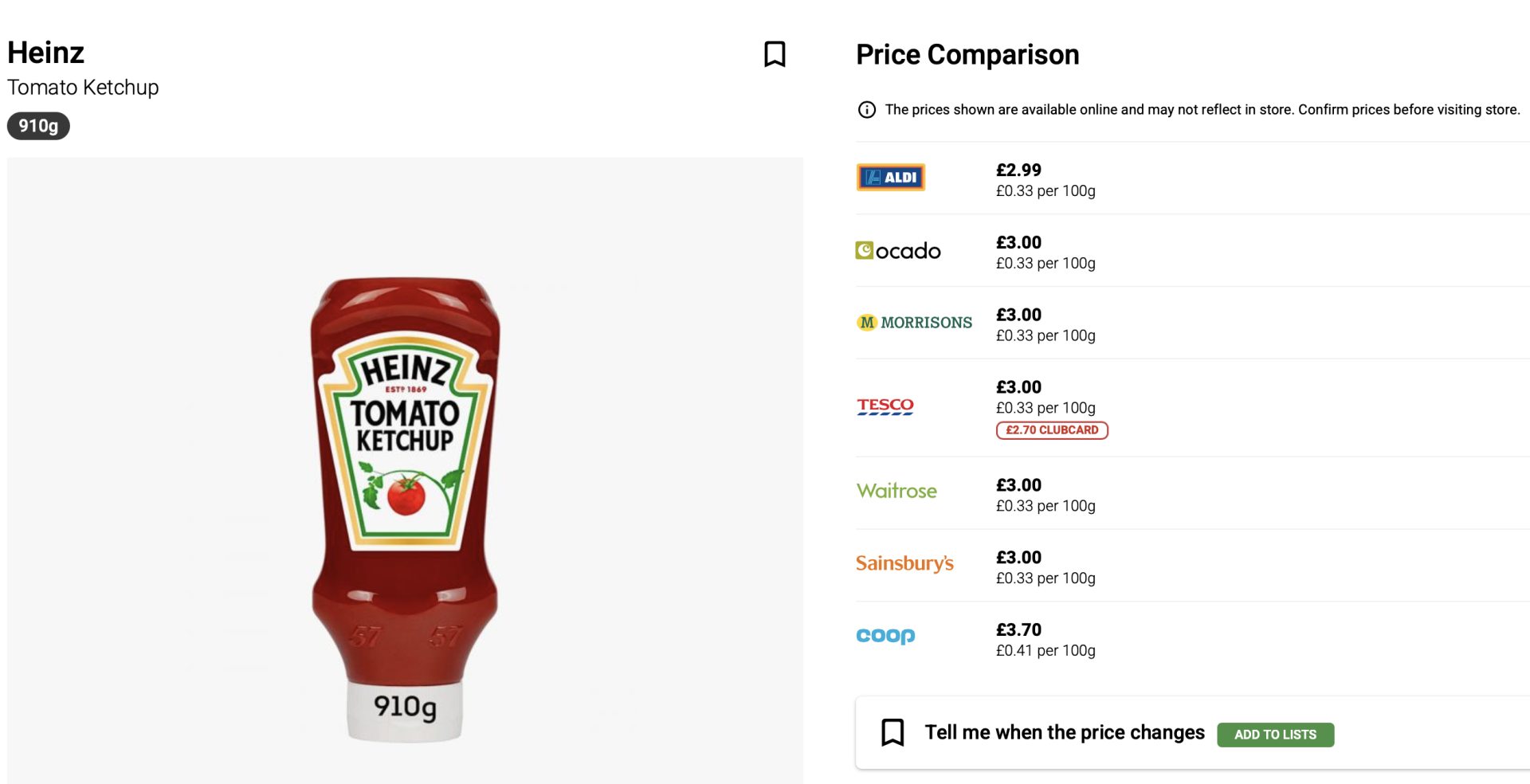

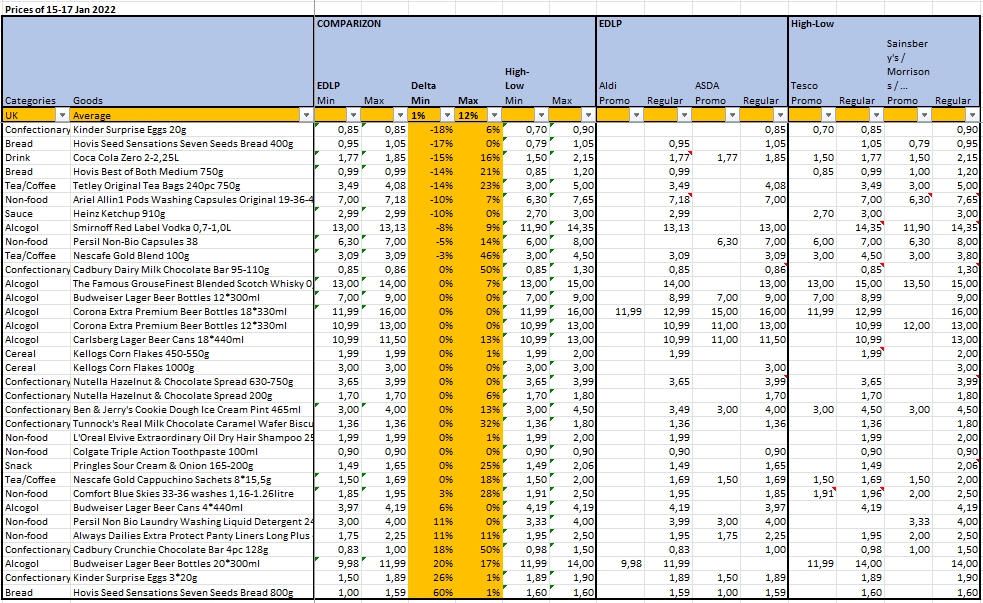

Среди английских игроков, придерживающихся стратегии EDLP, – Aldi и Asda, а стратегии High-Low – Tesco, Sainsbery`s (прим. ред.).

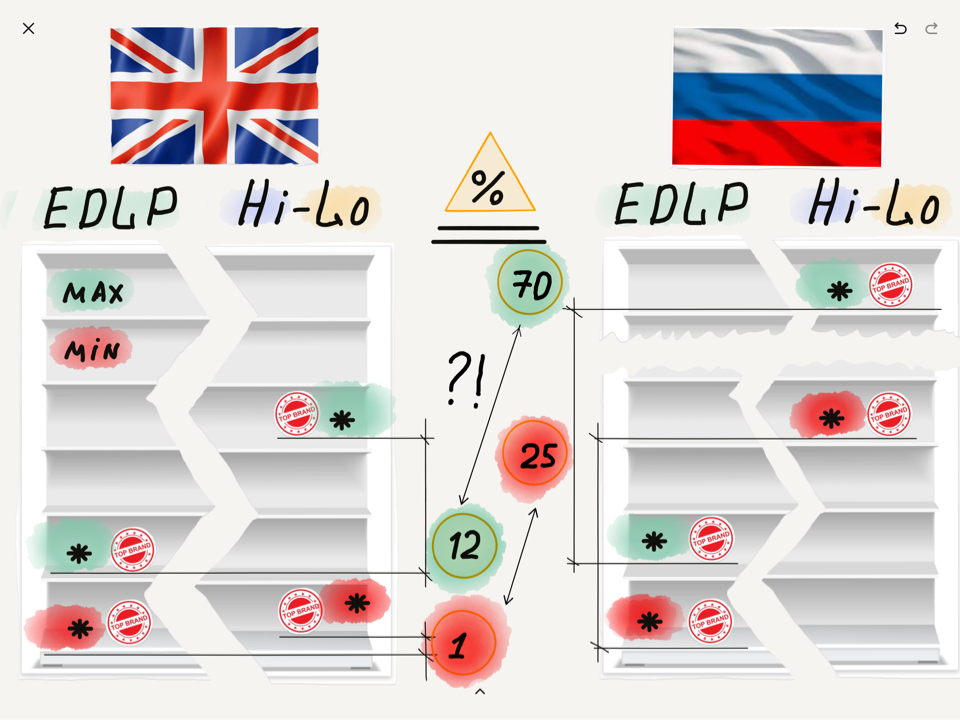

Сравнивались минимальные и максимальные цены лидеров разных стратегий – EDLP (Every Day Low Price, каждый день – низкие цены, формат – дискаунтеры) и High-Low (регулярная-акционная, остальные форматы) в России и Великобритании.

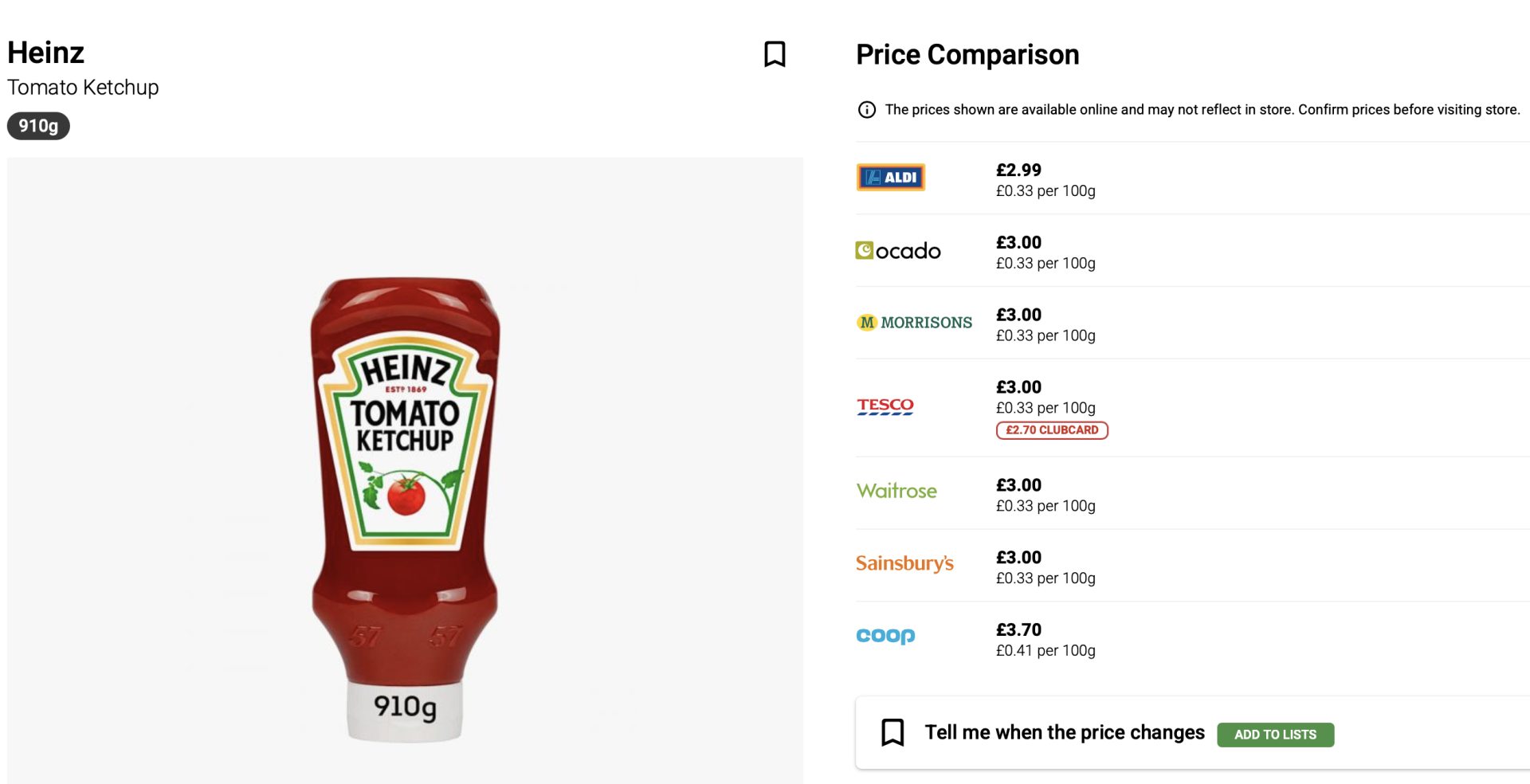

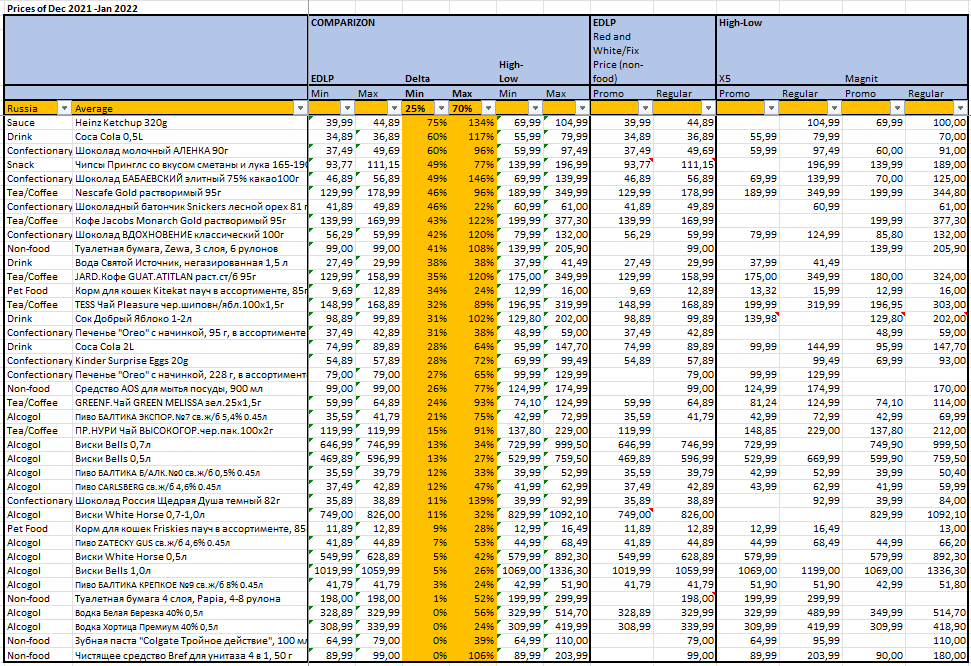

Источники расчетов: публичные данные компаний, экспертные знания автора статьи, открытые источники (интернет). Россия: сравнивается стоимость товаров в Москве в период с декабря 2021-го – по конец января 2022 года в сетях «Пятерочка», «Магнит», «Красное и Белое», Fix Price на основе их публичных цен в интернете. Англия: январь 2022 года, сети Tesco, Sainsbery`s, Morrisons, Waitrose, Aldi, ASDA – https://www.trolley.co.uk).

Вот как выглядит этот инструмент

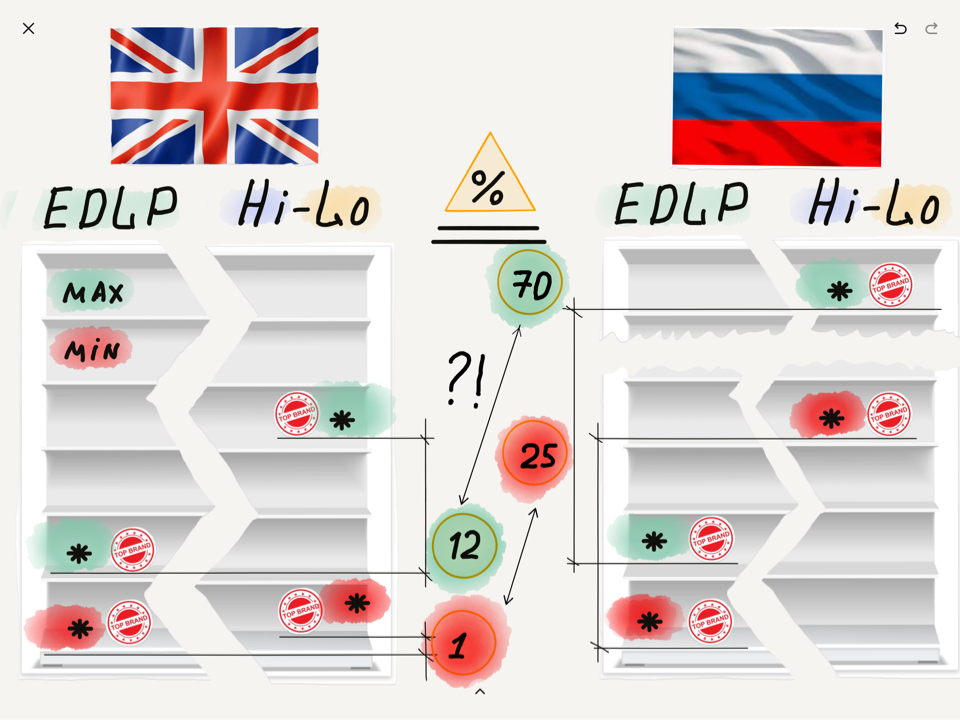

Средние расчеты показали, что в Англии цены игроков High-Low в период акции (Low) всего лишь на 1% выше, чем у дискаунтеров, а в регулярный период (High) – на 12% выше. В России ситуация совершенно другая – игроки High-Low, к которым относятся «Магнит» и Х5 Group, даже в период акций торгуют на 25% дороже, чем дискаунтеры. То есть российской стратегии High-Low больше подойдет название Very Hi-Hi. Вследствие такой ценовой политики наши лидеры теряют своих покупателей.

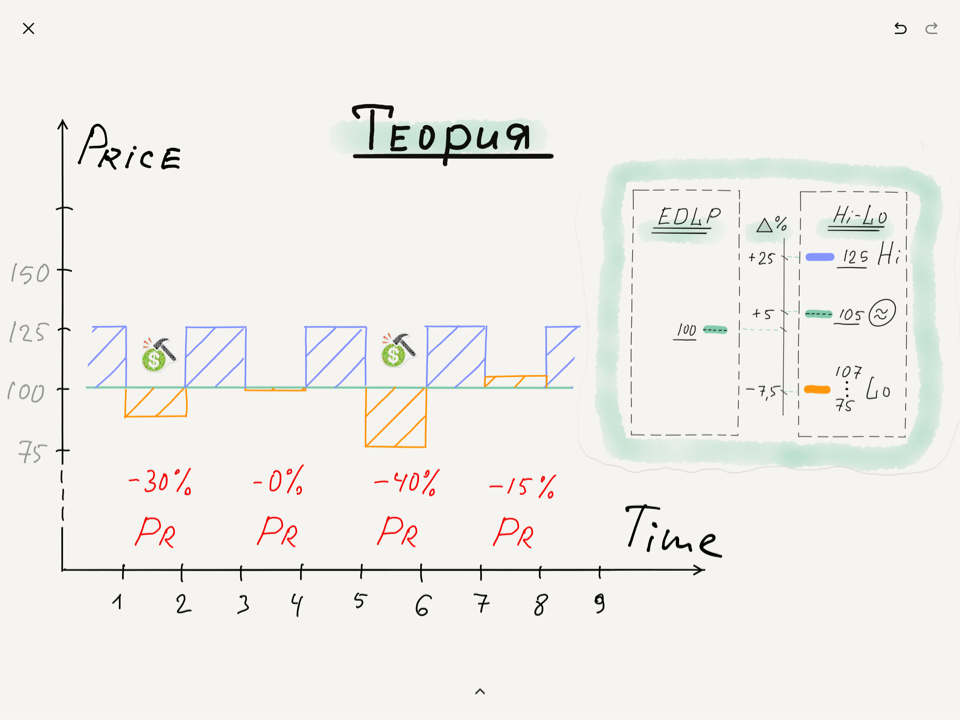

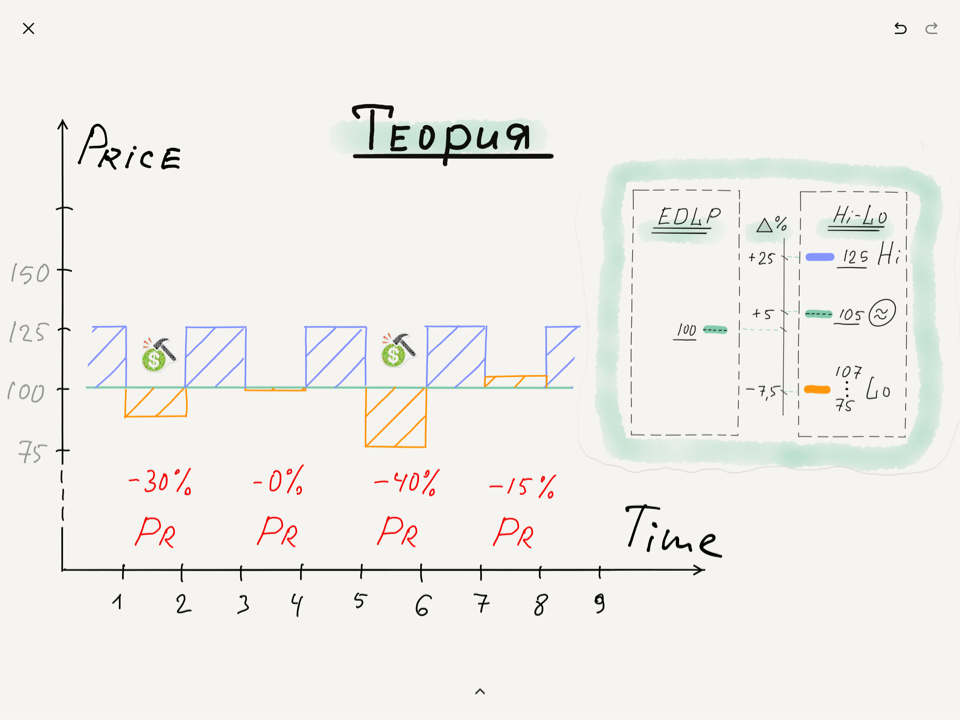

Но, согласно теории и мировой практике, во время акций компании со стратегией High-Low должны «пробивать» уровень дискаунтеров – а именно давать более низкую цену, чем у конкурентов, или хотя бы спускаться до их цены, как это отображено ниже. Иначе система теряет свою привлекательность..

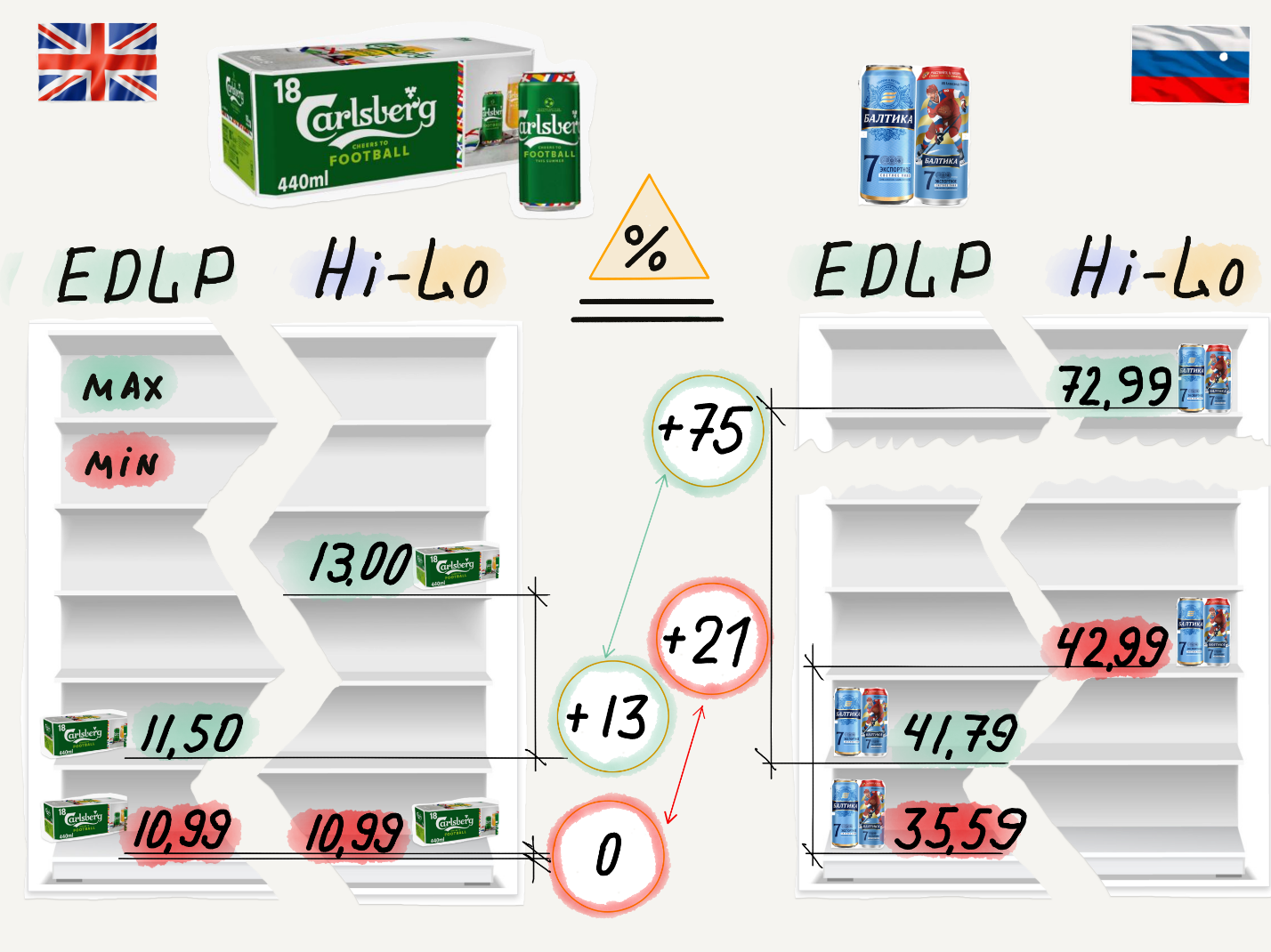

Схема 1. Сравнение стратегий ценообразования High-Low и EDLP

Проанализировав несколько десятков групп товаров и порядка 40 SKU, я заметил, что в нашей стране теория с практикой кардинально расходятся. Это наглядно видно на графике ниже – в России ключевые игроки даже в период промоакции торгуют в среднем дороже на 25%, чем дискаунтеры, и на 70% – без промо. Совсем по-другому обстоят дела на развитых рынках: в Англии игроки стратегии High-Low в период Low торгуют в среднем всего лишь на 1% дороже (и даже «пробивают» ниже на 10–20%), чем дискаунтеры (EDLP), а в период High – в среднем на 12% дороже. В Германии ситуация аналогичная.

Схема 2. Сравнение ценообразования в Великобритании и России. В Англии High-Low «спускается и даже пробивает» EDLP. В России это не работает.

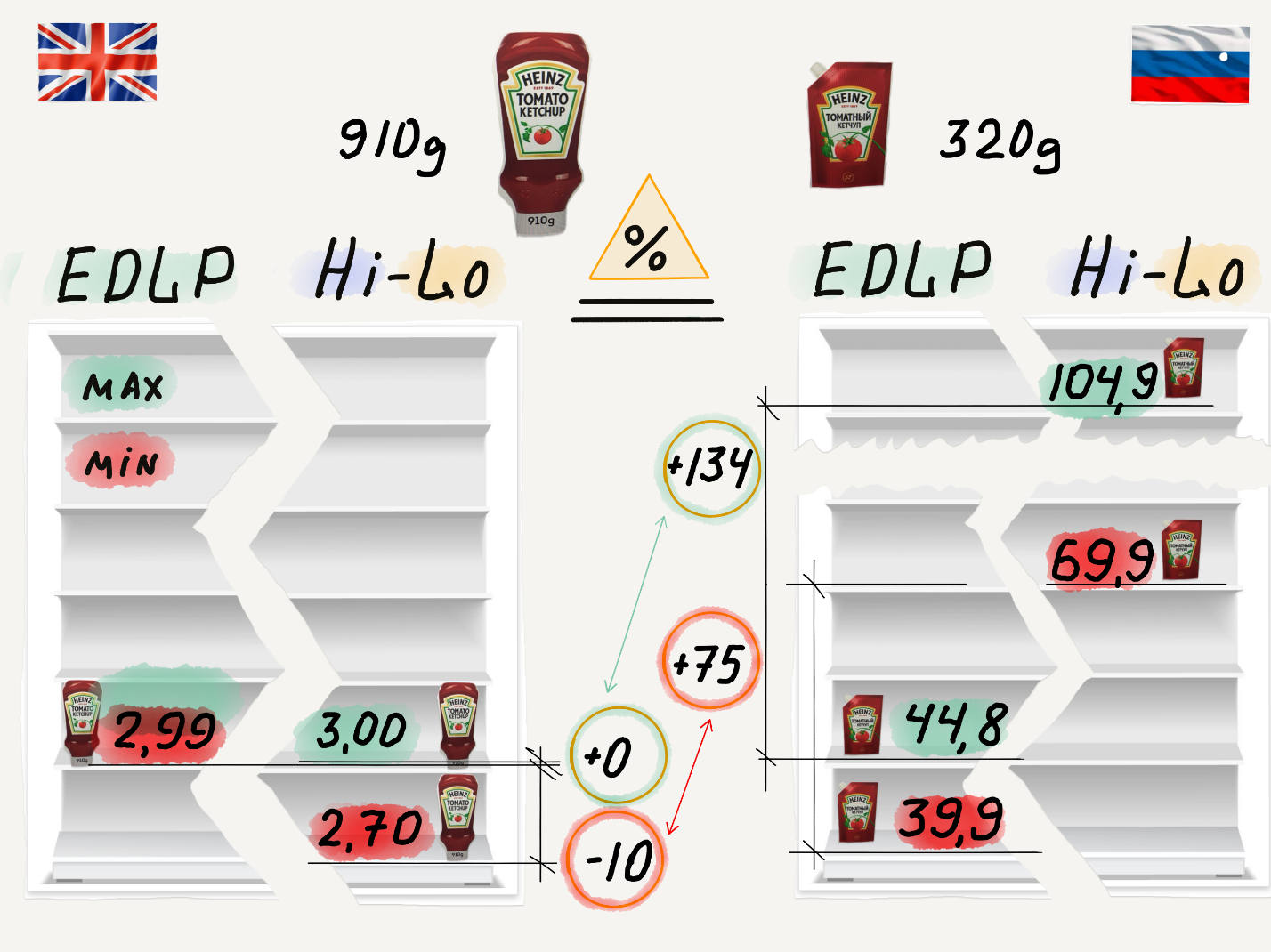

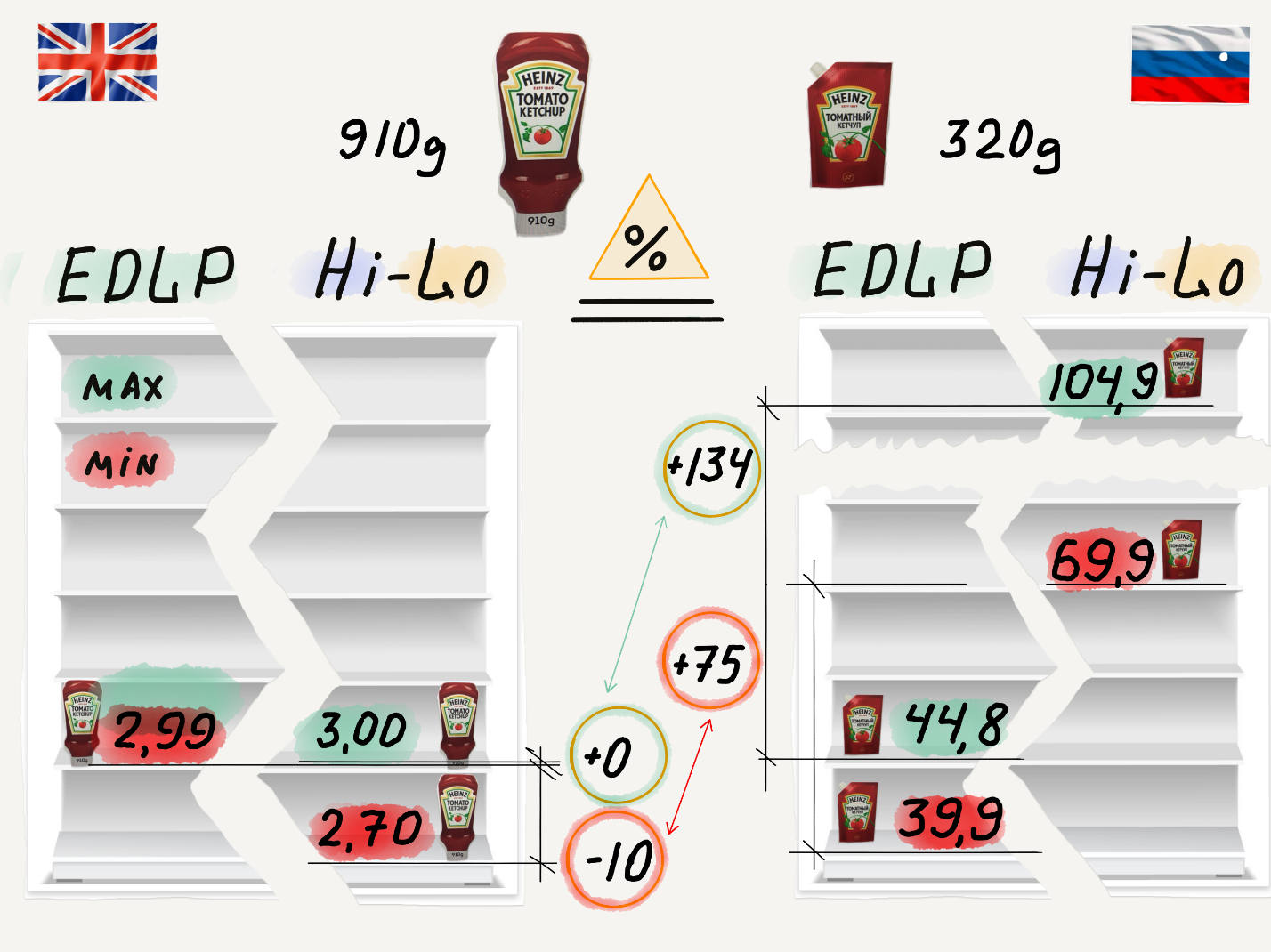

Конкретный пример. Позиция – томатный кетчуп бренда Heinz. Слева – английский, справа – российский рынок. В Англии минимальная и максимальная стоимость товаров дискаунтера по данной позиции одинаковые – 2,99 евро. Сети, придерживающиеся стратегии High-Low, торгуют по 3 евро, а в акцию спускаются ниже дискаунтера – до 2,70 евро, то есть «пробивают дно» дискаунтера и торгуют на 10% ниже.

В России минимальная цена у дискаунтеров – 39,9 руб., максимальная – 44,8 руб. («КиБ», Fix Price), у High-Low («Магнит» и «Пятерочка») минимальная составляет 69,9 руб. Мало того что в период акций не «пробивают» или не «спускаются» до уровня дискаунтера, а еще и торгуют на 75% дороже.

Схема 3. Сравнение цен на томатный кетчуп бренда Heinz.

Другие наглядные примеры

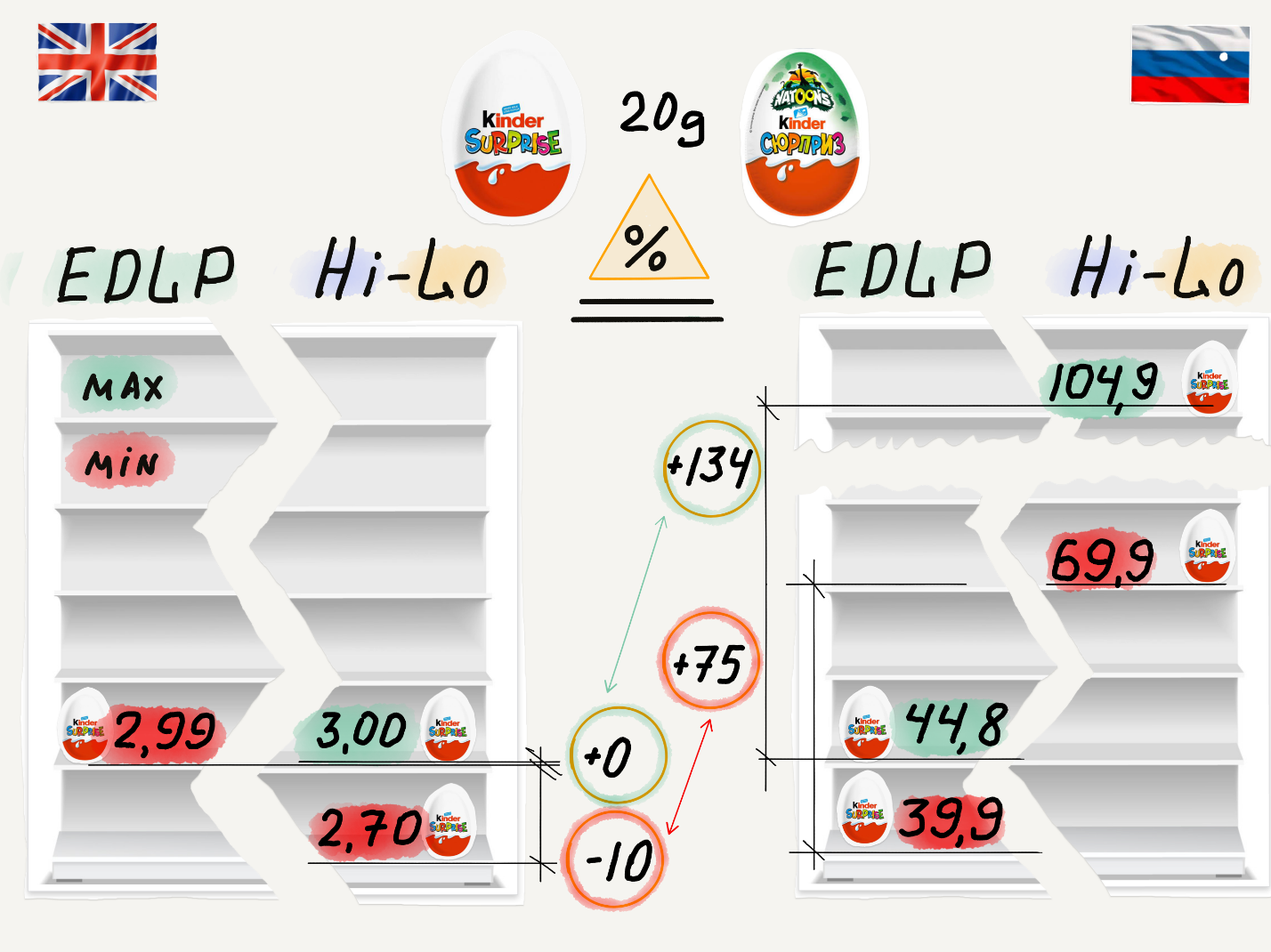

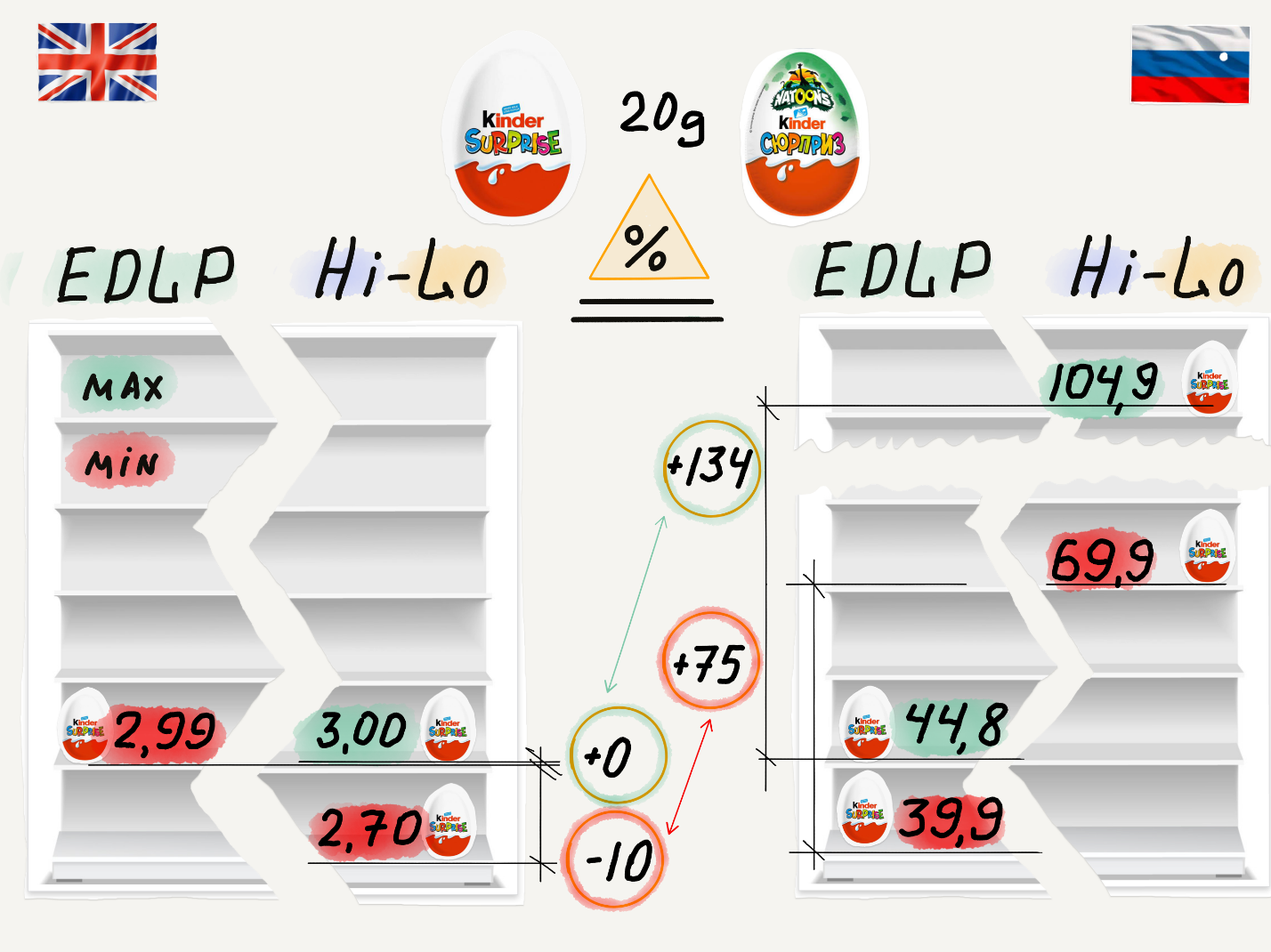

Схема 4. Сравнение цен на Kinder surprise.

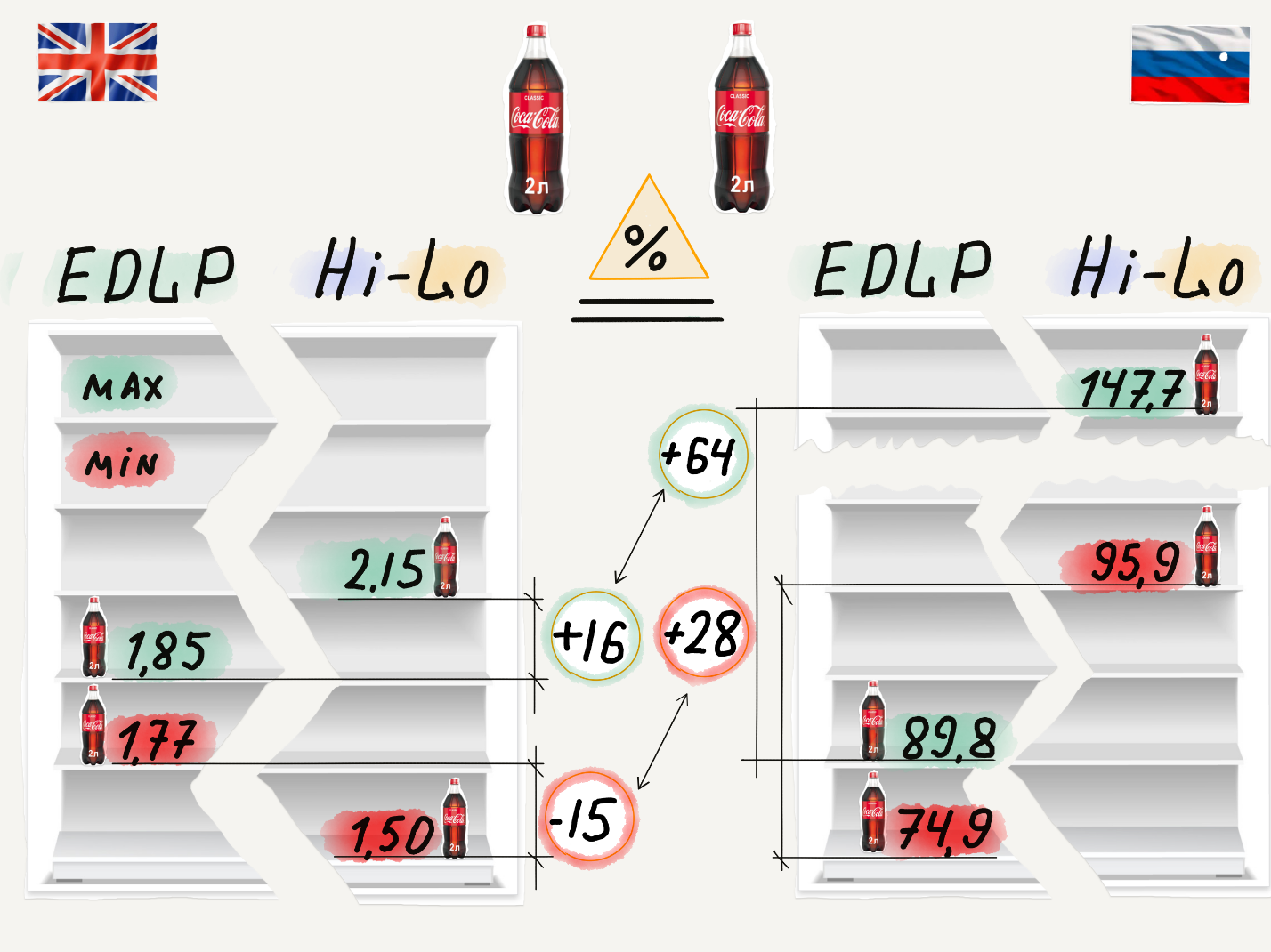

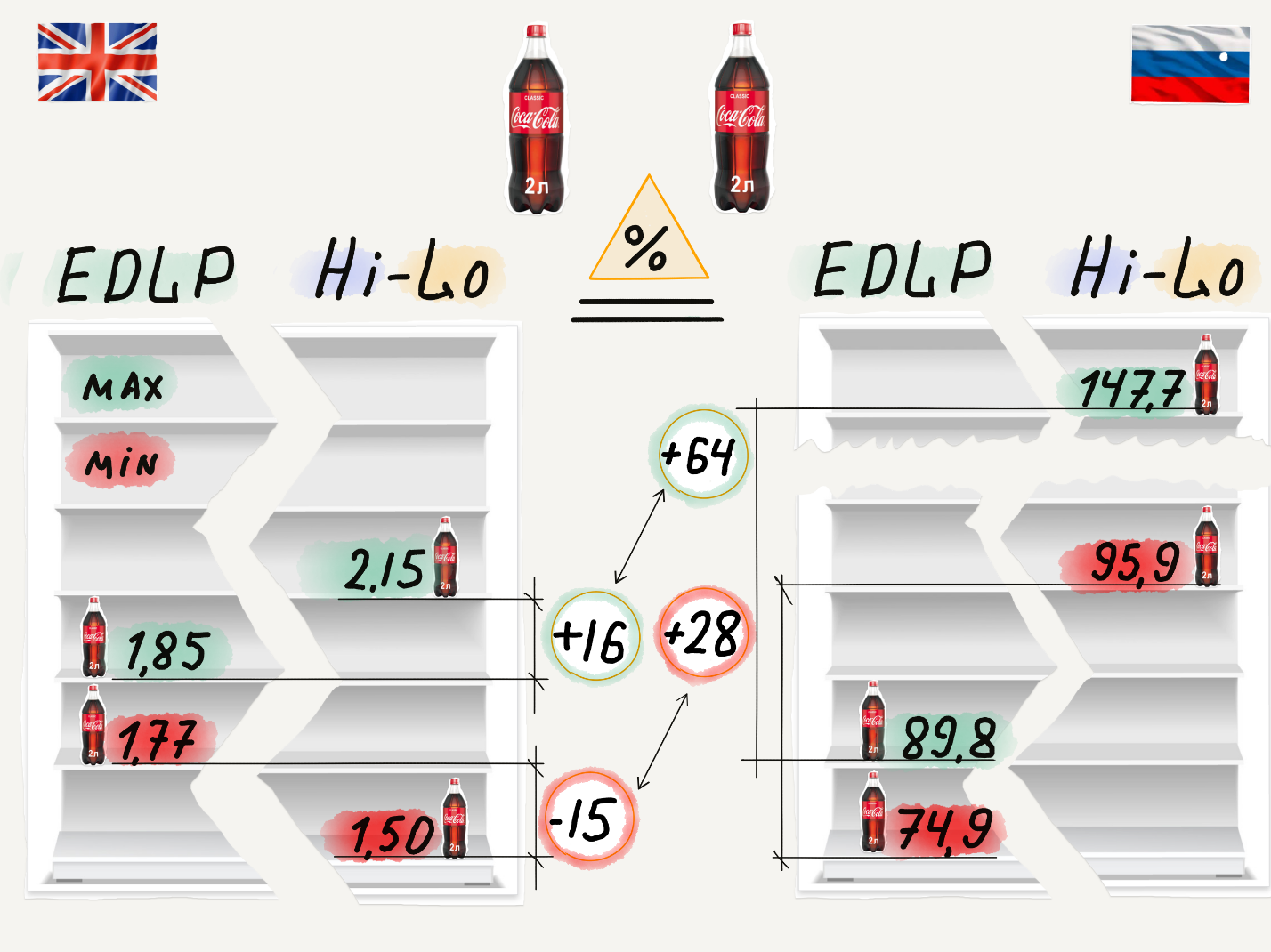

Схема 5. Сравнение цен на бутылку Coca Cola, 2 л.

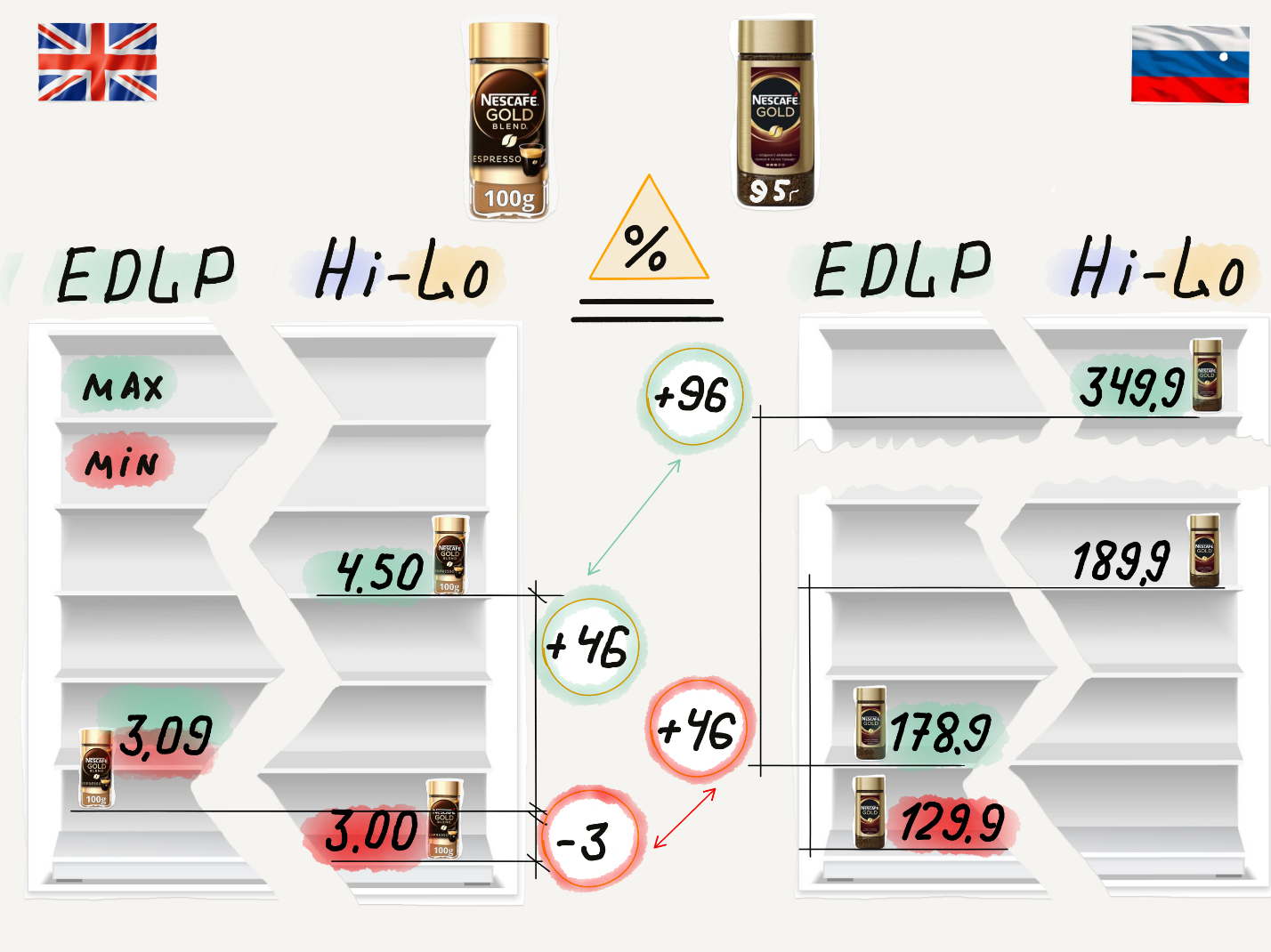

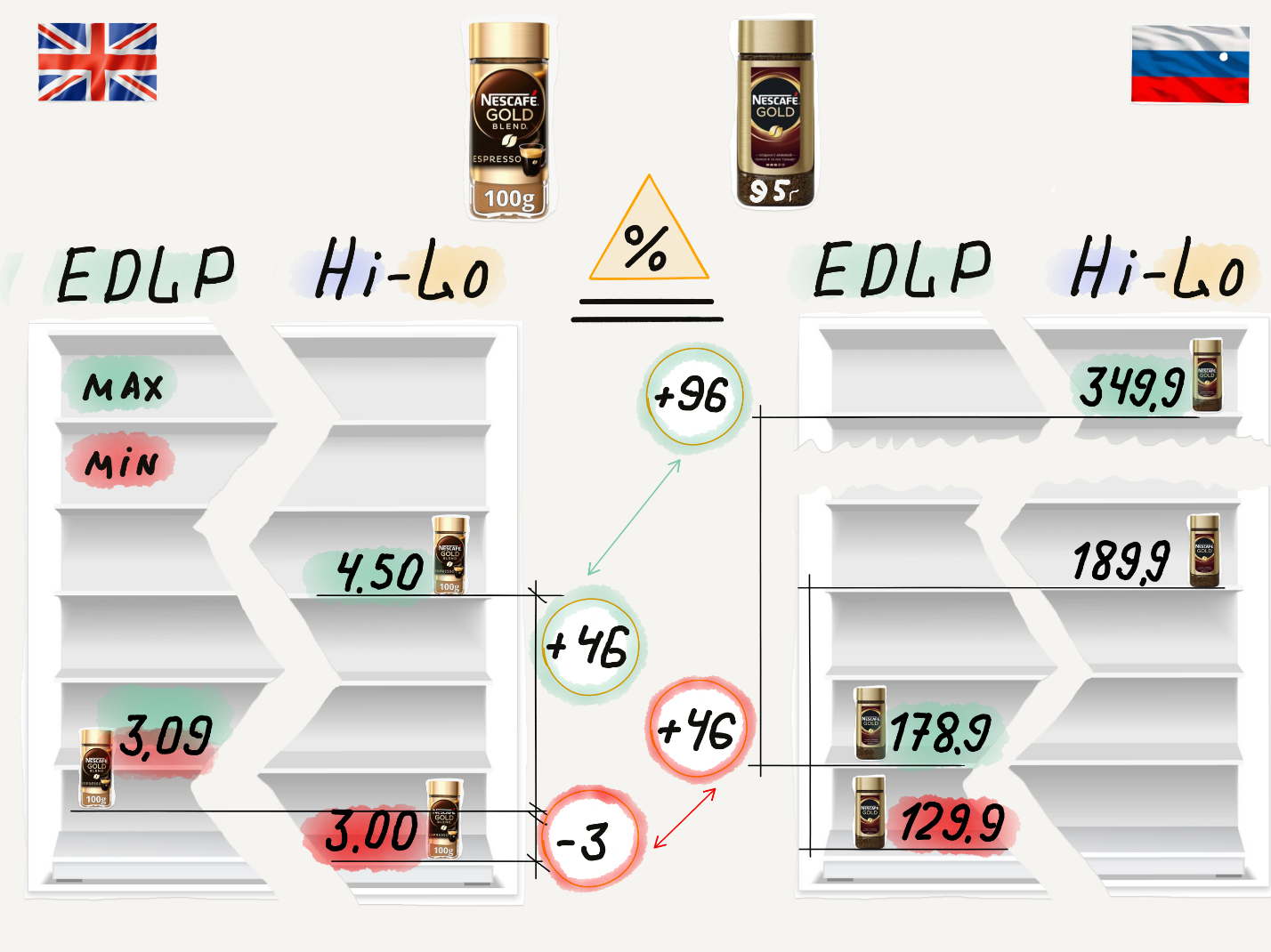

Схема 6. Сравнение цен банки Nescafe gold.

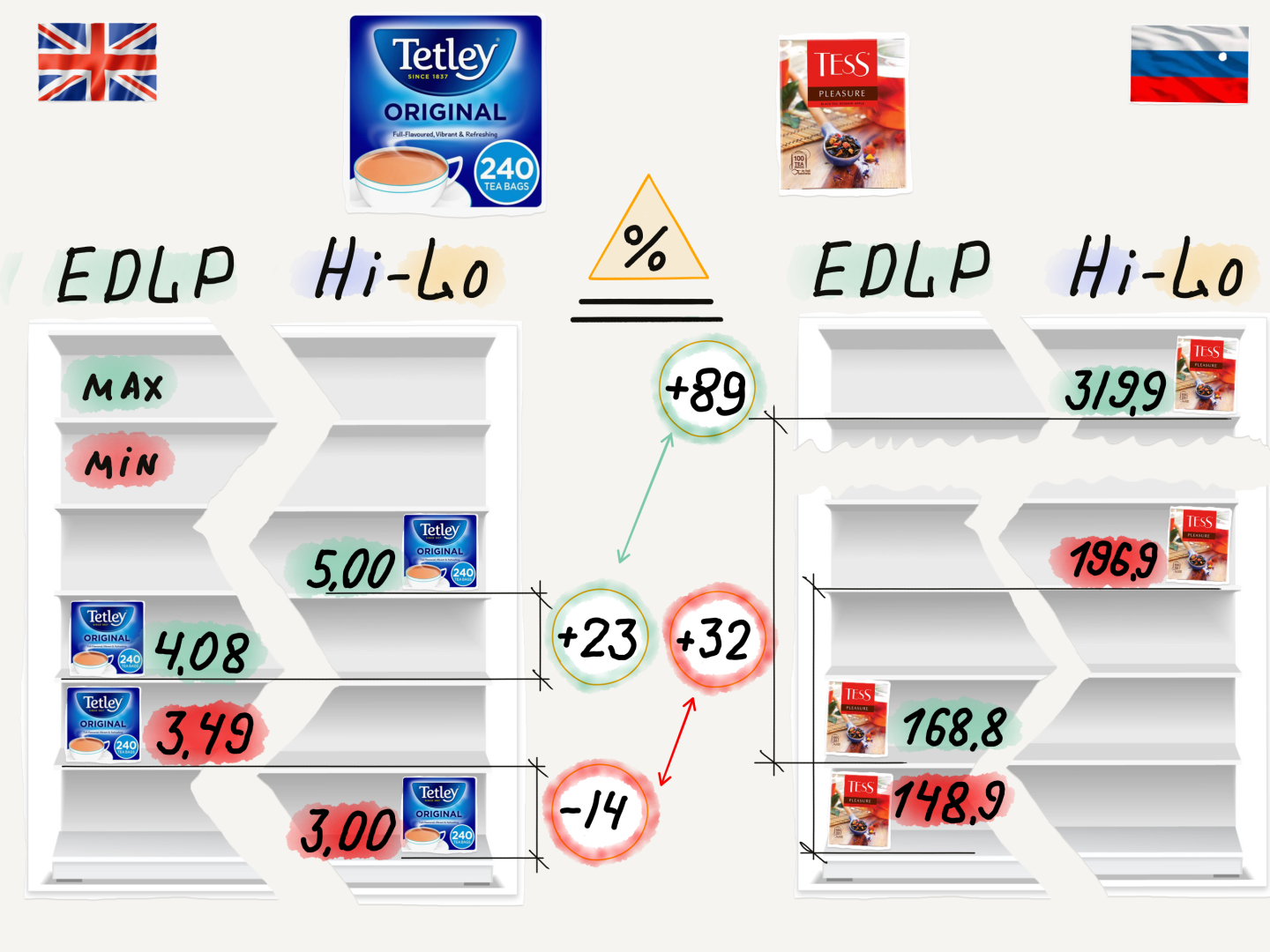

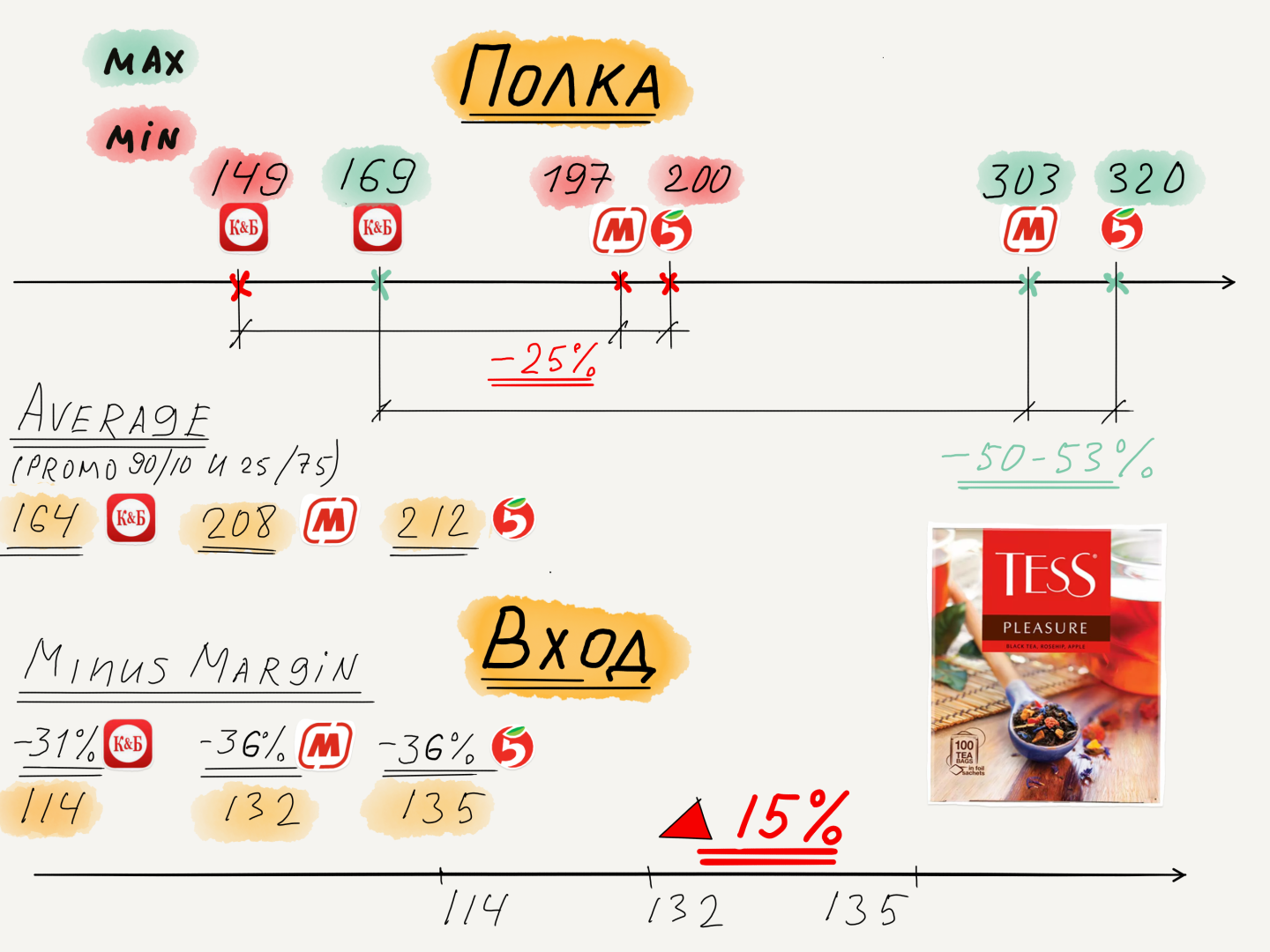

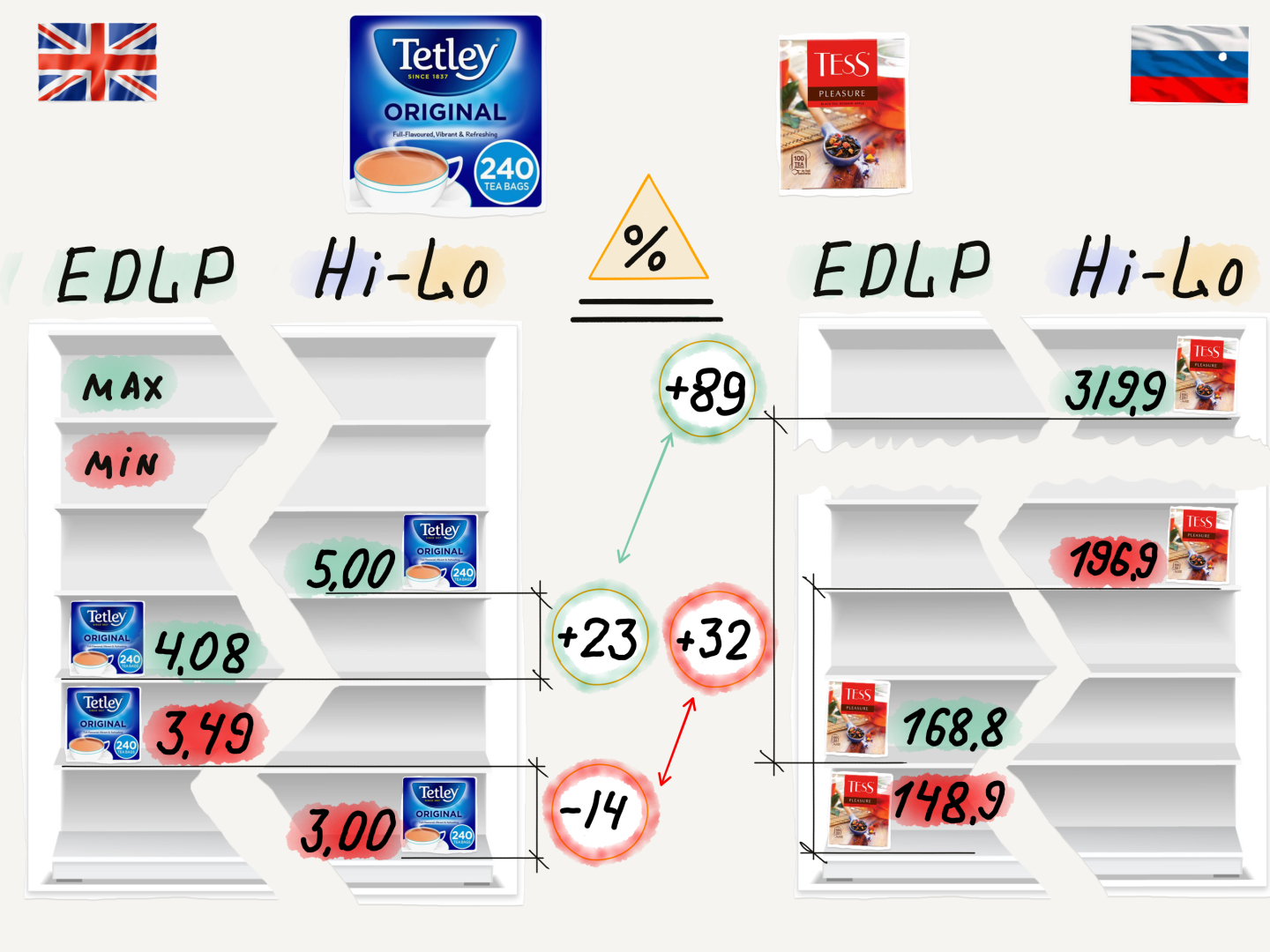

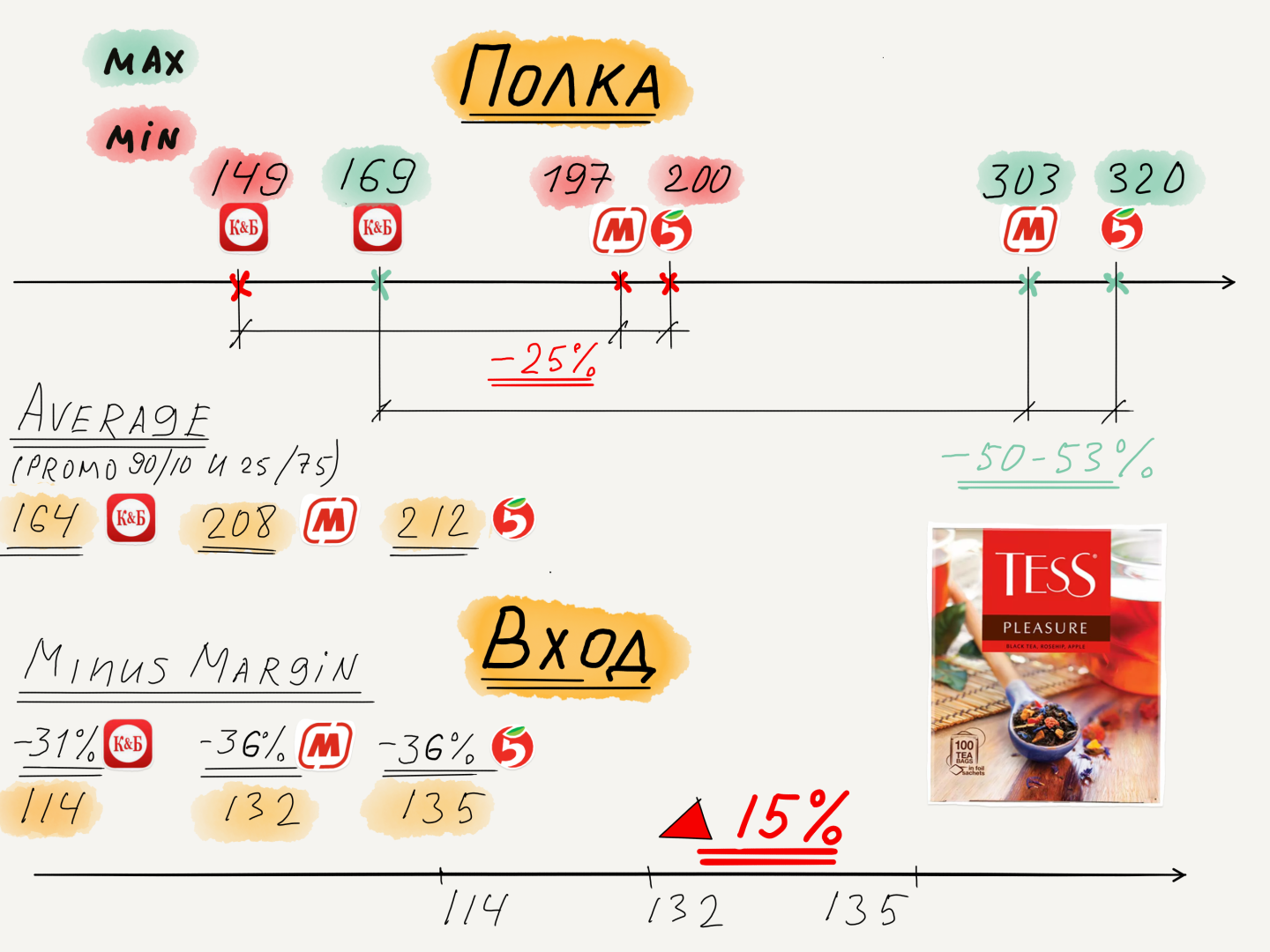

Схема 7. Сравнение цен пачки чая, 240 г (Tetley и Tess).

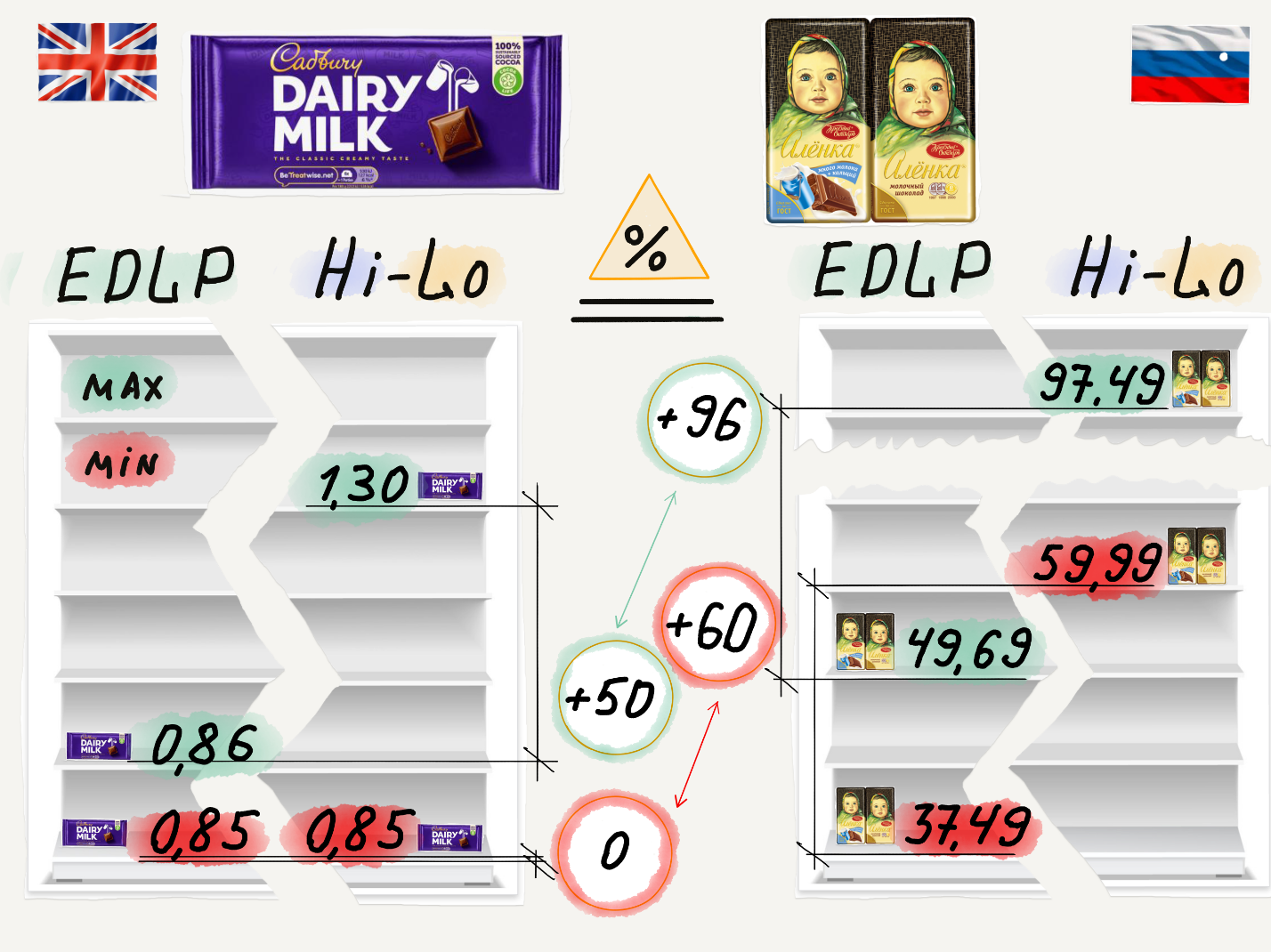

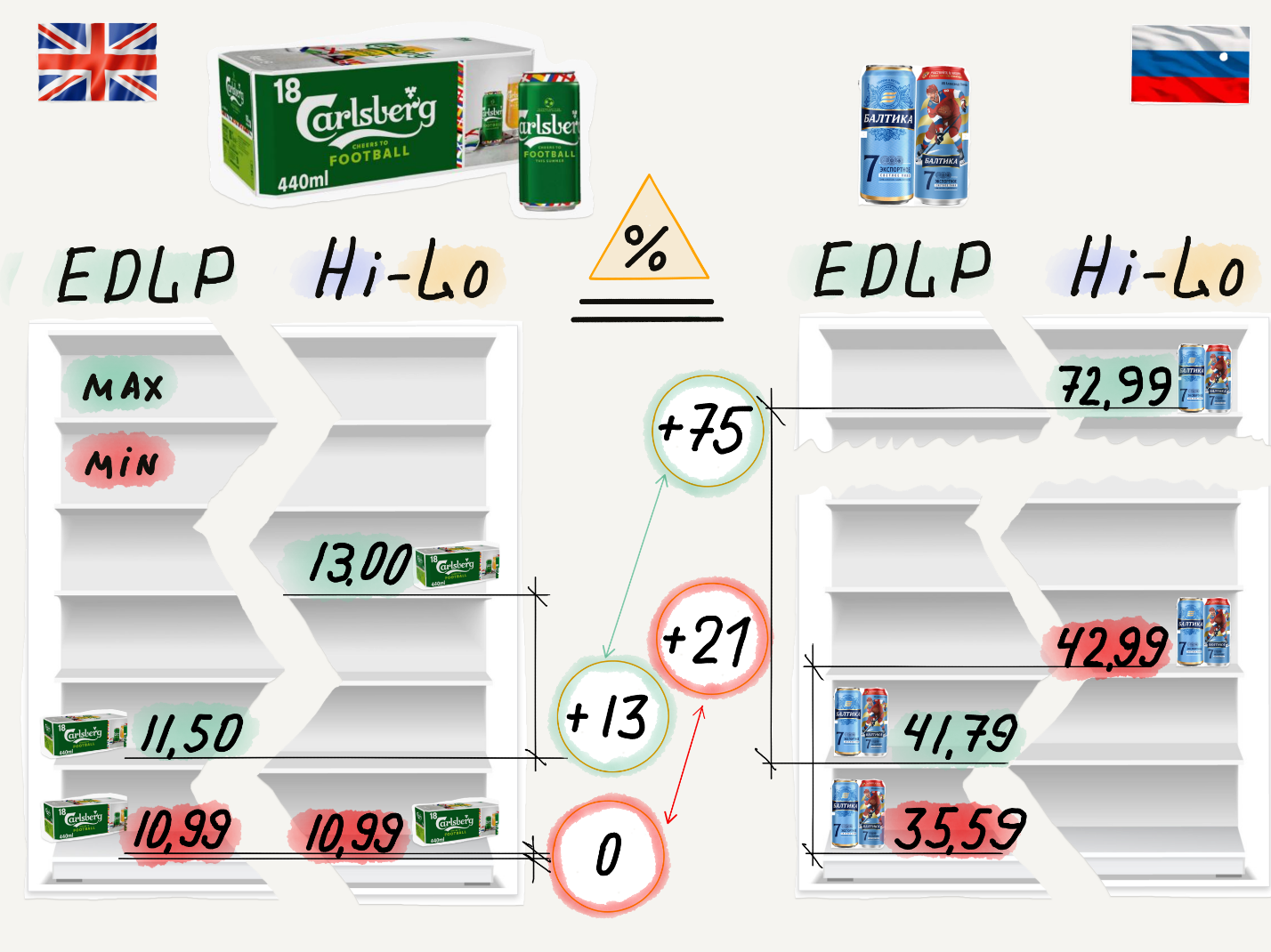

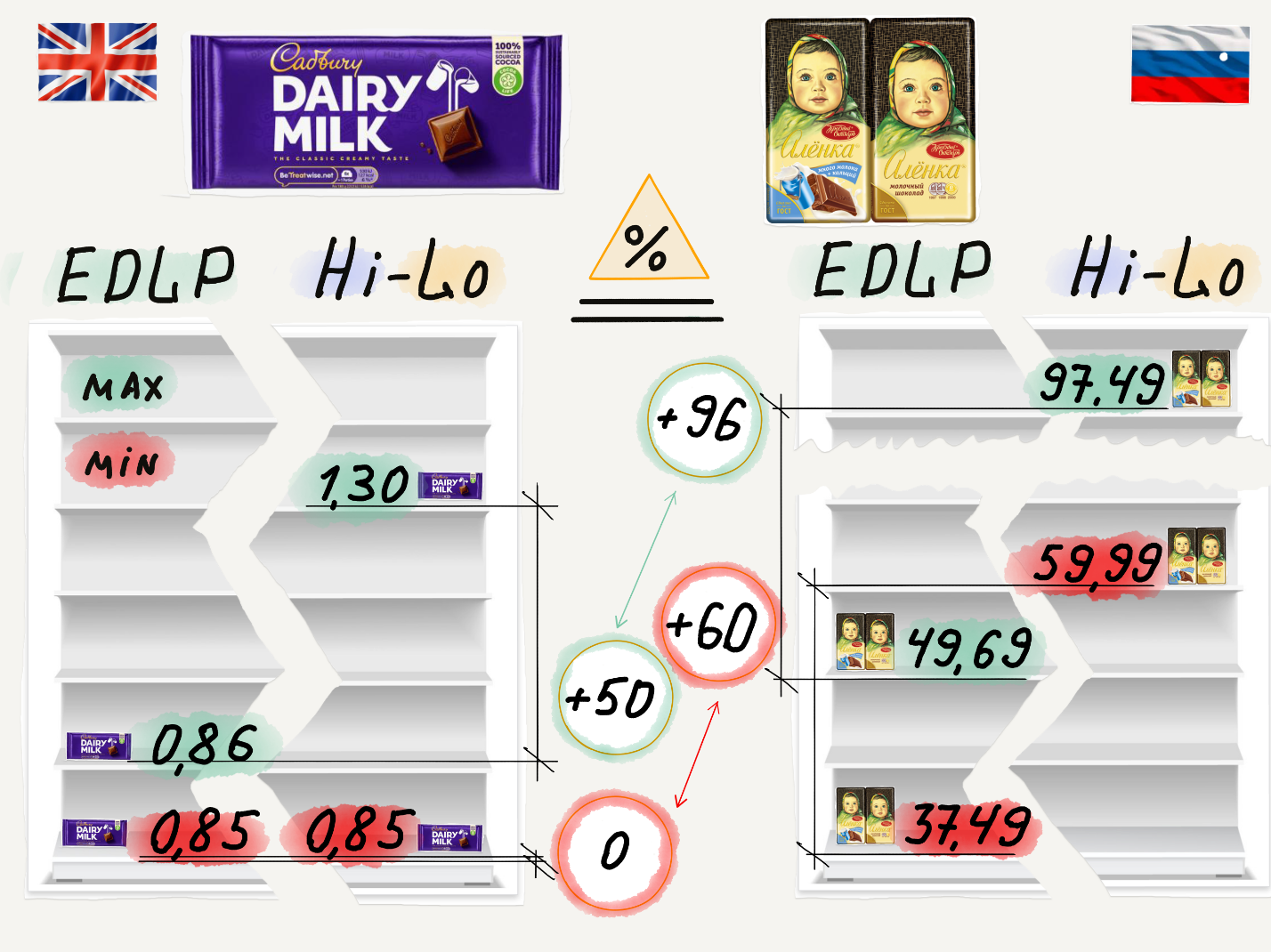

Схема 8. Сравнение цен плитки шоколада, 100 г (Dairy milk и «Аленка»).

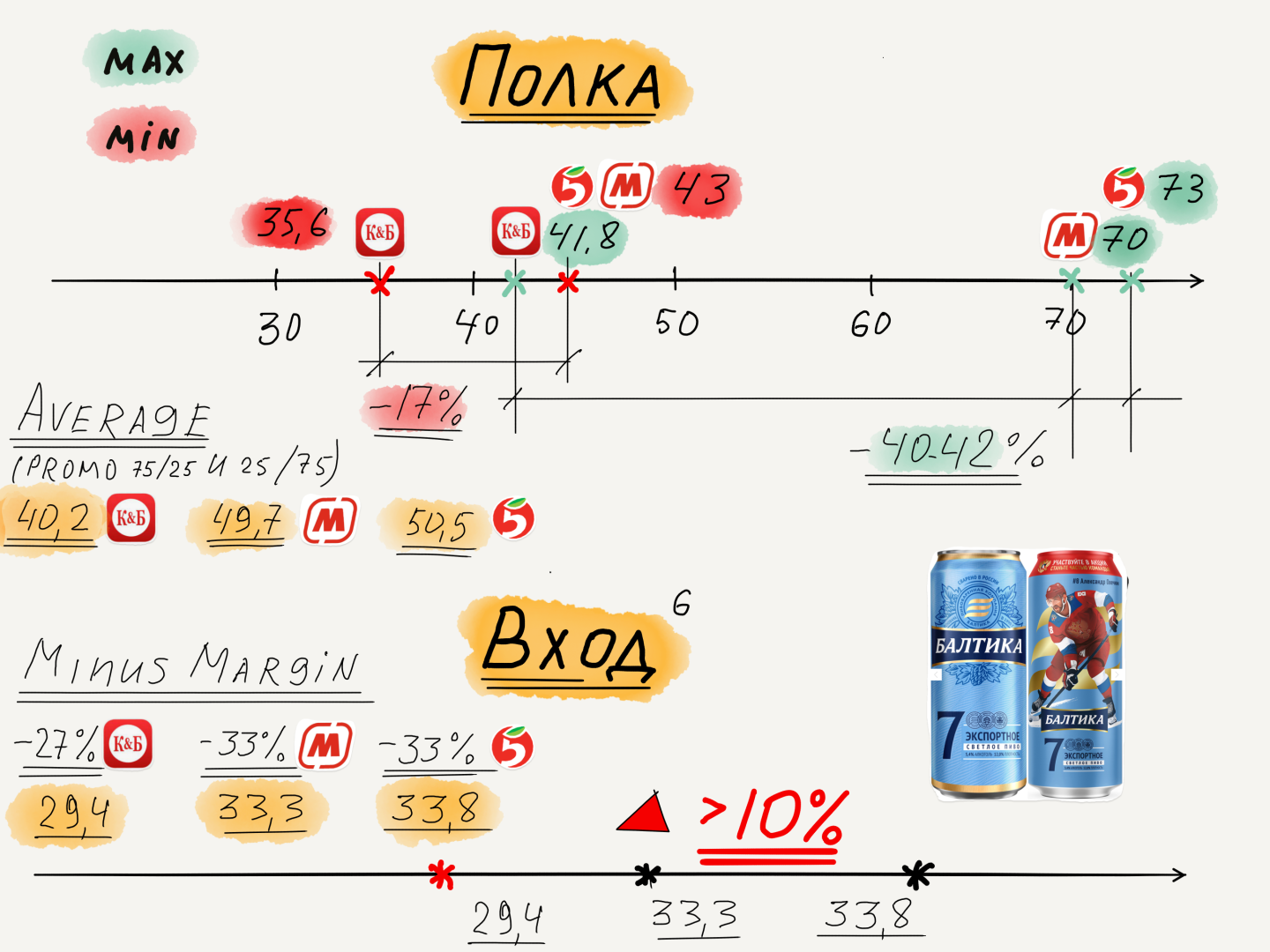

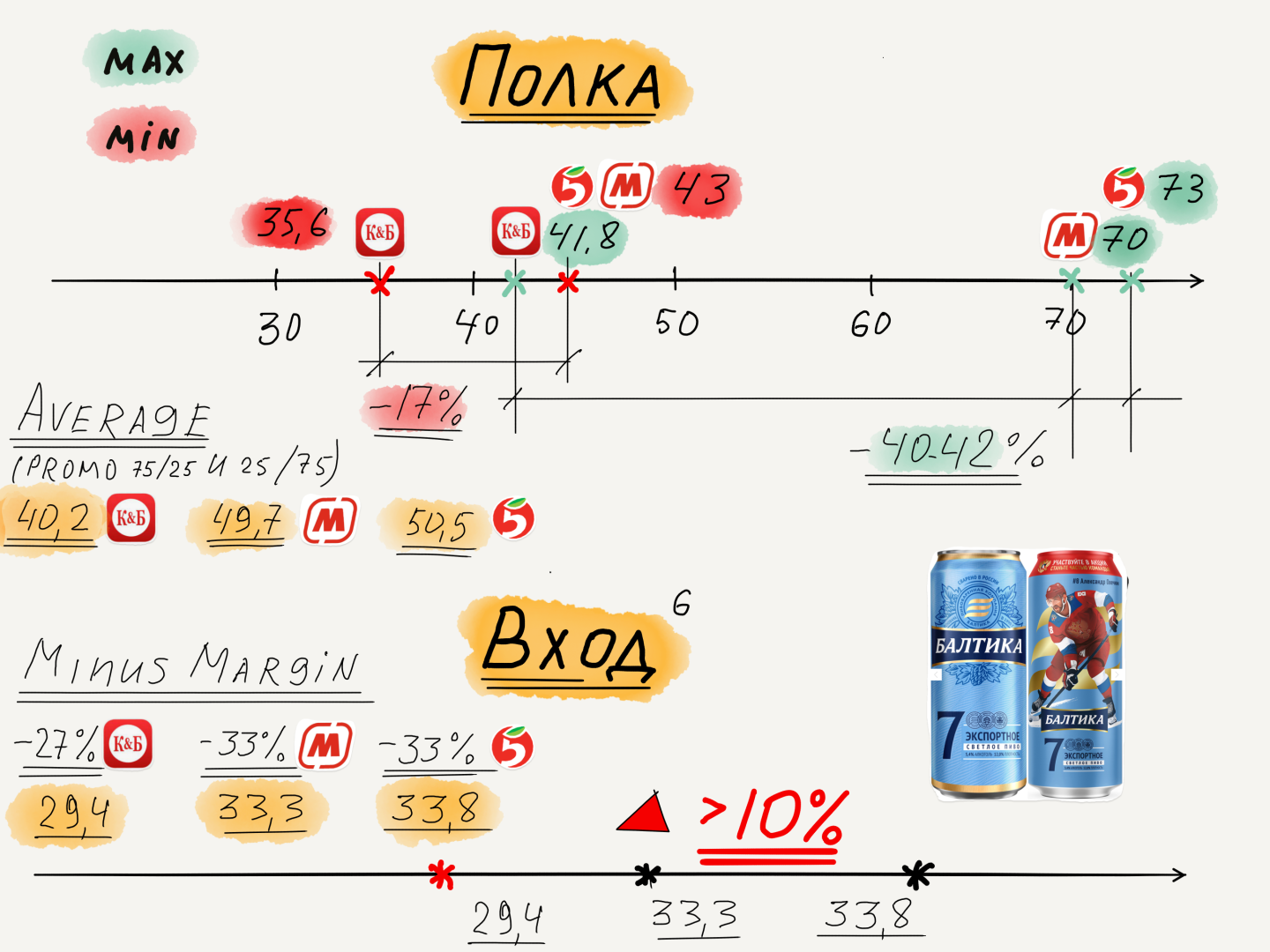

Схема 9. Сравнение цен банки пива (Carlsberg и «Балтика № 7»).

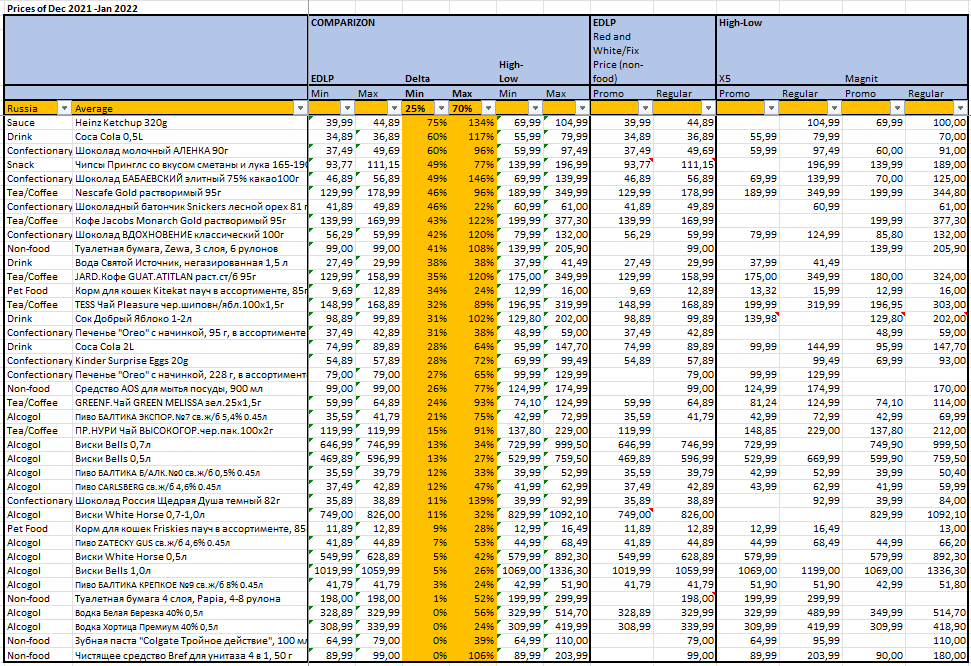

Весь анализ подробно показан в таблицах:

Таблица 1. Рынок России.

Таблица 2. Рынок Англии.

Проблемы роста лидеров

По итогам 2021 года рост оборота компаний Х5 и «Магнит» (10–12%) оказался значительно ниже суммы роста их торговых площадей (+7–9%, без учета «Дикси») и инфляции (официально 8–9% и экспертная оценка 11–12%).

Итого = 10–12% против 18–21%. Следовательно, реальный LFL – отрицательный (LFL 2021 X5 – 5,1%, «Магнита» – 7,1%, отнимаем инфляцию, получается: Х5 – минус 3–6%, «Магнит» – минус 1–4%).

При этом рост дискаунтеров значительно выше: «КиБ+Бристоль» – рост оборота составил +26%, Fix Price – +24% (по оценкам InfoLine, за 9 месяцев 2021 года).

Обоснования замедления и отставания лидеров – активное развитие е-commerce, дискаунтеров, специализированной розницы, а также сложный рост от больших величин, – полностью опровергаются двумя основными факторами: первый – их доля на рынке остается в 2–3 раза ниже европейских коллег (10–12% против 20–30% лидеров Германии, Франции и Великобритании ), второй – лидеры также принимают участие в развитии названных каналов.

По экспертному мнению, у отрицательного LFL есть несколько причин.

Основная причина – высокие цены на товары А-брендов. Лидеры торгуют выше дискаунтеров в среднем на 70% – в регулярных ценах и на 25% – в акционных. Учитывая падение реальных доходов населения за последние восемь лет и ускорение падения в 2021 году, в связи с ростом инфляции, фактор цен при выборе магазина значительно усилился, покупатели экономят и голосуют рублем за дискаунтер. А товары А-брендов имеют огромную долю рынка (60–70%) и, следовательно, легко сравнимы в разных сетях.

Значительная разница цен лидеров и дискаунтеров складывается из следующих факторов.

1. Закупочные цены лидеров не эквивалентны объективной закупочной силе, потери здесь составляют 5–7%.

Закупочная сила (обороты, ассортимент, дистрибуция), в разы превышающая показатели дискаунтеров, не трансформирована в объективные преференции от производителей (более низкие закупочные цены). По экспертной оценке, основанной на цифрах и ежедневной практике, закупочные цены дискаунтеров ниже, чем у лидеров: у «КиБ+Бристоль» на 3–5%, у Fix Price на 0–2%.

Но объективно цены лидеров должны быть ниже на 3%, чем у «КиБ+Бристоль», и на 5% ниже, чем у Fix Price, поскольку обороты лидеров превышают обороты данных дискаунтеров в 3 и 8 раз соответственно. Плюс немаловажный критерий для производителей – «дистрибуция» (количество позиций/магазинов) у лидеров больше в 5–10 раз, чем у дискаунтеров.

Почему производители дают такие низкие цены дискаунтерам – вопрос риторический. Экспертный ответ – по причине краткосрочных целей и отсутствия контроля со стороны лидеров. При этом лидеры-ритейлеры занимают в бизнесе производителей крупную долю: 15–20% – в продажах и 20–25% – в доходах. То есть контракты с лидерами являются синонимами успеха и даже выживания для многих производителей.

Для примера приведем расчет закупочной силы лидеров и дискаунтеров для двух категорий – слабоалкогольные напитки и чай от производителей Carlsberg и «Орими Трейд».

Для оценки закупочных цен потребуются следующие цифры:

-

мониторинг полочных цен (указан в таблице 1);

-

уровень валовой маржинальности сетей в этих группах (экспертная оценка);

-

бонусы, промодавление, оценка оборотов/дистрибуции (экспертная оценка).

|

Критерий*

|

«КиБ+Бристоль»

|

Х5 Group

|

«Магнит»

|

Примечание

|

|

Оборот, млрд руб.

|

750

|

2150

|

1950

|

+/-

|

|

Магазины, кол-во

|

15000

|

18500

|

18500

|

+/-

|

|

Слабоалкогольные напитки, пиво

|

|

|

|

|

|

Доля, %

|

17

|

5

|

5

|

|

|

Оборот, млрд руб.

|

127

|

107

|

97

|

|

|

Маржа, %

|

27%

|

33%

|

33%

|

+ бонусы

|

|

Себестоимость, млрд руб.

|

92

|

69

|

66

|

|

|

Оборот производителя, млрд руб.

|

26

|

20

|

22

|

коэф. 1

|

|

Ассортимент марки, шт.

|

20

|

35

|

35

|

на 1 магазин

|

|

Дистрибуция: количество магазинов, умноженное на ассортимент

|

300 000

|

650 000

|

650 000

|

коэф. 0,33

|

|

Закупочная сила**

|

0

|

+15%

|

+23%

|

порядок 0–0,5%

|

|

Доля промо/мин, %

|

25

|

75

|

75

|

|

|

Напитки, чай

|

|

|

|

|

|

Доля, %

|

4

|

3

|

3

|

+ кофе

|

|

Оборот, млрд руб.

|

30

|

64

|

58

|

|

|

Маржа, %

|

31%

|

36%

|

36%

|

+ бонусы

|

|

Себестоимость, млрд руб.

|

20

|

40

|

37

|

|

|

Оборот производителя, млрд руб.

|

4

|

8

|

7

|

коэф. 1

|

|

Ассортимент производителя, шт.

|

7

|

40

|

50

|

на магазин

|

|

Дистрибуция: количество магазинов, умноженное на ассортимент

|

105 000

|

740 000

|

925 000

|

коэф. 0,33

|

|

Закупочная сила**

|

0

|

+300%

|

+333%

|

порядок 5–7%

|

|

Доля промо/мин, %

|

25

|

90

|

90

|

|

* Публичные данные и экспертная оценка.

** «Оборот» (важность = 1) + «дистрибуция» (= 0,33) лидеров по отношению к дискаунтерам (0%).

Как видно из таблицы, оборот пива Carlsberg в дискаунтере «КиБ+Бристоль» превышает обороты лидеров (26 млрд руб. против 20–22 млрд руб.), но по критерию «дистрибуция» лидеры значительно превосходят оппонента (650 тыс. против 300 тыс.). Заданные экспертные показатели (коэффициенты 1 – для оборота и 0,33 – для дистрибуции) в этом случае показывают перевес в сторону лидеров в закупочной силе на 15–23% – значит, закупочные цены дискаунтера должны быть выше, чем закупочные цены лидеров, на 0–0,5%. В чае критерий «оборот» дискаунтера «КиБ+Бристоль» значительно уступает уровню лидеров (20 млрд руб. против 37–40 млрд руб.) и в критерии «дистрибуция» лидеры значительно превосходят оппонента (740–950 тыс. против 105 тыс.). Закупочная сила лидеров выше на 300–333% – значит, закупочные цены дискаунтера по этой товарной позиции должны быть на 5–7% выше, чем закупочные цены лидеров. Но на практике это не так.

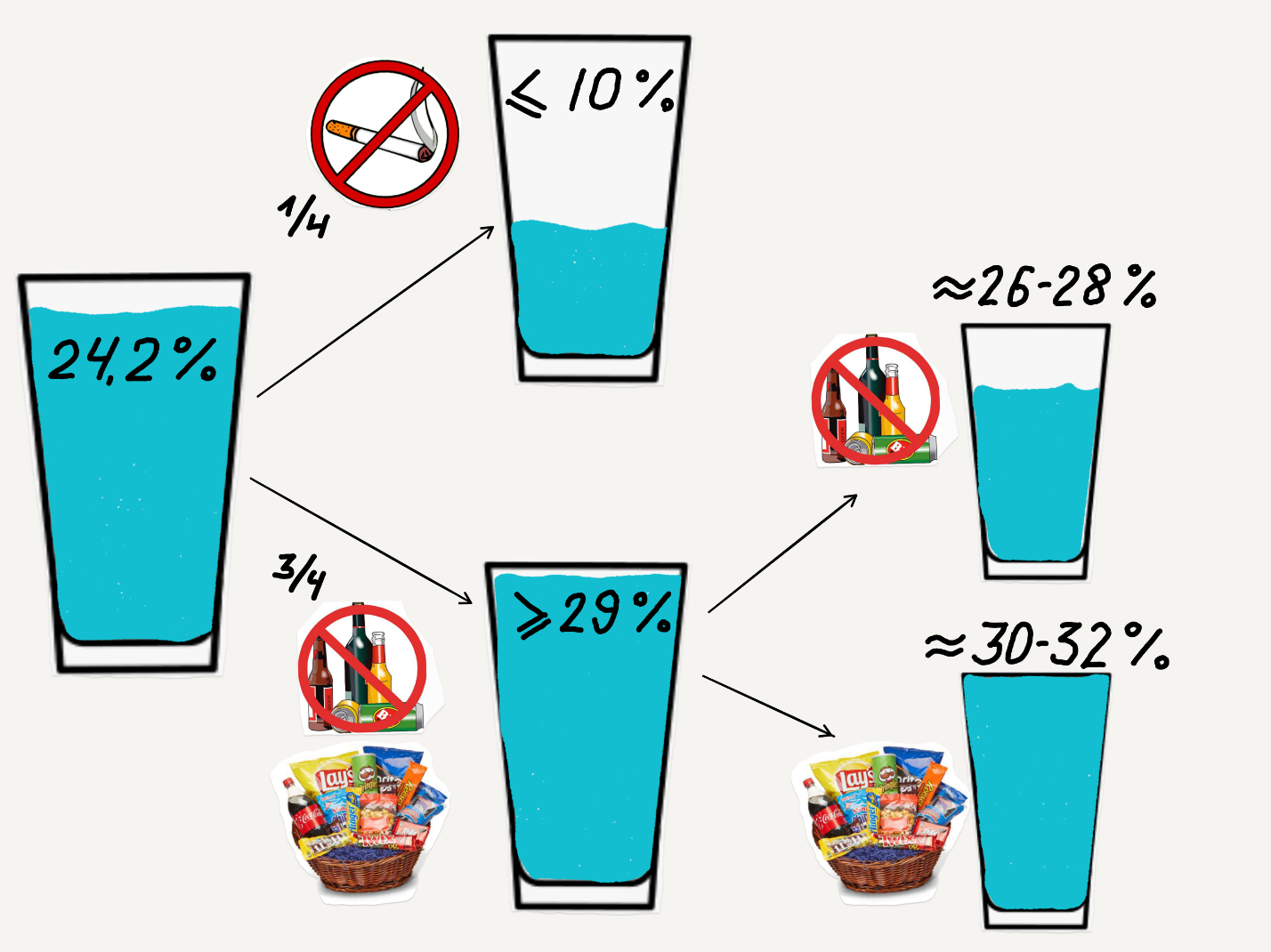

Пример оценки маржинальности сетей «КиБ+Бристоль» (публичные данные + экспертиза).

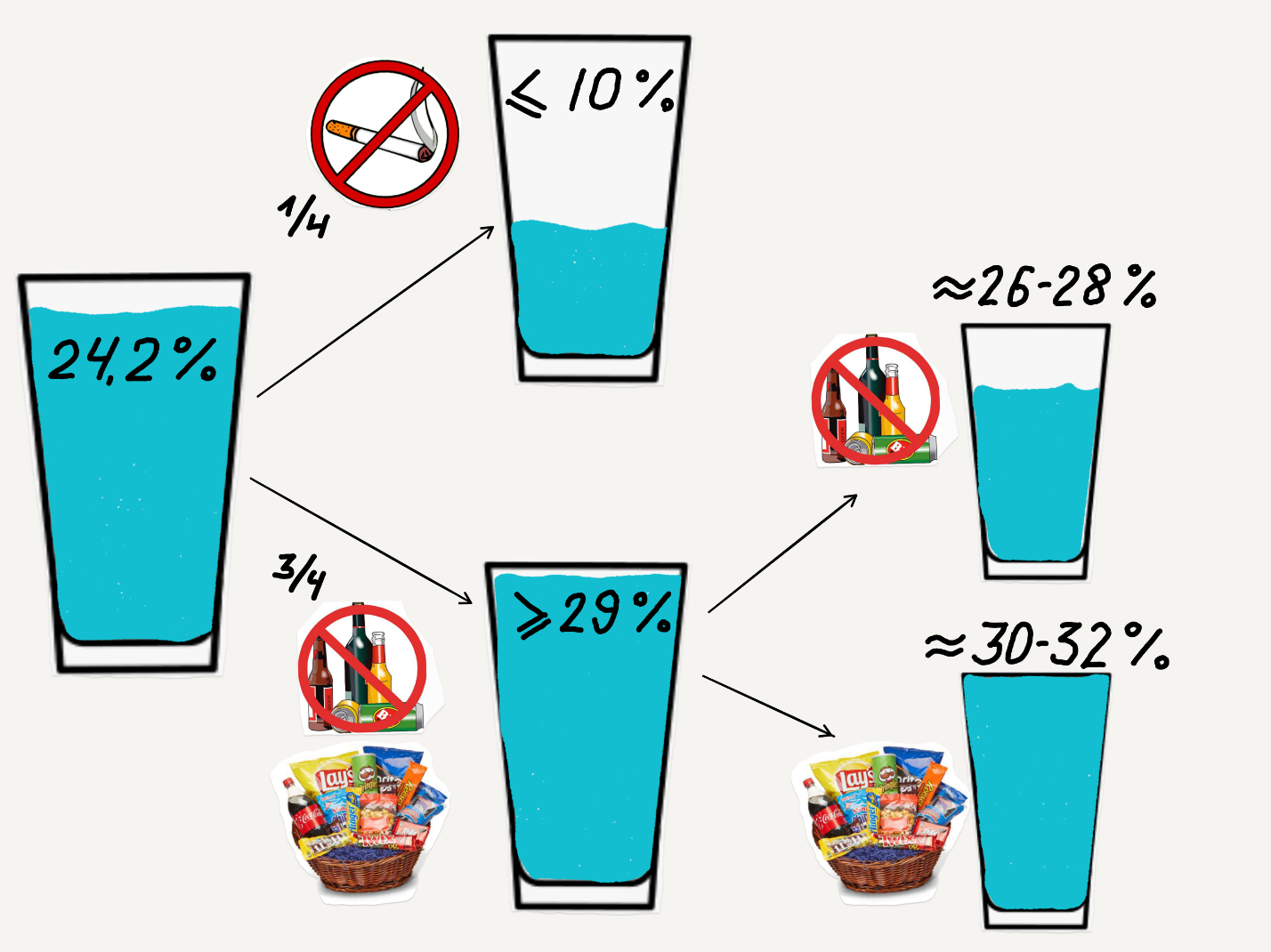

Группа «Меркурий» перед выходом на IPO опубликовала данные о средней марже – 24,2%. Из этого показателя убираем табак, занимающий ¼ долю в обороте группы: известно, что на табак не бывает больших наценок, примерная маржа – 10%. Соответственно, маржа остального ассортимента составляет около 29%. Эти три четверти разбиваем на алкоголь и не алкоголь. Наценка на алкоголь в сетях группы составляет 26–28% – значит, на оставшийся ассортимент приходится 30–32%. Так мы получали маржинальность для анализируемых позиций.

Напомним, что у лидеров маржа пива – 33% (см. таблицу выше). Такая высокая маржа нужна, чтобы компенсировать потери.

Для наглядности нарисуем анализ входных цен (закупочной силы) графически:

Схема 11. Чай Tess производства «Орими Трейд».

Схема 12. Пиво «Балтика № 7» производства Carlsberg.

Получилась огромная разница в закупочных ценах лидеров и дискаунтеров: лидеры закупают «Балтика № 7» на 10% дороже, чем дискаунтеры, а чай Tess – на 15% дороже.

Одна из причин такой большой разницы – повышение цен со стороны производителей на 5–10% в анализируемый период (декабрь 2021 – январь 2022). «Магнит» и Х5 Group повышение принимают раньше, чем дискаунтеры, традиционно «КиБ» задерживается с повышением на несколько месяцев. Сейчас, в марте 2022 года, стоимость выравнивается, но все равно заметная разница остается, что видно по полочным ценам.

Резюме: анализ большого количества товаров и групп показывает разницу между входными ценами компаний с перевесом в 3–5% в пользу «КиБ». Но, учитывая закупочную силу Х5 и «Магнит», подобная разница должна быть направлена в обратную сторону.

2. Затраты лидеров выше затрат дискаунтеров на 5–7%. Расширение ассортимента на полках и рост доли промопродаж за последние годы увеличили потери лидеров до 4–5% (у дискаунтеров потери составляют 0,5–1,0%). Также у лидеров более высокие арендные затраты из-за значительной разницы в показателе «плотность продаж» – продажи на 1 кв. м у «КиБ» почти в три раза выше, чем у «Пятерочки» или «Магнита».

3. Заигрались «демпингом» в трафикообразующих группах (фрукты, птица, традиционная молочка), что привело к росту наценки на А-бренды на 5–10%.

Снижая цены на одни товары и торгуя в минус (с учетом затрат), лидеры вынуждены поднимать цены на другие. Это простой, но недальновидный путь. Интересный пример: в 2003 году лидирующая сеть Англии Tesco решила привлечь покупателей за счет невероятно низких цен на один из самых продаваемых товаров – бананы (там, кстати, потребление на душу населения этого продукта чуть ли не в два раза выше, чем в России). Tesco снизила цены на 1 кг бананов с уровня 1,1 фунта до 0,7. И вот уже почти 20 лет как весь рынок торгует в минус (с учетом затрат). То же самое произошло и в России в 2016 году. Тогда «Магнит», являясь лидером по импорту бананов (порядка 25% российского рынка), снизил цены и тоже «раздавил» рентабельность всего рынка, который в течение 2–3 месяцев отреагировал повсеместным снижением цен. Так продолжается и по сей день, а отрицательная эффективность в бананах компенсируется другими категориями товаров.

4. Развитие Private Label добавило еще 2–3% наценки к А-брендам. Я консультирую многих игроков рынка – и сети, и производителей, –знаю изнутри экономику в цифрах и уверенно могу судить о следующем:

-

В России нет предпосылок для развития частных марок: нет качественного предложения со стороны производителей – крупные транснациональные и отечественные игроки не хотят производить частные марки, а средние и мелкие не могут дать качество и конкурентных цен (которые по определению должны быть на 20–30% ниже цен брендов).

-

Отсутствие основополагающей разницы в себестоимости частных марок и А-брендов компенсируется установкой более низких наценок на PL и перераспределением этих потерь на бренды, то есть увеличением их цены.

-

Поголовная установка амбициозных планов по росту доли частных марок в обороте до 20–30% за ближайшие 3–4 года толкает менеджмент сетей не только к использованию дотации низкой наценки за счет брендов, но и к пересмотру планограмм – ассортимент и выкладку брендов сокращают искусственно. Вот и получается – «рубят сук, на котором сидят», а всего-то нужно, как сеть «Верный», бороться за цены с поставщиками ради своих покупателей. Частные марки в России – тема отдельной статьи, и особенно интересно показать сравнение по ценам в Европе и в России. Кратко – у нас нет таких разниц в ценах между PL и брендами – отсюда и вопрос, зачем PL сетям и покупателям?

Фото: BestPhotoPlus/shutterstock

Рекомендации эксперта

Для повышения эффективности могу рекомендовать лидерам:

-

создать/внедрить систему контроля и развития закупочной силы (КРЗС – Система КРЗС | BuyGroup);

-

обеспечить/внедрить необходимый инструментарий – анализы, статичные мониторинги, методологии оценок и сравнения, контроль промоинвестиций производителей в другие каналы и сети (например – верхне-уровневый анализ для байеров | BuyGroup);

-

провести переговоры с поставщиками, используя КРЗС и инструментарий, с целью достичь объективного (соответствующего закупочной силе) уровня входных цен;

-

сделать переоценку системы ценообразования (где-то сократить разбег регулярная – акционная цена, где-то перестать работать в минус с учетом затрат (как в случае с бананами), где-то полностью перейти на акционный уровень или даже совместить обе стратегии – High-Low и EDLP;

-

в целом пересмотреть политику работы с поставщиками в отношении промо, цен, ассортимента, совместных акций и т.д.;

-

сократить лишний ассортимент с целью снижения затрат и роста эффективности, возможно, часть ассортимента перевести из постоянного – в плавающий. Покупатели в России давно готовы жертвовать брендами в пользу акционных товаров, а доля промо сейчас составляет порядка 55–60%;

-

пересмотреть подходы к развитию Private Label с точки зрения экономической целесообразности.

Производителям я рекомендовал бы:

-

построить объективную систему ценообразования для всех каналов и участников рынка, коррелирующую с объемами закупок, дистрибуции и других критериев;

-

сделать систему ценообразования публичной – и это очень важно, иначе не сработает;

-

внедрить систему в политику работы с клиентами;

-

прекратить практику неравномерного повышения цен у своих клиентов, достаточно один раз показать всем на рынке свою решимость и навсегда забыть о связанных с этим вопросом проблемах. Публичная система в этом поможет. Примеры публичной системной работы показали рынку производители Procter&Gamble и Mars.

Выводы кратко:

-

Сравнение EDLP vs High-Low. Разница минимальных и максимальных цен игроков EDLP и игроков High-Low в Англии составляет 1% и 12% соответственно, в России наблюдается нелогичный перекос – 25% и 70%. Думаю, стратегии High-Low в России больше подойдет название Very Hi-Hi.

-

Проблемы роста. Причина отрицательного LFL лидеров – в ценах на товары А-брендов: лидеры торгуют выше дискаунтеров на 50–150% – в регулярных ценах и на 15–50% – в акционных (в среднем дороже на 70% и 25% соответственно).

Следствиями такой высокой разницы являются:

|

1

|

Закупочные цены – нет объективной (эквивалентной закупочной силе лидеров) разницы в закупках на 3–5%, наоборот, наблюдаются потери

|

5–7%

|

|

2

|

Затраты лидеров на бизнес – выше, чем у дискаунтеров

|

5–7%

|

|

3

|

« Демпинг» в трафикостимулирующих группах (фрукты, птица, традиционная молочка и пр.) привел к росту наценки на А-бренды

|

5–10%

|

|

4

|

Развитие Private Label добавило наценку на А-бренды

|

2–3%

|

|

5

|

Дополнительные затраты – редизайн, расширение ассортимента, промо и т.п.

|

?

|

|

|

Итого (по средней = 6+6+7,5+2,5+…)

|

=>22%

|

Лидерам надо не забывать об основополагающем факторе – ценах, пересмотреть политику работы с поставщиками и скорректировать ценообразование. Производителям – выстраивать логичные и публичные системы ценообразования.

Retail.ru