Про инструменты дальнейшего сдерживания роста показателя ФОТ/РТО можно прочитать в статье «Как ритейлерам сдерживать рост доли ФОТ в товарообороте в условиях дефицита персонала».

Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

Сколько российские ритейлеры тратят на зарплату сотрудникам

В условиях вызовов последних лет существенным образом меняются подходы компаний к управлению персоналом. О том, как это сказывается на фонде оплаты труда, какова его динамика у лидеров российского ритейла и какие прогнозы можно сделать на ближайшую перспективу, рассказывают эксперты компании Verme.

Фото: Dusan Petkovic/ Shutterstock /Fotodom

Начиная с 2022 года череда внешних факторов оказала существенное влияние на стратегии управления издержками и, как следствие, на повышение или снижение размеров фондов оплаты труда (ФОТ) у российских ритейлеров. Среди таких факторов можно выделить:

- уменьшение количества трудовых мигрантов, вызванное колебаниями курса доллара к рублю;

- активное развитие ecom и, как следствие, увеличение потребности в работниках РЦ;

- начало СВО и поднятие зарплат в военно-промышленном комплексе;

- последствия демографической ямы 1990–2004 годов и общая нехватка персонала;

- снижение покупательской способности населения в периоды неопределенности развития экономики.

В связи с указанными факторами ритейлеры стали применять две основные стратегии управления издержками:

- оптимизация штата и, соответственно, ФОТ (в ряде компаний было сокращено 5–15% персонала);

- повышение ФОТ для обеспечения достаточного количества персонала, чтобы не потерять в выручке и качестве сервиса.

Применение данных стратегий отражается на результатах оценки динамики ФОТ в 2023 году по сравнению с 2022 годом: в большинстве компаний наблюдается его рост, но есть и те компании, которые пошли путем оптимизации.

Оценка динамики

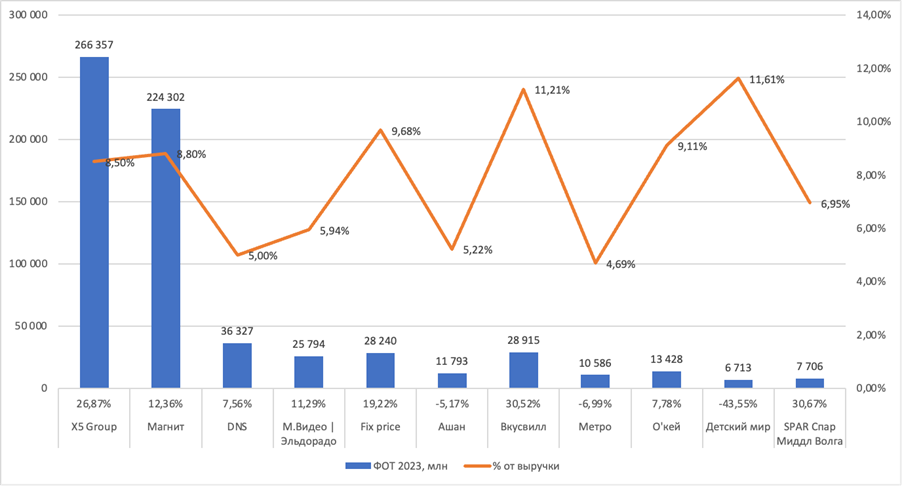

Для оценки размера затрат на ФОТ, динамики этого показателя и доли ФОТ в товарообороте (РТО) были взяты участники рейтинга топ-100 российского ритейла компании InfoLine, опубликованного в августе 2024 года. Из топ-списка были исключены представители онлайн-торговли (Ozon, Wildberries, AliExpress, «Яндекс.Маркет», «Мегамаркет») и компании, по которым нет открытой информации о размере затрат на ФОТ. Анализ указанных данных показал, что в 2023 году затраты топ-ритейлеров выросли в среднем на 8% (от 7 до 30%), но при этом были и снижения до 44%) по сравнению с 2022 годом. Данная динамика по 16 ритейлерам России, а также соотношения ФОТ к РТО представлены ниже в таблице и графике.

|

Место в рейтинге |

Компания |

ФОТ 2022, млн |

ФОТ/РТО |

ФОТ 2023, млн |

ФОТ/РТО |

Динамика 2022/2023 |

|

1 |

X5 Group |

209 940 |

8,10% |

266 357 |

8,50% |

26,87% |

|

2 |

Магнит |

199 620 |

8,50% |

224 302 |

8,80% |

12,36% |

|

4 |

DNS |

33 773 |

5,66% |

36 327 |

5,00% |

7,56% |

|

7 |

М.Видео-| Эльдорадо |

23 178 |

5,76% |

25 794 |

5,94% |

11,29% |

|

9 |

Fix price |

23 688 |

8,53% |

28 240 |

9,68% |

19,22% |

|

10 |

Ашан |

12 437 |

5,24% |

11 793 |

5,22% |

-5,17% |

|

12 |

ВкусВилл |

22 154 |

10,89% |

28 915 |

11,21% |

30,52% |

|

13 |

Метро |

11 382 |

5,09% |

10 586 |

4,69% |

-6,99% |

|

14 |

О'Кей |

12 459 |

8,20% |

13 428 |

9,11% |

7,78% |

|

15 |

Детский мир |

11 894 |

6,68% |

6713 |

11,61% |

-43,55% |

|

16

|

Spar, Спар Миддл Волга |

5898 |

6,13% |

7706 |

6,95% |

30,67% |

Источник: аналитика INFOLine

Из приведенных данных видно, что показатель ФОТ/РТО вырос на 0,4–4,9 процентного пункта в 2023 году по сравнению с 2022 годом. Анализ динамики этого показателя в 2023 году по сравнению с 2022 годом позволяет сделать вывод, что стратегии повышения комплектности и увеличения ФОТ для большинства компаний с такой стратегией дали результаты в виде минимум пропорционального роста РТО (так как показатели ФОТ/РТО в 2023 году при условии роста ФОТ выросли по сравнению с 2022 годом, показатели РТО также выросли).

Перспективы и тенденции

С большой долей вероятности расходы на персонал в 2024 году будут продолжать расти. Так как большинство перечисленных выше факторов, влияющих на динамику ФОТ в ритейле, сохраняют актуальность и в этом году, высока вероятность, что повышение затрат на оплату труда продолжится и по итогам 2024 года. Кроме того, сейчас крупный ритейл вернулся к позитивной динамике роста выручки по сравнению с кризисным периодом, поэтому для большинства игроков рынка стратегия жесткой оптимизации издержек больше не стоит так остро.

Тем не менее, расходы на персонал по-прежнему должны планироваться максимально эффективно. Эксперты Verme рекомендуют выстраивать методику прогнозирования целевой численности и планирования рабочих графиков персонала на основе актуальных данных по нормам на операции, прогнозов клиентского трафика, графика акций и спецпредложений и т.д. Инструмент «Калькулятор численности» в рамках системы Verme WFM позволяет на основе всех перечисленных данных сформировать актуальную потребность в персонале на год, а автоматическое планирование – выводить нужное количество персонала под конкретную потребность, не раздувая ФОТ. Данный подход в кейсах Verme позволил увеличить производительность (выручка/чч или сканы/чч) от 5 до 15%.

Retail.ru

SPI robotics – интегратор сервисных роботов Pudu в России – расширил свой портфель решений.