Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

Рост e-com грозит потерей прибыли food-ритейлу в Европе

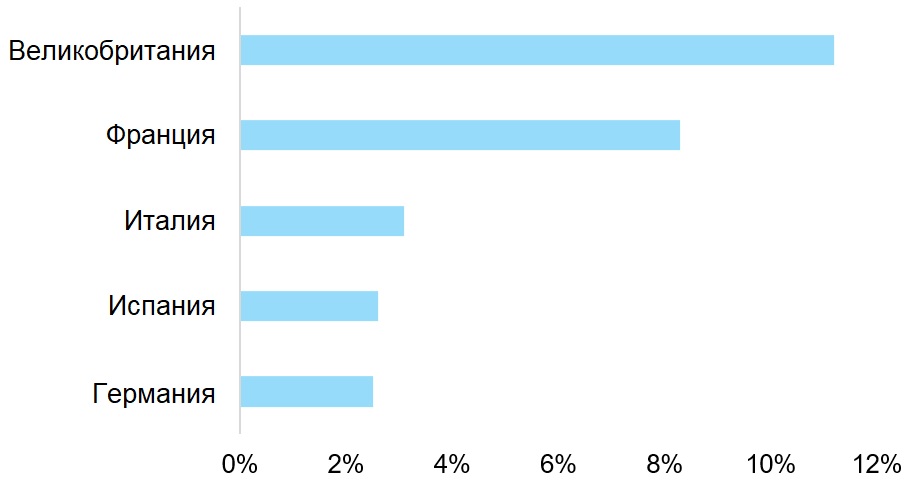

Кризис, вызванный пандемией Covid-19, на 4–5 лет ускорил переход Европы к электронной коммерции, особенно в сфере розничной торговли продуктами питания: в пяти ведущих европейских странах проникновение электронной коммерции сейчас составляет от 3% до 11% от общего объема продаж продовольственных товаров. Однако, как отмечается в новом исследовании международной страховой компании Euler Hermes, переход дополнительно одного процента продаж из физических продовольственных магазинов в сферу онлайн-торговли грозит потерями объема продаж в Европе на сумму 13,6 млрд. евро и потерями прибыли в размере до 1,9 млрд. евро (4% от общего объема). В статье – выводы этого исследования.

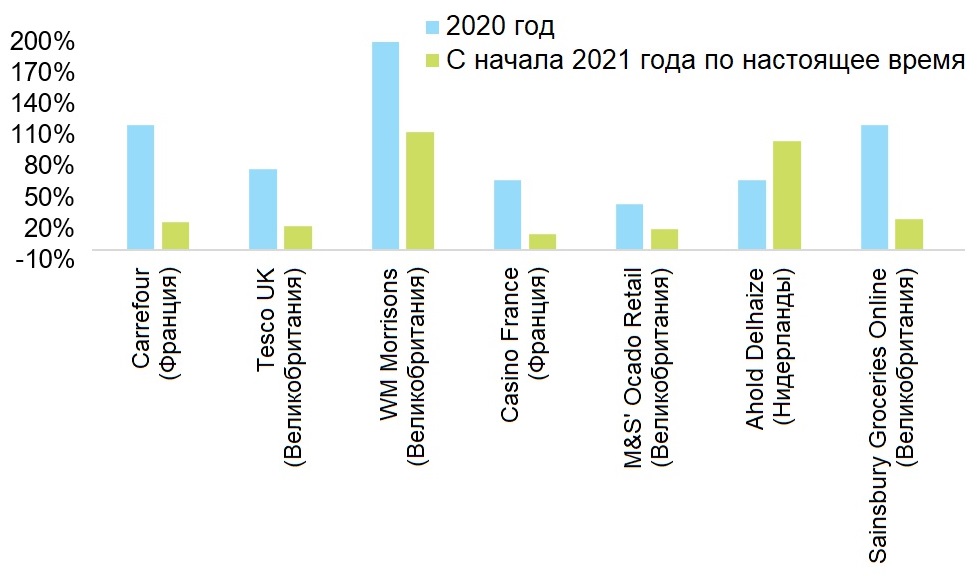

Фото: Maxx-Studio/shutterstock

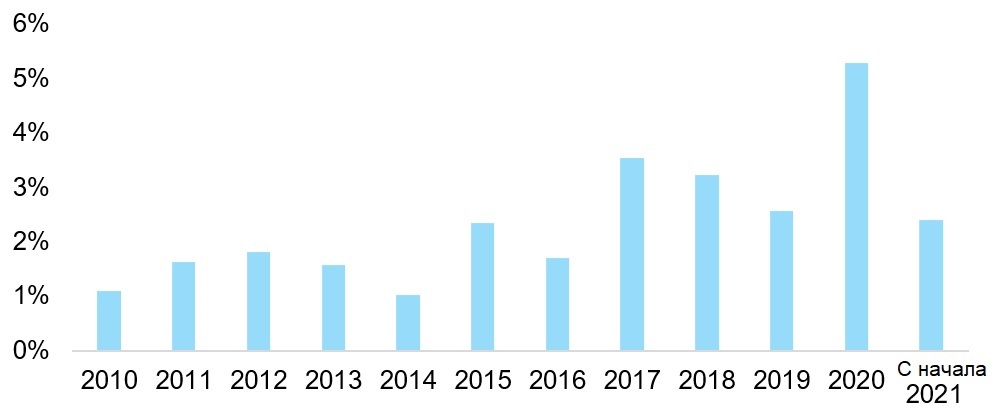

Благодаря тому, что в период пандемии люди стали чаще питаться дома, и благодаря росту продаж товаров для дома и личной гигиены продажи продовольственных товаров в 2020 году в Евросоюзе увеличились на 5,3%. Это показатель примерно в два раза превышает средние темпы роста, наблюдавшиеся в 2010-х годах (рис. 1). Положительная тенденция сохранилась и в первом полугодии 2021 года, когда продажи продуктов питания увеличились на 2,4% несмотря на то, что темпы роста замедлились, начиная с марта, и несмотря на постепенное открытие баров и ресторанов (рис. 2). В тот же период времени покупки продовольственных товаров по каналам электронной коммерции резко увеличились и, как ожидается, эта тенденция продолжится, даже несмотря на то, что в Европе ситуация с пандемией удерживается под контролем. Дело в том, что привычки потребителей определенно изменились.

Рис. 1. Рост онлайн-продаж продовольственных товаров (%, г/г)

Источники: Euler Hermes, Allianz Research, информация компаний.

Рис. 2. Рост розничных продаж продовольственных товаров в 27 странах Евросоюза (%, г/г)

Источники: Euler Hermes, Allianz Research, Евростат

Рис. 3. Доля онлайн-продаж в общем объеме продаж продовольственных товаров (%, 2020 год)

Источники: Europanel, IGD Research

Рост онлайн-продаж продовольственных товаров создает две основные проблемы для существующих компаний розничной торговли.

- Во-первых, это встряхивает конкурентную игру, создавая для ритейлеров новую возможность сделать больший упор на удобство и обслуживание клиентов, а не на ценовую конкуренцию. Компании, которые медленно или неохотно переходят на цифровые технологии, сталкиваются с риском потери доли рынка.

- Во-вторых, это серьезная угроза прибыльности: продажа продовольственных товаров через интернет с использованием наиболее распространенных методов выполнения заказов осуществляется с убытком независимо от способа доставки (будь то самовывоз или доставка с вручением).

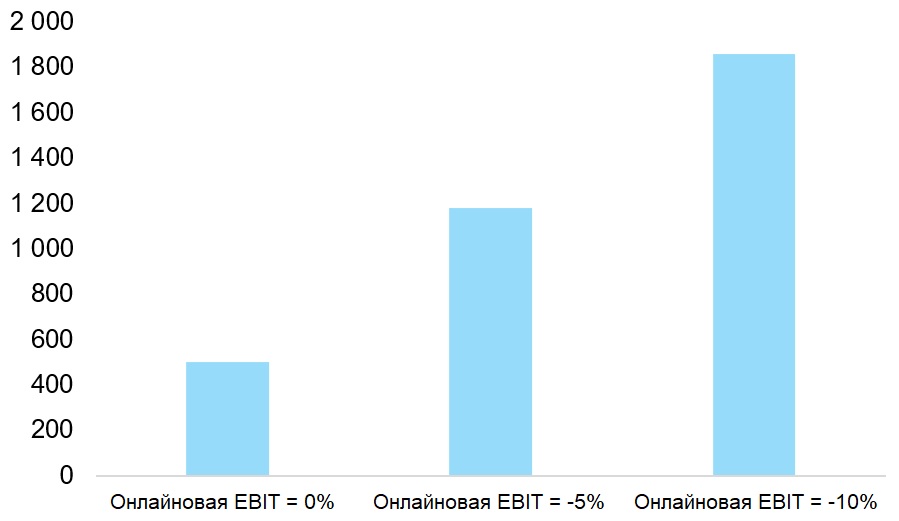

Продовольственная электронная коммерция означает более высокие затраты, поскольку часть цепочки создания стоимости (как правило, комплектование, оформление и доставка заказа) передается обратно от покупателя к розничному продавцу, в то время как связанные с этим расходы не полностью включаются в плату за обслуживание. Средняя маржа по прибыли до уплаты процентов и налогов (EBIT margin) для продуктовых ритейлеров в Европе составляет 3,7% (средневзвешенное значение по сектору в 2020 году). Таким образом, по оценке Euler Hermes, если еще один процент продаж физических продуктовых магазинов в Европе начинает осуществляться через интернет, то это грозит снижением прибыли сектора на 500 млн евро при условии, что маржа продуктовых онлайн-магазинов равна нулю (что является оптимистичным сценарием). Если же маржа отрицательная и находится на уровне -5%, то потери могут составить 1,2 млрд. евро. В еще более пессимистическом сценарии прибыль может сократиться на 1,9 млрд. евро (см. рис. 4).

Рис. 4. Объем прибыли, находящийся под угрозой при переходе 1% продаж из физических магазинов в онлайн (миллионов евро, ЕС-27 и Великобритания)

Источники: расчеты Euler Hermes, Allianz Research, Евростат, Bloomberg

Великобритания и Франция подвергаются наибольшему риску. Проблема, которую представляет собой электронная коммерция для продуктовых ритейлеров, будет сильно отличаться от страны к стране в зависимости от структуры рынка:

- С наибольшим риском сталкиваются Великобритания и Франция, учитывая и без того высокий уровень проникновения продовольственной электронной коммерции в этих странах. В обеих странах наблюдается более высокая рыночная концентрация. Кроме того, там на рынке доминирующее положение занимают сильные игроки из сегмента супермаркетов и гипермаркетов, которые сравнительно рано начали продавать продовольственные товары через интернет. Например, сервис «на ходу» (drive-through) и онлайн-покупки с самовывозом (click-and-collect) – отличительная черта французского рынка.

- Несмотря на то, что в Германии наблюдается еще более высокая рыночная концентрация, рынок там гораздо менее зрелый: местные конкуренты не так охотно расширяют свои онлайновые продажи. Это особенно характерно для дискаунтеров, чья доля на рынке в Германии является самой высокой среди всех крупных европейских стран (35% в Германии и лишь 10–15% в других крупных европейских государствах), и чье конкурентное преимущество всегда состояло в низких розничных ценах.

- На итальянском и испанском рынках конкурентная среда гораздо более фрагментирована: иностранные фирмы (Auchan, Carrefour) конкурируют с отечественными тяжеловесами, а множество более мелких, часто региональных игроков объединяют свои центры закупок. Фрагментация рынка в сочетании с конкретными предпочтениями потребителей может объяснить более низкое проникновение электронной торговли в этих странах, однако 2020 год продемонстрировал реальный интерес потребителей к покупкам через Интернет (онлайновые продажи выросли на 60–65%).

Двойная угроза – доле рынка и прибылям – побудит ритейлеров придать более важное значение электронной коммерции в своих стратегических программах, сосредоточив внимание на трех основных направлениях:

- Адаптация ассортимента своих магазинов и изменение направленности инвестиций, чтобы приспособиться к большему проникновению электронной коммерции. Супермаркеты и гипермаркеты являются таким же «универсальным магазином», как и современный веб-сайт, и поэтому они в наибольшей степени подвержены риску снижения посещаемости и, соответственно, сокращения инвестиций и торговых площадей.

- Инвестиции в цифровые возможности, позволяющие повысить эффективность для обеспечения прибыльности онлайновых продаж на одном уровне с физическим ритейлом. В период пандемии были добавлены новые мощности, чтобы обслуживать как можно больше клиентов за короткий период времени, но возвращение к более устойчивым моделям роста должно позволить уделять больше внимания тщательному планированию и рентабельности. Это потребует изменения существующей логистической инфраструктуры и создания новых систем, в значительной степени опирающихся на технологии автоматизации складских помещений.

- Партнерство с компаниями в быстрорастущей экосистеме продовольственной электронной коммерции. В последние несколько месяцев наблюдается рост числа совместных проектов с участием продовольственных ритейлеров и частью компаний, работающих в области так называемых пищевых технологий (food technology companies), включая:

- Компании, специализирующиеся на доставке еды (Deliveroo, JustEat, Delivery Hero и т. д.), которые теперь выходят за рамки предоставления только готовых блюд.

- Компании, предоставляющие услуги по персональным покупкам для клиентов (Everli…), в которых трудятся внештатные работники, занимающиеся подбором товаром в магазинах и их доставкой до порога жилья покупателя на манер Uber.

- Компании быстрой торговли (Gorillas, Getir, Cajoo и т. д.), управляющие городскими «темными магазинами» (центрами исполнения заказов, dark stores) с обычно ограниченным ассортиментом товаров, но обещающие при этом сверхбыструю доставку.

- Компании, оказывающие логистические услуги в области электронной коммерции и предлагающие все – от программного обеспечения до складского оборудования (Ocado) – с целью обеспечения эффективной по затратам логистики для ритейлеров (см. рис. 5).

Рис. 5. Матрица «район охвата обслуживанием/набор услуг»

Источники: Euler Hermes, Allianz Research

Статья подготовлена компанией Euler Hermes

Читайте также:

Foodtech-рынок в России: стратегии лидеров

Shein: как загадочная платформа из Китая захватила американский fashion-рынок?

Как Alibaba развивает сеть клубных гипермаркетов Hema X

Организация дистанционной торговли и поддержка в «1С»

NielsenIQ: как онлайн-продажа алкоголя повлияет на индустрию FMCG?

SPI robotics – интегратор сервисных роботов Pudu в России – расширил свой портфель решений.