Авторы обзора о ритейле в Японии

Руководитель проекта Денис Передерин, аналитика по Японии: Юлия Перемитина, Нелли Абубакирова, Константин Пинчуковский.

Реклама на retail.ru

Получайте новости

индустрии ритейла первым!

Поделиться

Розничная торговля во всем мире меняется так быстро, что некоторые исследователи уже называют итог трансформации «Новым ритейлом». Страны, в которые пандемия пришла раньше, помогают увидеть вектор развития этих изменений. Студенты Школы востоковедения факультета мировой экономики и мировой политики НИУ ВШЭ подготовили аналитический обзор влияния COVID-19 на ритейл в Азии и на Ближнем Востоке. Одним из заказчиков этого исследования выступила сеть «Азбука вкуса». Мы публикуем это исследование в четырех статьях, посвященных Южной Корее, Японии, Китаю, Ближнему Востоку. В четвертой части также будут выделены общие для восточного региона тренды Нового Ритейла.

По данным Trading Economics, в связи с пандемией COVID-19 реальная заработная плата в Японии сократилась на 0,7% в апреле (в сравнении с предыдущим месяцем) и на 2,1% в мае, что стало максимальным падением за последние пять лет. Соответственно, покупательская способность населения также упала, что негативно повлияло на общее количество продаж.

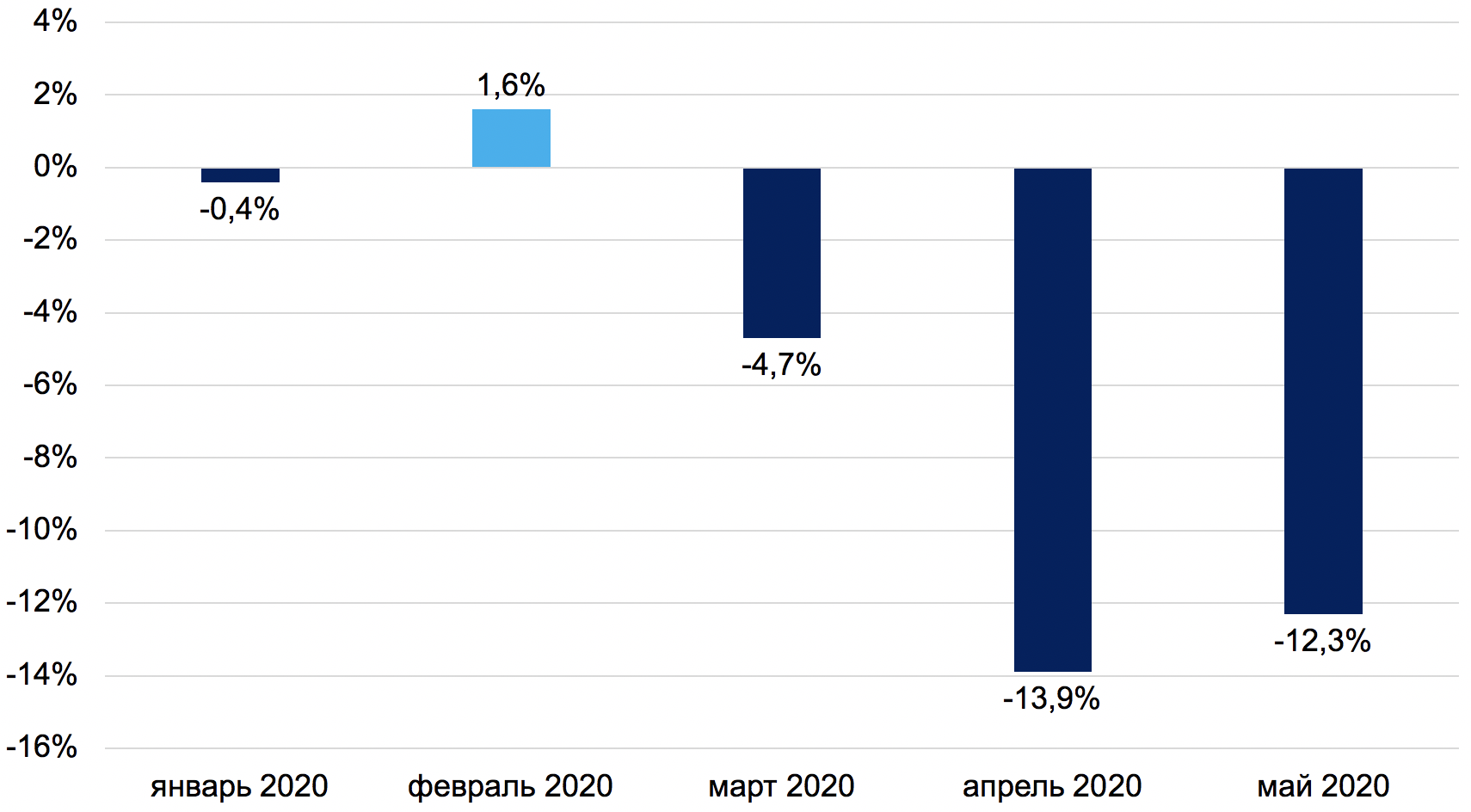

C октября 2019 года в Японии наблюдается резкое падение общего объема продаж в связи с повышением налога на потребление с 8% до 10%, – отмечает Trading Economics. Общая ситуация усугубилась в марте 2020 года из-за ситуации с COVID-19 (рис. 1).

Trading Economics.com также наблюдают падение объема продаж по основным категориям товаров: одежда и аксессуары, автомобили, машины и оборудование, топливо. Кроме того, упали продажи лекарств и косметических принадлежностей. Единственной категорией покупок, объем которых увеличился, стали продукты питания. В месячном же исчислении розничные продажи выросли на 2,1% в мае, впервые с февраля.

В целом японские потребители очень консервативны и предпочитают покупать офлайн. Так, согласно исследованию потребительской лояльности McKinsey, даже на фоне пандемии 91% японцев остались лояльны привычным магазинам. Лишь 8% респондентов с марта 2020 года попробовали шопинг на новых сайтах, отмечает McKinsey. Что касается офлайн-шопинга, то 7% респондентов совершали покупки в новых продуктовых магазинах, и лишь 6% сменили основной продуктовый магазин.

В исследовании McKinsey также отмечается, что cреди всех покупок онлайн во время пандемии выросли покупки в таких категориях, как развлечения и электронные товары (рис. 2).

Также, согласно McKinsey, объем потребления продуктов питания вырос, но во время пандемии их покупали преимущественно офлайн. Кроме того, это крупнейшая категория товаров для офлайн-сегмента во время пандемии (рис. 2). Важно отметить, что, по данным JapanTimes, Япония является одним из самых ценных продовольственных рынков в мире, стоимость которого превышает 50 триллионов йен (466,42 миллиарда долларов) в год.

Рассматривая потребление продуктов питания, стоит отметить, что до пандемии 35% японцев регулярно питались вне дома, что примерно в полтора раза выше общемирового уровня (19%). Согласно аналитическому отчету Statista, сектор доставки еды в Японии рос медленно, однако в период до пандемии он занимал 6-е место в мире с объемом в $3,1 млн.

Из-за карантина японцы стали чаще готовить и есть дома. Это привело к росту спроса на готовые продукты (например, замороженные блюда и соусы). В среднем, на 14% чаще японцы стали готовить дома, и на 20% выросло потребление замороженных блюд и лапши быстрого приготовления, – заявляют в аналитическом отчете McKinsey.

При этом с самого начала пандемии выросло количество заказов на доставку еды через агрегаторов. Например, в UberEats, который занимает 15% рынка доставки еды в Японии, контрактов с ресторанами в марте стало на 20% больше, пишет Kyodo (крупнейшее независимое информационное агентство Японии). Стоит отметить, что до пандемии Uber Eats не пользовался популярностью в Японии.

В McKinsey считают, что популярность онлайн-шопинга после полного снятия карантинных мер должна вырасти на 9%. Кроме того, потребители будут на 12% реже посещать торговые центры. Сфера развлечений также практически полностью перейдет в онлайн.

Эксперты отмечают запоздалый эффект пандемии: лишь к июню 2020 г. более 85% компаний признали ее влияние. В условиях медленного роста онлайн-шопинга, консерватизма со стороны потребителей и несвоевременного реагирования компаний, продажи в традиционных для японцев офлайн-секторах (например, одежда) упали. Так, продажи Fast Retailing Co., Ltd., холдинга, владеющего Uniqlo и GU – крупнейшими брендами повседневной одежды, – просели на 57% в апреле, пишут в Reuters. При этом компания ожидает снижения операционной прибыли в 2020 г. на 50% вместо заявленных в начале пандемии 44%, сообщил Business Of Fashion.

Пандемия, похоже, ускорила переход на e-commerce. Так, например, согласно Asia Nikkei (одна из ведущих медиакорпораций Японии в сфере экономики и финансов), розничная сеть товаров для дома и одежды MUJI стала первым крупным брендом на маркетплейсе Amazon Japan при наличии уже существующего собственного интернет-магазина.

Однако в настоящее время Aeon заявил о расширении найма упаковщиков онлайн-заказов, тогда как наблюдаются проблемы с наймом доставщиков этих заказов, – отмечает JapanTimes. Несмотря на это Aeon ожидает, что онлайн-продажи товаров вырастут на 50% и составят около 10% от всех продаж к концу финансового года.

Авторы обзора о ритейле в Японии

Руководитель проекта Денис Передерин, аналитика по Японии: Юлия Перемитина, Нелли Абубакирова, Константин Пинчуковский.

Почитайте другие части исследования:

Ритейл во время COVID-19: Республика Корея

Ритейл во время COVID-19: Китай

Ритейл во время COVID-19: Ближний Восток и общие тренды

Вас также могут заинтересовать статьи:

Бум потребления в Китае после COVID-19

Nielsen: экономия и «сделай сам» – новые привычки потребителей

Оператор индустрии развлечений делится планами.