Авторы обзора о ритейле на Ближнем востоке

Руководитель проекта Денис Передерин, аналитика: Артем Попов, Александра Егорова, Марк Ермаков, Шерхан Уктамов.

Реклама на retail.ru

Получайте новости

индустрии ритейла первым!

Поделиться

Пандемия заставила ритейл стремительно меняться. Те страны, куда COVID-19 пришел раньше, в первую очередь столкнулись с изменениями в поведении покупателей и почувствовали новые тренды. Студенты Школы востоковедения факультета мировой экономики и мировой политики НИУ ВШЭ подготовили аналитический обзор влияния COVID-19 на ритейл. Его ценность в том, что работа написана «по горячим следам» событий, которые еще не закончились и продолжают влиять на рынок. Одним из заказчиков этого исследования выступила сеть «Азбука вкуса». Исследование публикуется в четырех статьях, посвященных Южной Корее, Японии, Китаю, Ближнему Востоку. В этой части также выделяются общие для стран Азии и Ближнего Востока тренды нового ритейла.

Согласно прогнозам МВФ, экономический кризис приведет к сокращению ВВП в странах Совета сотрудничества арабских государств Персидского залива (Саудовская Аравия, ОАЭ, Кувейт, Катар, Бахрейн, Оман) в 2020 г. на 3,9% по сравнению с показателями 2019 г.

В странах Персидского залива еще до пандемии COVID-19 был достаточно развит сегмент покупки продуктов питания онлайн. Введение карантина и переход на самоизоляцию только подстегнули переход на цифровые каналы покупок в большинстве стран.

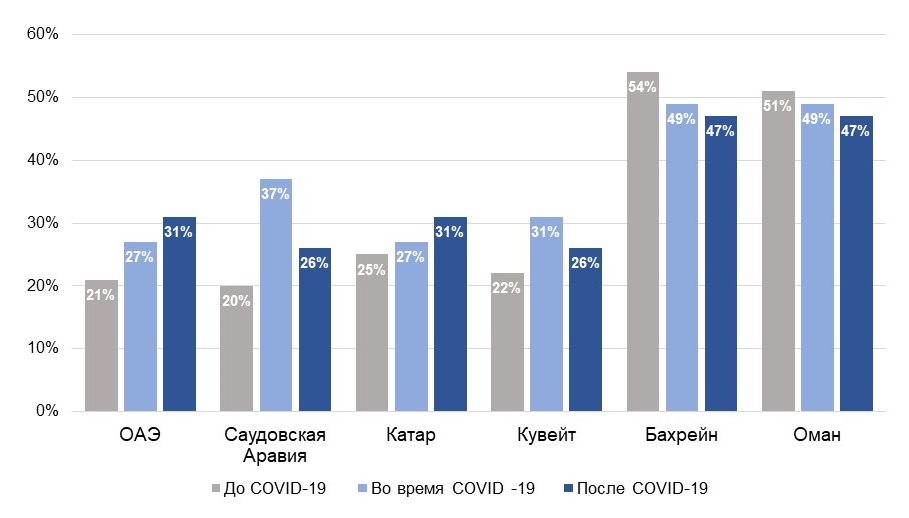

Полученный потребителями опыт приведет к росту использования онлайн-сегмента после пандемии COVID-19, его доля среди каналов продаж, согласно исследованию, вырастет на 4–10% (см. рис. 1) в соотношении с показателями до распространения вируса. Характерно, что обратная картина наблюдается в тех странах, в которых еще до пандемии на онлайн-сегмент приходилось больше 50% продаж, – Бахрейне и Омане. В данных странах покупка продуктов, не выходя из дома, наоборот, уменьшилась, тренд на сокращение онлайн-продаж сохранится и после COVID-19.

Успеху онлайн-сегмента в странах Персидского залива способствуют представленность в нем 14 игроков (по состоянию на 2019 г.), и, как следствие, высокая конкуренция. В регионе действуют 2 ритейл-сети, выдающие в офлайн-магазинах онлайн-заказы, 5 ритейл-сетей, доставляющих онлайн-заказы со складов до клиента, и 7 сервисов, доставляющих клиенту заказ из выбранного им магазина. Последняя модель позволяет сократить срок доставки продуктов до 30 минут. Клиент с помощью мобильного приложения составляет заказ на доставку продуктов из выбранного им магазина, а курьер собирает заказ и доставляет его.

По результатам опросов Choueiri Group, проведенных в Саудовской Аравии, потребители выбирают онлайн-каналы при приобретении молочных продуктов (69% от числа опрошенных), фруктов и овощей (67%), хлеба (62%).

Обзор изменений, происходящих в розничной торговле Южной Кореи, Японии, Китая, Ближнего Востока, позволяет сделать выводы об общих тенденциях в регионах в период распространения COVID-19.

В 2020 году ритейл меняется очень быстро, и многие технологии, которые воспринимались как футуристичные проекты, неожиданно стали востребованы уже сегодня. Экосистемы ритейла стран Азии и Востока оказались готовы к этим изменениям в разной степени. Нельзя не отметить ряд общих факторов, на фоне которых происходят трансформационные процессы.

Этот фактор имеет общемировой характер, и он относится ко всем потребительским группам населения рассматриваемых стран, включая и обеспеченные слои покупателей. Общая мировая экономическая ситуация повлияла как на китайских обеспеченных торговцев, чьи доходы напрямую связаны с покупательской способностью, так и на арабский мир, связанный с ценами на нефть, спрос на которую в период пандемии упал.

Привычки потребителей, считающиеся прежде незыблемыми, изменились. Структура спроса на многие товарные группы изменилась.

Падение спроса на некоторые категории (одежда, мебель, украшения, автопром)

Эти категории имели важное значение в азиатском мире – ведь они служили своеобразным маркером социального успеха. Рост потребления многих из этих товарных групп объяснялся растущими доходами населения и желанием обозначить свой социальный статус. Важным условием для этого является демонстрация этих товаров другим людям, что в условиях карантинных мер оказалось затруднительно и, как следствие, отразилось на их спросе.

Рынок отреагировал на изменение структуры спроса понижением цен на многие невостребованные товары и повышением цен на отдельные продукты. По всем исследуемым странам наблюдались повышения розничных цен в продуктовом секторе.

Обзор также позволяет выделить ряд тенденций в изменении технологий розничной торговли, которые проявляются во многих странах.

Бесконтактность – это новое условие безопасности, которое подчеркивает соответствие ритейлера новым мерам и заключается в комплексном подходе ко всему пользовательскому опыту – от офлайн-покупок до логистических процедур. Для России эти меры также стали обычной практикой, однако игроки азиатских рынков (КНР, Японии, Ю. Кореи) оказались более подготовленными опыту эпидемиологических вспышек в прошлом.

Новые условия торговли продиктовали новые правила к подходу формирования «пользовательского пути» ( customer journey), равно как и всего клиентского пути. Наиболее гибкие подходы сформированы в Китае, где в условиях более жесткого карантина ритейлеры оказались более подготовленными в плане полного пересмотра перечня процедур, связанных с клиентским опытом.

В тех сегментах и странах, где сам сектор интернет-торговли не был так развит, как, например, в Китае или Южной Корее, – в странах Персидского залива или в консервативной Японии – был произведен пересмотр как со стороны потребителей, так и со стороны рынка и предложений услуг, связанных с интернет-продажами. Кроме этого, «повзрослела» аудитория интернет-продаж – прежде всего за счет подключения старших возрастных категорий, которые до пандемии были консервативны в отношении интернет-торговли.

Общий тренд на роботизацию в рассматриваемом регионе был заложен давно. Однако еще в прошлом 2019 году исследования показывали, что за трендом роботизации подчас скрывается желание ритейлеров и инвесторов продемонстрировать технологии будущего без возможности применить их прямо сейчас – ввиду экономической нецелесообразности. Так, подчас в Китае открывались магазины без продавцов, создавались яркие PR-истории и репортажи, а затем магазины закрывались, вытесняемые традиционным ритейлом.

Однако в период пандемии роботизация как способ решения логистических и иных задач, связанных с торговлей, вновь вышла на передний план, отложив на потом вопрос об экономической целесообразности. Пилотные решения роботизации Южной Кореи и Китая вновь актуальны для масштабирования во всем мире, если докажут свою надежность.

Доставка становится ключевым фактором успешности и выживаемости розничного бизнеса во всех рассматриваемых странах. В связи с чем наблюдается системный рост спроса на курьеров и, как следствие, кадровый недостаток. Трендом-следствием явилась «уберизация» курьерской услуги, как в переносном смысле (когда курьерские услуги предоставлял персонал, изначально связанный с другими обязанностями), так и в прямом – для компании UBER это стало большим подспорьем для налаживания нового вида сервиса по всему миру.

Роль продавца в восточном мире трудно переоценить: умение подать преимущество своего товара всегда было прерогативой хорошего продавца, этим, в частности, и объяснялось скептическое отношение к онлайн-торговле в арабском мире. Введенные в Китае в широкое использование еще до пандемии продажи через стримы блогеров – как модель торговли – набирают популярность в других регионах. Китай при этом до сих является лидером в этом сегменте, так как в других странах модель не приобрела еще достаточной популярности

Для западных потребителей покупка продуктов для приготовления пищи является естественным делом, и подчас им трудно поверить, что большинство покупок еды, совершаемых азиатским потребителем, – это полуфабрикаты или продукты, которые требуют минимальных затрат для употребления в пищу. В Азии всегда было принято питаться вне дома. Для этого была масса причин, но в первую очередь – экономическая обоснованность: питаться в ресторане было не только быстрее, но и дешевле. И поэтому приготовление полного цикла рациона в домашних условиях небольших азиатских кухонь явилось довольно серьезным вызовом для азиатского рынка.

Тенденция на экологичность и свежесть продуктов была выявлена еще до пандемии, а в карантинный период прибавились противовирусные меры. В арабских магазинах появляются гидропонные фермы, корейские интернет-ритейлеры имеют прямые договоры с фермерами – тренд на быстроту доставки свежевыращенных продуктов в условиях нового ритейла будет только расти.

Еще одной причиной падения спроса во время карантина было ограничение на физическое посещение магазинов. Очень часто это конвертировалось в покупку прямо на месте, и для поддержания спроса многие ритейлеры стали запускать новые сервисы, которые не были так актуальны в предыдущий период (например – онлайн-примерка в южнокорейском кейсе, адаптация приложений для пожилых в Китае).

Вендинговые автоматы широко распространены в странах Азии. Магазины без продавцов, как уже было отмечено, были запущены в пилотном режиме еще до пандемии, и с учетом общей обеспокоенности относительно эпидемиологической обстановки стоит ожидать развития новых решений в этих секторах.

Как известно, новый ритейл родился в Китае, в этом смысле вполне логично ожидать лидерской роли этого рынка в плане тех трендов, которые, стартовав изначально в Китае, могут перекинуться на другие рынки. Некоторые из таких трендов, например, «групповые покупки», всегда считались наиболее удобными для азиатских покупателей, которые всегда легче кооперируются между собой, нежели потребители в Европе. Однако обстоятельства эпидемиологической обстановки могут изменить и поведение потребительских групп.

Новый ритейл по всему миру переживает второе рождение – вынужденная необходимость применения новых технологий в торговле позволяет справиться с вызовами пандемии COVID-19. Несмотря на региональные особенности тренд на глобализацию процессов торговли усиливается, и российским ритейлерам и стартапам стоит присматриваться к передовому опыту стран Азии и Востока.

Авторы обзора о ритейле на Ближнем востоке

Руководитель проекта Денис Передерин, аналитика: Артем Попов, Александра Егорова, Марк Ермаков, Шерхан Уктамов.

Почитайте другие части исследования:

Ритейл во время COVID-19: Япония

Вас также могут заинтересовать статьи:

Бум потребления в Китае после COVID-19

Nielsen: экономия и «сделай сам» – новые привычки потребителей

Оператор индустрии развлечений делится планами.