Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

Привлечение на Востоке

«Конечно, очень жаль терять такой рынок. Нам казалось, что после вступления России в ВТО все только начинается. Но риски есть риски»,– вздыхает нью-йоркский инвестбанкир. Первые полосы самых главных газет США уже третью неделю заняты ситуацией вокруг Украины, в день нашего разговора утренние выпуски обсуждали последствия заявления лидеров G7 о необходимости продолжать давление на Россию, через два дня в лифтах на Уолл-стрит обменивались цитатами из брюссельской речи Барака Обамы. Многие американские финансисты убеждены: бизнес, как раньше, с Россией больше не пройдет, хотя формально выводить компании из РФ на IPO или привлекать для русского бизнеса кредиты никто не запрещал. По словам инвестбанкиров, дело не в неформальных рекомендациях американских чиновников не

работать с русскими (так пока вопрос никто не ставил), а в возросших рисках. «Никто не понимает, каковы следующие шаги Кремля. Но также никто не понимает, по какой логике будут выбираться объекты для санкций и кто завтра окажется в новом черном списке. Даже если есть друзья в Вашингтоне, узнать все заранее не получается. Раз президент занял жесткую позицию, даже если ничего не случится, обычный бизнес восстановится уже при новом президенте, то есть через два с половиной года. Так что пока лучше особо не рисковать»,– говорит один из собеседников «Власти».Динамика российского фондового рынка и курс рубля на прошлой неделе не поддерживали столь скептичные настроения – рынок интерпретировал высказывания политиков как признание того, что дальше точечных санкций дело не пойдет. Однако хедж-фонды, инвестбанки и прямые инвесторы заняты переоценкой долгосрочных рисков. По словам аналитиков, делать резкие движения и бежать из России никто не будет – следует ожидать скорее плавного ухода, связанного как с политикой, так и с замедлением роста (а в худшем случае – с рецессией).

Есть хотя бы один положительный момент – настроение у коллег в Лондоне еще хуже, шутят американские инвестбанкиры. Действительно, для Лондона русские были одними из самых перспективных клиентов. На Лондонской фондовой бирже торгуется 53 компании с общей капитализацией $500 млрд. Долгое время именно Лондон был главным источником капитала и наиболее предпочтительной площадкой для россиян, однако из-за ситуации вокруг Украины это может измениться. По крайней мере, планировавшиеся на LSE в первой половине года IPO российской «дочки» Metro Cash & Carry и группы «Детский мир» могут быть перенесены. Согласно отчету агентства недвижимости Knight Frank, в 2013 году русские клиенты были главными иностранными покупателями недвижимости в Лондоне ценой свыше Ј1 млн – на нее было потрачено свыше Ј500 млн. Недавняя статья британского эксперта Бена Джуды в New York Times, в которой он упрекнул власти Великобритании и лондонский Сити в цинизме, вызвала бурную реакцию со стороны официальных лиц Соединенного Королевства. «Оно и понятно, что они так всполошились: этот парень в целом прав»,– говорит американский инвестбанкир.

Общее мнение Уолл-стрит состоит в том, что в краткосрочной перспективе российский бизнес, которому по-прежнему будут нужны площадки для IPO и источники кредитования, начнет активнее смотреть в сторону конкурирующих центров. Главными потенциальными бенефициарами называют Гонконг и Шанхай.

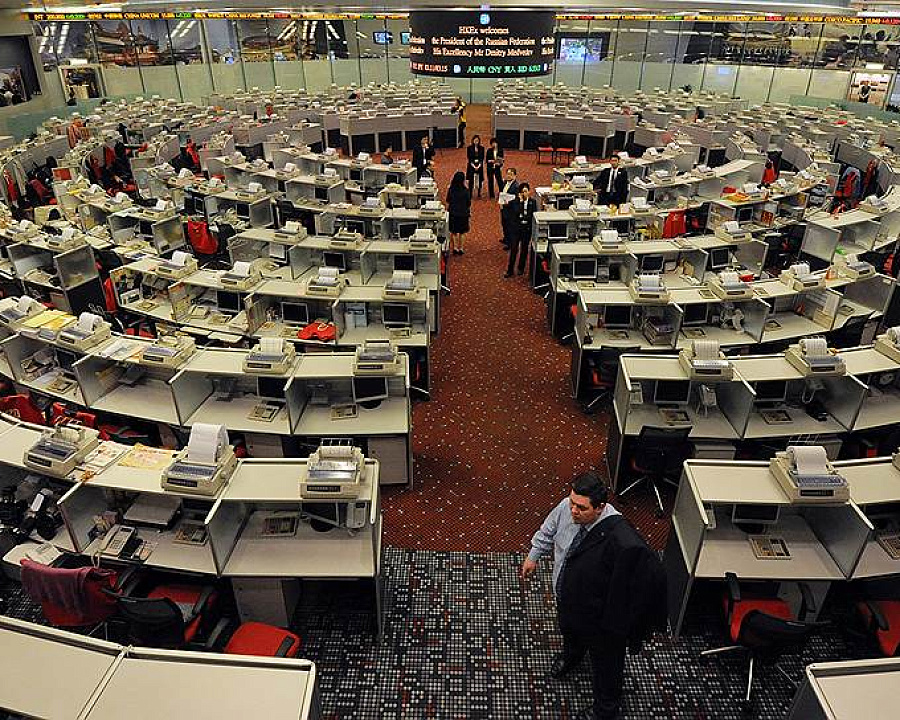

Наилучшие шансы забрать российских клиентов у Лондона и Нью-Йорка сейчас имеет Гонконг. Пока что это единственная незападная площадка, где у россиян есть удачные опыты размещений. Флагманом остается крупнейший в мире производитель алюминия «Русал». В феврале 2010 года обремененная долгом $15 млрд компания Олега Дерипаски провела IPO на Гонконгской фондовой бирже (HKEx) и выручила $2,2 млрд за 10% своих акций. Как признавался в интервью газете «Коммерсантъ» тогдашний глава Гонконга Дональд Цан, сделка отчасти была политической: он лично участвовал в решении вопроса об IPO «Русала» по просьбе тогдашнего президента РФ Дмитрия Медведева и «по-дружески тормошил» биржу. Расчет гонконгских властей был понятен. После кризиса 2008-2009 годов Гонконг впервые стал обгонять Лондон и Нью-Йорк по объемам привлеченного на IPO капитала. Биржа и городские власти рассчитывали, что подобная динамика убедит российские компании внимательнее приглядеться к возможностям Гонконга как финансового центра.

В городе действительно открылись офисы российских инвестбанков «ВТБ Капитал» и Renaissance Capital (последний, правда, вскоре закрылся). Свою «дочку» регистрирует Внешэкономбанк. Существуют и местные инвестбутики с русскими совладельцами, ориентированные на рынки СНГ, вроде Eurasia Capital Partners. Однако после IPO «Русала» никаких серьезных российских сделок так и не случилось: было небольшое частное размещение «Золота Камчатки», были юаневые облигации для ряда российских компаний, были небольшие прямые инвестиции (в основном на Дальний Восток), и все. «Главных причин две. Во-первых, Лондон для крупных русских компаний оказался привычнее: и лететь из Москвы ближе, и культура понятнее. Во-вторых, у местных инвесторов есть оправданный скепсис в отношении России. Риски работы в РФ высоки – есть и другие рынки»,– говорит Серджио Мэн из Eurasia Capital Partners.

Российский бизнес, которому по-прежнему будут нужны площадки для IPO и источники кредитования, начнет смотреть в сторону конкурирующих центров

Правда, в последнее время интерес к Гонконгу начал потихоньку возвращаться. Так, на январском Азиатском финансовом форуме (АФФ), который уже в седьмой раз организовывал гонконгский Совет по развитию торговли, Россию представлял замминистра финансов Алексей Моисеев. До того в пленарной дискуссии АФФ представитель РФ участвовал в далеком 2009 году – тогда делегацию возглавлял вице-премьер, министр финансов Алексей Кудрин. Интерес прежде всего представляет Гонконгская фондовая биржа, президент которой Чарльз Ли говорил на АФФ о желании биржи диверсифицировать клиентов и продолжать движение в сторону глобальной площадки.

Это желание вполне объяснимо. После прекращения серии IPO крупных китайских госкомпаний, которые происходили по окончании кризиса 2008-2009 годов и до 2011 года обеспечивали Гонконгской бирже первое место по количеству привлеченного капитала, в последние пару лет Нью-Йорк вернул себе безоговорочное лидерство. По данным отчета E&Y о глобальных размещениях, в 2013 году главным мировым центром был Нью-Йорк – как по количеству сделок, так и по объему привлеченного капитала. На NYSC и NASDAQ было совершено 228 сделок (25,7% от глобального объема) на сумму свыше $60,6 млрд (36,5%), ана HKEx – 68 сделок (7,9%) на $16,5 млрд (10,2%).

Гонконг может стать не только площадкой для размещений акций и облигаций (как суверенных, так и корпоративных), но и источником прямых инвестиций, указывает Серджио Мэн. Многие семейные фонды давно проявляли интерес к России, однако не видели достаточного желания работать в Азии с российской стороны. Теперь ситуация может измениться. По данным «Власти», на Азиатский форум в Боао помимо глав сырьевых корпораций собирается и руководство финансовых учреждений – Российского фонда прямых инвестиций, а также Газпромбанка. Поездки в Гонконг и в финансовые центры материкового Китая в ближайшее время планируют и менеджеры других крупных финансовых учреждений РФ.

Помимо возобновившейся конкуренции со стороны Нью-Йорка и Лондона у Гонконга появляется еще один мощный конкурент – Шанхай. В отличие от Гонконга, имеющего до 2047 года статус специального административного района КНР, где действует британское право, существуют независимые от Пекина регуляторы финансовых рынков и своя валюта, Шанхай является «нормальным» городом центрального подчинения в составе КНР. Однако с конца 2013 года китайские власти создают в Шанхае особую экономическую зону, которая должна помочь превратить город в глобальный финансовый центр. Этот проект курирует премьер Госсовета КНР Ли Кэцян.

Как рассказывал на АФФ вице-мэр Шанхая Ту Гуаншао, эксперимент предполагает постепенное сближение финансового законодательства с лучшими мировыми практиками, открытие биржи для иностранных эмитентов, а также отличный от остального Китая бизнес-климат (например, там будет открываться Facebook, который в КНР блокируется). «Роснефть» и «Газпром» еще до кризиса 2008 года заявляли об интересе к Шанхайской фондовой бирже как площадке для листинга, хотя тогда это было невозможно юридически. Теперь же – по мере снятия барьеров и выполнения китайским руководством заявленных планов превращения Шанхая в крупный центр IPO и привлечения финансирования – вполне возможно.

Александр Габуев, Журнал «Коммерсантъ Власть»

«Азбука вкуса»: «Надо за 20% бюджета защищаться от 80% киберугроз»

За какой уровень сервиса крупный фуд-ритейлер готов платить больше провайдеру ИБ-услуг.