Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

Парфюмерно-косметический ритейл: темпы роста снижаются

Доля России на мировом парфюмерно-косметическом рынке составляет 3-3,5% с тенденцией к росту. Однако по уровню потребления парфюмерно-косметических товаров Россия по-прежнему отстает от ЕС. По оценке аналитиков РБК.research, в России среднегодовые траты на душу населения составили около 76 евро, а в Германии – более 135 евро.

Большой потенциал розничного рынка привлекает в Россию зарубежные компании, за последние несколько лет открылись производственные площадки таких компаний, как L«Oreal, Procter & Gamble, Henkel, Avon. В 2011 г. концерн Unilever приобрел крупнейшего российского производителя косметики – концерн »Калина".

Российские производители работают главным образом в среднем и нижнем ценовых сегментах, включая контрактное производство продукции зарубежных компаний. Наиболее слабые позиции у российских производителей в категориях декоративной косметики и средств по уходу за лицом и телом высокоценового и премиального сегментов. Одной из особенностей отечественного рынка является сильная зависимость от импорта, как со стороны производителей (импорт сырья), так и со стороны продавцов (импорт готовой продукции). Вступление России в ВТО может оказать на рынок весьма позитивное влияние, однако реальные результаты будут заметны не раньше конца 2014 года.

Российский парфюмерно-косметический ритейл – один из быстро развивающихся сегментов розничной торговли в целом, даже в условиях кризиса этот рынок показал рост. В 2012 г. динамика рынка замедлилась на фоне ухудшения экономической конъюнктуры, однако номинальные темпы прироста в рублях составили чуть более 10% (2011 г. – 18%).

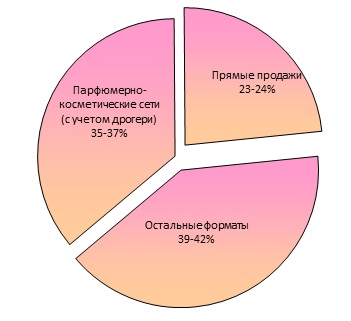

Среди ключевых каналов реализации парфюмерно-косметической продукции можно выделить следующие: прямые продажи, включая продажи по каталогам, и специализированные сетевые магазины. Суммарно они обеспечивают более 55% розничных продаж парфюмерии и косметики. В 2011-2012 гг. начала расти доля интернет-продаж, однако оценить ее сложно из-за отсутствия достаточного объема данных.

Специализированные парфюмерно-косметические сети, включая сети дрогери и сети по продаже натуральной косметики, занимают 35-37% рынка, причем доля дрогери ежегодно увеличивается. По данным РБК.research, доля сетей формата «дрогери» в 2012 г. составила, по предварительной оценке, около 12% розничного парфюмерно-косметического рынка. Супермаркеты и бутики растут медленнее, поскольку уровень доходов жителей во многих регионах РФ не позволяет много тратить на покупку парфюмерии и косметики, а потенциал крупных городов близок к исчерпанию. Кроме того, уровень торговой наценки в супермаркетах и бутиках гораздо выше, чем в дрогери, что также отражается на среднем чеке сетей.Неплохо растут продажи натуральной и органической косметики, во многом это связано со стремлением россиян к здоровому образу жизни и заботой о собственном здоровье. Растущий спрос на косметику из натуральных ингредиентов стимулирует развитие специализированных сетей, предлагающих покупателям именно такую продукцию. Сейчас в данном сегменте работают следующие торговые сети: «Ив Роше», The Body Shop, «Для Душа и Души», L'Occitane, LUSH, Megumi, Stenders, Botanicus, Bottega Verde, Fresh Line и другие компании. По данным РБК.research, на сети монобрендовых магазинов натуральной косметики в 2012 г. пришлось около 9% розничных продаж парфюмерно-косметических товаров.

С точки зрения географического распределения сетевых парфюмерно-косметических магазинов, включая формат «дрогери», лидером на протяжении нескольких лет остается Центральный федеральный округ (ЦФО). По данным РБК.research, в ЦФО находится около 30% общего количества сетевых торговых точек, торгующих парфюмерно-косметическими товарами. На втором месте – Приволжский федеральный округ, где работает чуть более 19% сетевых парфюмерно-косметических магазинов, на третьем – Северо-Западный федеральный округ (15%).

Доля ЦФО постепенно снижается, поскольку экспансия сетей более активна в Приволжском, Северо-Западном и Южном ФО. По темпам прироста количества сетевых магазинов в 2012 г. лидирует Северо-Кавказский федеральный округ (+157%), причем ритейлеры наиболее активно осваивают рынок Ставропольского края. Растет количество сетевых точек и в Южном федеральном округе (ЮФО), значительный вклад в развитие сетевого ритейла ЮФО внесла активно развивающаяся сеть «Магнит Косметик». В Приволжском ФО количество сетевых магазинов увеличилось на 35%, что связано с активным развитием сетей «Рубль Бум» и «Магнит Косметик», а также сетей по продаже натуральной и органической косметики. В остальных федеральных округах темпы прироста не превысили 20 процентов.

Что касается перспектив развития рынка, то они во многом зависят от уровня доходов и покупательной способности россиян. Согласно прогнозу МЭР РФ, в 2013 г. реальные темпы прироста доходов составят 3,7%, в 2014-2015 гг. – чуть более 5 процентов. Замедление темпов роста реальных доходов населения на фоне роста тарифов ЖКХ и обязательных платежей продолжит негативное влияние на покупательную способность россиян, в особенности на товары непродовольственной группы. За счет этого в 2013-2015 гг. стоимостной объем розничного рынка парфюмерно-косметических товаров будет увеличиваться более скромными темпами и вряд ли превысит 11-13% (в рублях).

Более подробную информацию о рынке розничной торговли парфюмерно-косметической продукцией можно узнать из исследования РБК.Research: «Российский парфюмерно-косметический ритейл в 2011-2012 гг. и прогноз на 2013 год (обновленная версия)».

О рынке оптического ритейла, стратегии и развитии сети, онлайн-продажах очков и многом другом.