Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

Обзор рынка торговой недвижимости Москвы в 1-м полугодии 2014

Итоги и прогноз

В июле 2014 г. МВФ существенно понизил прогноз роста ВВП РФ с 1,3% до 0,2% – 2014 г. и с 2,3 до 1% – 2015 г. – это самые низкие темпы роста среди всех крупных экономик мира. Ужесточение доступа на внешний финансовый рынок в силу введения санкций ведет к ослаблению рубля и росту внутренних ставок: с 28.07.2014 ЦБ повысил ключевую ставку до 8%.

Денежные доходы населения

Средняя номинальная заработная плата, начисленная за май 2014 г. по полному кругу организаций составила 58 422 руб. По сравнению с апрелем 2014 г. она уменьшилась на 9,2%, по сравнению с маем 2013 г. выросла на 9,5%. Реальная заработная плата, рассчитанная с учетом инфляции, в мае 2014 г. составила 101,9% к уровню мая 2013 г. и 90,2% – к уровню апреля 2014 г. В настоящее время в структуре денежных доходов населения оплата труда и выплаты социального характера занимают около 40% (по России – свыше 65%). Доходы от собственности составляют 15,0%-16,5%, прочие доходы (доходы от имущества, продажи валюты и пр.) – 27%-28%. В ближайшее время значительных изменений в структуре доходов не предполагается: на 1-2% увеличатся доля доходов от оплаты труда и предпринимательской деятельности .

Инфляция по итогам 1 полугодия 2014 г. (в % к декабрю 2013) составила 5,3% (3,7% за аналогичный период прошлого года).

Оборот розничной торговли в Москве за январь- июнь 2014 г. составил 2 043,5 млрд. руб., что в сопоставимых ценах на 2,6% больше, чем за аналогичный период прошлого года. При этом, это самый низкий показатель после 2009 г., когда по итогам 1 полугодия оборот розничной торговли сократился на 2,6%.

Общий объем оборота розничной торговли на 82% был сформирован торгующими организациями и индивидуальными

предпринимателями, осуществляющими деятельность вне рынка, на 18% – за счет продажи товаров на розничных рынках и ярмарках (в январе-июне 2013 г. – 81,3% и 18,7% соответственно).

В структуре оборота розничной торговли на пищевые продукты, включая напитки и табачные изделия приходится 51,3% общего объема, на непродовольственные товары – 48,7%.

Общее предложение торговых(арендопригодных) площадей в качественных ТЦ столицы по итогу 1 полугодия 2014 г. составило 4 140 тыс. кв.м. Обеспеченность качественными торговыми площадями составляет около 350 кв.м GLAна 1 000 жителей.

Основные показатели рынка торговой недвижимости, 1 полугодие 2014

|

Основные показатели |

1-e полугодие 2014 |

|

Оборот розничной торговли, млрд. руб. (январь-июнь) |

2 043,5 |

|

Объем предложения в качественных ТЦ по итогам периода, GLAтыс. кв.м. (Данные официального «Прогноза социально-экономического) |

4 140 |

|

Общий объем открытых в 1 полугодии ТЦ, GLA, кв.м |

226 |

|

Общий объем заявленных к вводу торговых площадей, 2 полугодие 2014, GLA, тыс. кв.м |

650-700 |

|

Уровень вакантных площадей, % |

2-3% |

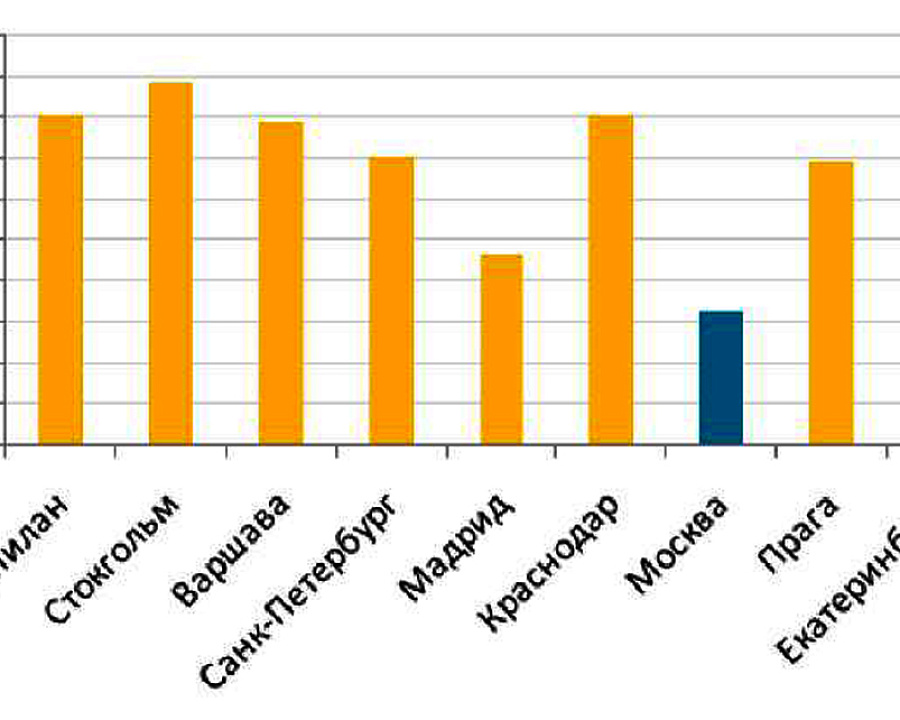

Обеспеченность торговыми площадями на 1 000 жителей

|

|

По итогам 1 полугодия 2014 г. прирост предложения качественных торговых площадей GLAсоставил 226 тыс. кв.м.

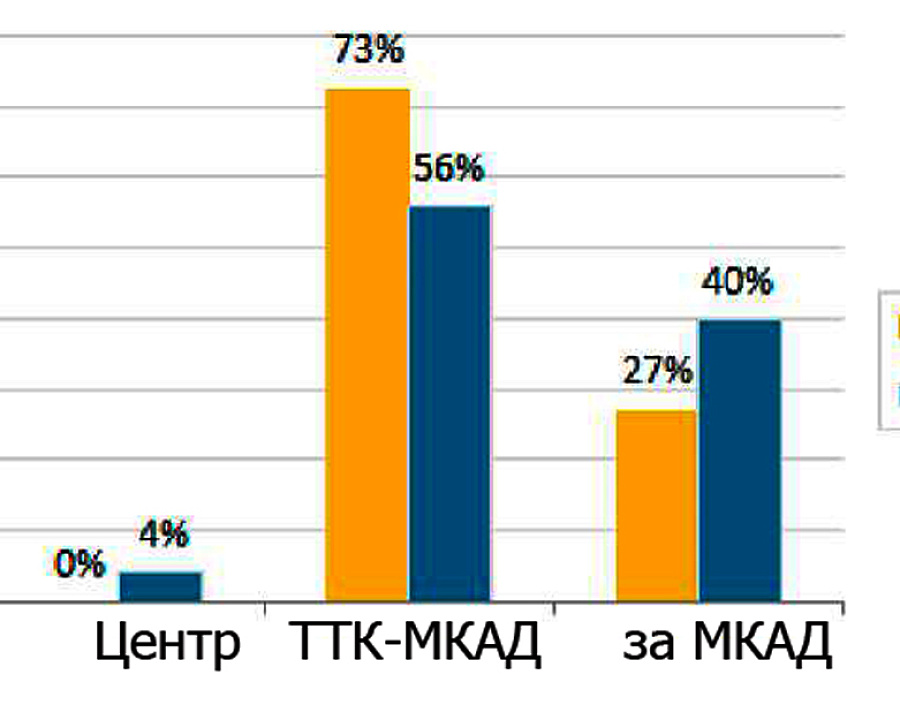

Продолжается децентрализация рынка. Основной ввод торгово-развлекательных проектов располагается за пределами ТТК. Тенденция смещения крупных торгово-развлекательных проектов к МКАД увеличивается (наличие свободных участков под застройку, децентрализация расположения районов нового жилого строительства).

Распределение нового предложения по локации, 2013,2014

|

|

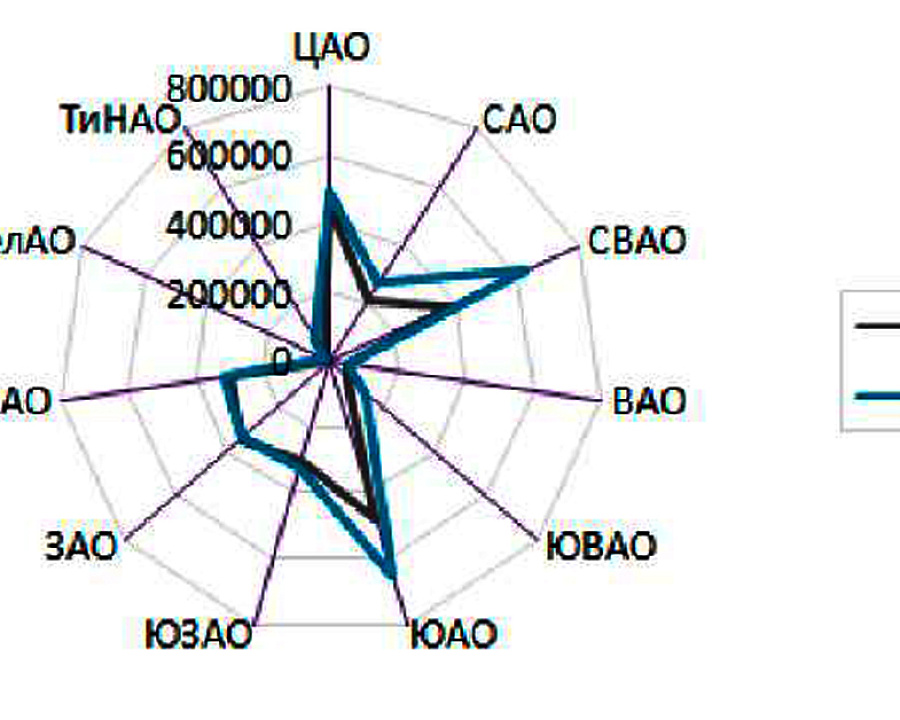

Распределение качественного предложения по округам Москвы, 2013,2014

|

|

ТЦ, открытые в 1 полугодии 2014 г.

|

Название ТЦ (Объекты, расположенные за МКАД, в зону охвата которых входит часть округов Москвы, GVA Sawyer относит к Московскому рынку торговой недвижимости) |

Арендуемая площадь (GLA), кв.м |

Открытие |

|

Реутов Парк |

41 000 |

1Q2014 |

|

Москворечье |

16 500 |

1Q2014 |

|

Вегас Крокус Сити |

112 500 |

2Q2014 |

|

Весна (Алтуфьево) |

56 000 |

2Q2014 |

|

Итого |

226 000 |

|

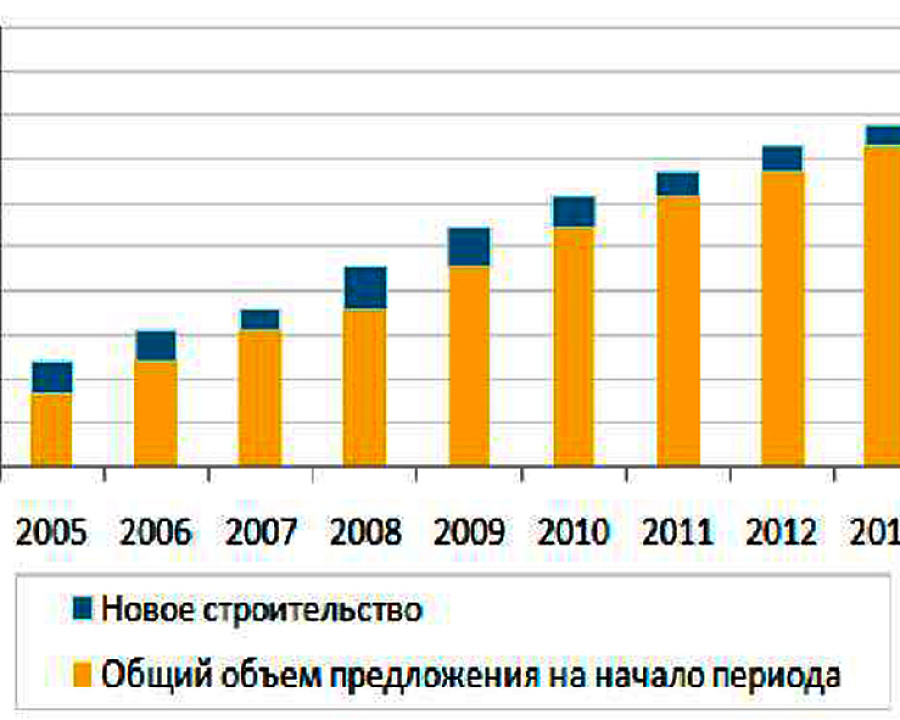

Динамика ввода торговых площадей, Москва 2005–2014

|

|

Уровень вакантных площадей в качественных ТЦ Москвы с начала года немного увеличился с 1% до 2-3%. В связи с ожидаемым и наблюдаемым существенным вводом площадей в 2014-2015 гг. уровень вакантных площадей может вырасти до 5-7% в среднем по городу на краткосрочную перспективу. При этом некоторые из заявленных к открытию ТЦ были начаты еще до кризиса, (например, ТЦ «Мозаика», «Авиапарк»). К 2016 2017 гг. при нормальном развитии (отсутствие геополитическихситуации иуровень текущихмакроэкономических потрясений), вакантных площадей снизится до значений.

Согласно планам девелоперов, на 2 полугодие 2014 г. заявлен ввод около 650-700 тыс. кв.м GLAторговых площадей. С учетом переноса сроков открытия по части объектов, по итогам года GVASawyerпрогнозирует рекордный объем ввода торговых площадей – на уровне 600 тыс. кв.м GLA(максимальный объем нового предложения был зафиксирован в 2009 г.- 518 тыс. кв.м GLA).

Знаковые ТЦ (GLA>20 тыс. кв.м), планируемые коткрытию во 2 полугодии 2014

|

Название ТЦ |

Арендуемая площадь (GLA), кв.м |

Открытие |

|

Авиапарк |

235 000 |

2014 |

|

Колумбус |

140 000 |

2014 |

|

Мозаика |

68 000 |

2014 |

|

РИО на Киевском ш. |

45 000 |

2014 |

|

Центральный Детский Магазин |

34 500 |

2014 |

|

Водный |

32 200 |

2014 |

Основные тенденции 1 полугодия 2014 г:

Отмечается снижение покупательской актив ности и посещаемости ТЦ.

Хорошим индикатором потребительской активности является WatcomShoppingIndex, который рассчитывается на основе данных о реальной посещаемости торговых центров. На июль 2014 г. по сравнению с июлем 2013 г. в Москве зафиксировано падение в посещаемости крупных торговых центров, а именно: супер региональных – на 30%; региональных с GLAболее 40 тыс. кв.м- на 9% и незначительный (+7%) рост посещаемости более мелких объектов. Среди выявленных трендов покупательского поведения – сокращение числа регулярно- посещаемых торговых объектов с пяти до двух, снижение времени пребывания в магазине. При этом отмечается увеличение уровня конвертации посетителей в покупатели. Одновременно с этим отмечаем, что ввод в эксплуатацию новых объектов является объективным фактором «размывания» потока потребителей между большим числом объектов.

Увеличение доли развлечений в новых реги ональных и суперрегиональных проектах ТРЦ (в том числе формата Детский город-парк).

В целом развлечения, как для детей, так и для взрослых, несопоставимы по доходности от арендных платежей с торговлей, однако сильная конкуренция вынуждает девелоперов идти на повышение привлекательности и увеличение уровня комфортности и времени пребывания в ТРЦ. Чаще всего развивающие центры разрабатывают обучающие программы и формируют экспозицию таким образом, чтобы охватить различные возрастные группы. Формат «город-парк» предполагает, что родители могут оставить детей в развивающем центре на 3-4 часа, а сами в это время заниматься своими делами (совершать покупки, заниматься спортом и др.). В России подобные форматы детских развлекательные появились не так давно, но их число будет постепенно увеличивается. К примеру, в 2014 г. в Москве открылся детский город профессий «Мастерславль» (6 000 кв.м) в ММДЦ «Москва Сити», до конца года ожидается открытие детского парка Kidzania(10 000 кв.м) в ТРЦ «Авиапарк» и «Кидбург» (3 000 кв.м) в ТРЦ «Детский Мир» на Лубянке.Ритейлеры

Продолжается развитие пешеходных зон, что способствует формированию и расширению дон стрит-ритейла.

Продолжается тенденция увеличения количества магазинов, которые включают fresh-зоны, отделы «эко-продуктов» и др.

Из новых форматов стоит отметить:

- Аптечная сеть А5 в 2014 г. начала работу в новом формате – аптечные киоски в отделе ниях «Сбербанка», проект планируется развивать пока только в Москве.

- Обувной ритейлер «ЦентрОбувь» запустил новый «пилотный» розничный проект (155 кв.м) – сеть магазинов домашней одежды, товаров для путешествий и отдыха «ЦентрОбувь Comfort».

- Компания «Азбука Вкуса», развивающая сеть премиальных супермаркетов, открыла в БЦ «Белая площадь» магазин «АВ Daily» – первая точка сети в формате conveniencestore.

- Компании Auchanи Metroпланируют разме щать собственные магазины в подземных пе реходах столицы. Продуктовый магазин в формате «underground – ритейл» Auchanпла нирует развивать на площади 100 кв.м с ас сортиментом около 2 тыс. товаров. Россий ское подразделения MetroC&Cнамерена развивать в переходах уже существующий формат «Фасоль».

- Mangoпланирует свое дальнейшее развитие в РФ в новом формате – универмаг MangoMegastore, площадью 1 000-1 500 кв.м.

- «Адамас» планирует развивать «островной» формат ювелирной торговли для молодежных брендов APMMonacoи AGATHA.

Из знаковых сделок слияния-поглощения 1 полугодия 2014 г. стоит отметить покупку 100% ЗАО «СВА-Трейдинг» и ООО «СВА-Регион» (владельцев франшизы Sparв Московской области) «Азбукой Вкуса». Сумма сделки могла составить около $85-120 млн. Также отмечаем закрытие сделки по покупке «Шоколадницей» сети «Кофе хаус» с планами по открытию по приобретенных помещениях развиваемой по франшизе сети «BurgerKing» и суши баров «Ваби-Саби».

Новые международные бренды 2014

|

Категория |

Бренд |

|

Одежда, обувь |

|

|

Косметика и парфюмерия |

|

|

Детские товары, детская обувь |

|

|

Развлечения |

|

|

Общественное питание |

Финансовые условия

Ставки аренды для помещений в торговых галереях качественных торговых центров в Москве находятся в диапазоне от $500 до $4 000. В течение 1 полугодия 2014 г. и всего прошедшего 2013 г. ставки аренды в торговых центрах были стабильны.

Диапазон ставок аренды для операторов торговых центров Москвы, 2 кв. 2014 г.

|

Форматы торговых операторов |

Арендуемая площадь, кв.м. |

Ставки аренды, $ за кв.м. в год,triplenet |

|

Гипермаркет продуктов питания |

5 000 – 10 000 |

120- 350 |

|

Супермаркетпродуктов питания |

2 500- 5 000 |

350-500 |

|

1 000 – 2 500 |

500- 1 000 |

|

|

DIY |

8 000 – 15 000 |

100- 250 |

|

Бытовая техника иэлектроника |

1 000- 2 500 |

500-900 |

|

2 500- 5 000 |

300-500 |

|

|

Спортивные товары |

1 000- 2 500 |

450-700 |

|

2 500- 6 000 |

250-450 |

|

|

Универмаг одежды |

1 000 – 3 000 |

250-600 |

|

Арендаторыторговой галереи Киоски |

500-1 000 |

500-900 |

|

250-500 |

700-1 200 |

|

|

100-250 |

1 000-1 400 |

|

|

< 100 |

1 500-3 000 |

|

|

<50 |

2 500-5 000 |

|

|

Кинотеатры |

1 500 - |

150- 280 |

|

6 000 |

||

|

Развлекательный центр |

1 500 – 6 000 |

120- 200 |

Дополнительные коммерческие условия договора:

Эксплуатационные расходы:

- $80 за 1 кв.м в год , не вкл. НДС для якорных арендаторов;

- $120-250 за 1 кв.м в год , не вкл. НДС для арендаторов торговой галереи;

На некоторых объектах взимается плата за маркетинг $10-25 за кв.м в год или 1-3% от среднегодовой арендной платы;

Обеспечительный платеж: 1-2 месяца;

Срок договора: для якорей – до 10 лет, для сетевых арендаторов торговой галереи – 5-10 лет, для несетевых операторов – от 1 года.

Ежегодная индексация: для «якорей» -2- 5%, для арендаторов торговой галереи – 5-8% (до 10%).

Дополнительно или (в редких случаях для высоко-востребованных марок) вместо ставки аренды арендаторы платят от процент с оборота. В среднем арендаторы торговой галереи платят 8-12%, «якорные» арендаторы могут платить 1,5%- 5%.

Прогноз

На середину 2014 г. на рынке аренды площадей в качественных ТЦ наблюдается два противонаправленных тренда:

- В связи с девальвацией рубля, прошедшей в начале 2014 г. арендаторы пытаются зафиксировать валютный коридор в новых договорах аренды или договориться о предоставлении скидки по текущему договору. Пока такие требования не находят массового отклика у арендодателей. Наблюдаются лишь кратковременные уступки по снижению или ограничению ставок аренды.

- В связи с рекордным выводом на рынок новых объектов, наблюдается предоставление в них стартовых бонусов при заполнении арендаторами новых объектов.

По оценке GVA Sawyer, эти тренды в среднем по рынку Москвы уравновесятся и средние ставки в краткосрочной перспективе прогнозируются на текущем уровне, тем не менее это не исключает локальных отклонений от средних ставок.

Подготовлено GVA Sawyer © 2014

Мария Агранович, «ВсеИнструменты.ру»: «Планируем увеличить долю СТМ и эксклюзивного импорта до 13%»

О стратегии развития собственных марок онлайн-игрока и выборе партнеров.