Реклама на retail.ru

на новости ритейла

Получайте новости

индустрии ритейла первым!

Поделиться

Х5 & «Тамерлан». Что стоит за отказом?

Не сложилось

Второй по размеру выручки ретейлер в России – X5 Retail Group (сети «Пятерочка», «Перекресток», «Карусель» и др.) – во вторник, 5 августа, сообщил о прекращении переговоров с «Тамерланом» и отзыве соответствующей заявки из Федеральной антимонопольной службы ( ФАС). Руководитель управления по связям с общественностью X5 Владимир Русанов объяснил, что стороны не договорились «о приемлемых условиях сделки». Гендиректор «Тамерлана» Андрей Пелогейко подтвердил РБК эту информацию.

Источники РБК в июне рассказывали, что X5 заинтересована в покупке около 350 магазинов «Тамерлана» в Волгограде и Самаре. Волгоградские магазины сейчас работают под вывеской «Покупочка»: до сентября 2013 года все они открывались по франшизе «Пятерочки», но когда лицензионный договор истек, стороны его не продлили. В Самаре и Самарской области магазины по-прежнему открываются по франшизе «Пятерочки». По данным компании «INFOLine-Аналитика», на 1 августа сеть только самарского подразделения «Тамерлана» насчитывала 124 магазина. Общая площадь магазинов «Тамерлана» составляет 122,3 тыс. кв. м.

Инвестбанкир, осведомленный о ходе сделки, сообщал, что выручка «Тамерлана» в 2013 году составила около 16 млрд руб., EBITDA – 1 млрд руб., долг – 5 млрд руб. По его данным, стоимость «Тамерлана» оценивалась в 11 млрд руб. с учетом долга. Сами компании не комментируют эти данные.

Долг не критичный

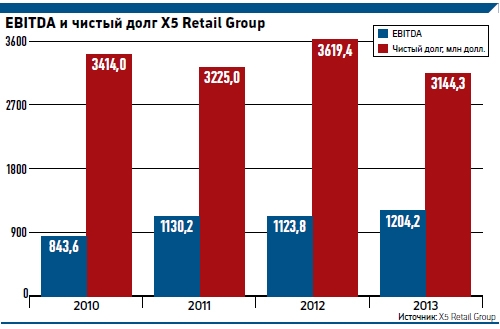

X5 могла позволить себе приобретение «Тамерлана»: на конец 2013 года на счетах компании было около 8 млрд руб., соотношение чистого долга к EBITDA составляло 2,7 (см. график).

В отчетности X5 не уточняется размер кредитов от конкретных банков. Ранее ретейлер сотрудничал в основном со Сбербанком, ВТБ и Альфа-банком, хотя кредитовался также в BNP Paribas, Societe Generale Vostok, ING Bank, Nordea Bank, Raiffeisen и других.

«Это в целом приемлемый уровень долговой нагрузки», – говорит старший аналитик Райффайзенбанка Наталья Колупаева. Но, по ее словам, решение компании отказаться от сделки будет воспринято инвесторами позитивно: «Наращивать долг в текущей ситуации было бы недальновидно».

Во втором квартале снижение реальных располагаемых доходов населения, зафиксированное Росстатом, ощутили потребительские компании: впервые за пять лет в стране сократились продажи продуктов питания, напитков и сигарет – на 0,1% по сравнению с аналогичным показателем 2013 года, до 2,94 трлн руб. Это отразилось и на показателях X5: сопоставимый трафик в ее супермаркетах «Перекресток» с апреля по июнь сократился на 4,3%, в дискаунтерах «Пятерочка» – на 0,6%, отток по всей группе составил 1,2%.

При этом выручка X5 за полугодие выросла на 15,3%, до 299,1 млрд руб. Ее конкуренты росли быстрее: «Лента» – на 39%, «Магнит» – на 30,6%, «Дикси» – на 26,7%.

«Сделка, на мой взгляд, принесла бы больше рисков, нежели возможностей увеличения стоимости бизнеса», – считает Колупаева. По мнению гендиректора «INFOLine-Аналитики» Михаила Бурмистрова, пока покупательский спрос стагнирует, для сетей целесообразнее не осуществлять сделки M&A: цены на магазины к началу 2015 года могут снизиться.

Управляющий партнер Pollyanna Capital Partners Николай Габышев считает, что X5 стоило бы вернуться к стратегии точечных приобретений, за счет чего компания росла ранее: «Уже сейчас хорошее время для этих сделок».

Анна Левинская, РБК Daily

О рынке оптического ритейла, стратегии и развитии сети, онлайн-продажах очков и многом другом.